SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. miro

Сланцевые компании США - 2.

- 23 декабря 2014, 17:06

- |

Продолжение smart-lab.ru/blog/223808.php

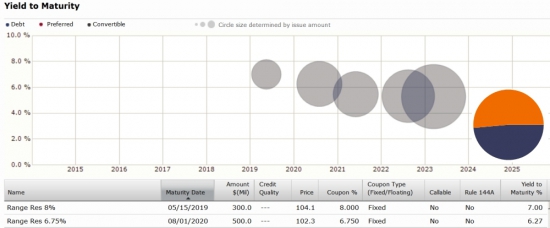

Неделю назад я писал о 10 американских сланцевых компаниях США. Напомню о чем идет речь. Некий известный банк дал прогноз роста этих сланцевых компаний и соответственно рекомендации их покупать с целями роста от 7% для Range Resources и до 22% для Marathon Oil. О последней компании я уже писал в прошлый раз. Сегодня немного о Range Resources (RRC). Конечно, компания почти вдвое меньше Marathon Oil, но если посмотреть внимательнее проблемы все те же, если не хуже. Перед вами — ближайшие обязательства компании, а так же справа внизу диаграмма структуры капитала.

Безусловно, финансисты RRC отлично сделали свою работу — назанимали длинных денег да ещё с дальними сроками погашения. Однако, структура капитала, где темносиним цветом изображен долг, а собственные средства — оранжевым, весьма удручает. Много ли найдется инвесторов, желающих вложиться в акции компании, понимая при этом, что собственные средства едва покрывают долг? К тому же, штаб-квартира компании находится в Техасе. И что спросите вы?

Для начала давайте посмотрим сводки с полей. Как чувствуют себя бурильщики после апперкота ОПЕК? Перед вами — график количества буровых в США от весьма уважаемой аналитической компании.

Самым примечательным является то, что неделю назад произошло самое значительное снижение количества буровых за последние 2 года. Казалось бы, тут надо кричать «фсепрапала» и запасаться тушенкой. Но долгосрочный график в углу (с 2000г) говорит об обратном: бывали дела и похуже. Но так ли сегодняшняя ситуация неплоха? Наложим это график на график цены нефти WTI.

Легко заметить, что практически всегда максимальная остановка буровых происходила позже минимумов WTI. Это означает, что буровые будут консервироваться и дальше. Хорошо ли это для операционной деятельности компании и продаж? Ответ ясен.

Поэтому ничего удивительного нет в том, что если некоторое продолжительное время (привет ФРС!) WTI будет оцениваться в 55 баксов, то согласно моделям ФРБ Далласа, в Техасе потеряют работу 128 000 человек.

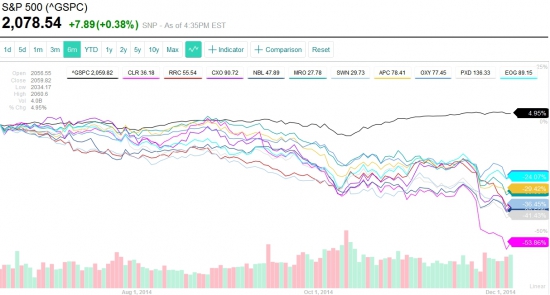

Но пока на фоне повышения цены нефти, акции сланцевых компаний пытаются нарисовать отскок.

Насколько вырастут (если вырастут) они сегодня на фоне текущего повышения цен и слов министра нефти Саудовской Аравии: «Мы хотим сказать миру, что только страны с высокой эффективностью добычи нефти заслуживают доли на рынке», не исключая при этом снижения цен на нефть до $20 за баррель? Скоро узнаем.

Продолжение следует .…

223 |

Читайте на SMART-LAB:

Технологии как новый драйвер: ключевые идеи инвестиционного форума ВТБ «РОССИЯ ЗОВЕТ!»

🧮 Главный тренд 2026 года — стабилизация и технологический поворот

Руководитель департамента по работе с клиентами рыночных отраслей...

18:24

ВТБ обещал миноритариям обойтись без допэмиссии

Акции ВТБ в ходе торгов 20 февраля, проходивших на российском рынке в умеренном плюсе, вышли в лидеры роста, подорожав на 3,4%, до 88,42...

18:48

теги блога miro

- Apple

- Brent

- COT отчет

- CPI

- ES futures

- FORTS

- Johnson & Johnson

- Myriad Genetics

- New Home Sales

- Nikkei 225

- Nonfarm Payrolls

- PMI

- QE

- RWE

- S&P500

- Shanghai Composite

- USA

- Азербайджан

- американская статистика

- американский рынок

- Банк оф Америка

- банк Японии

- биржа

- брент

- будни

- ВВП

- ввп Еврозоны

- ВВП США

- ВВП Японии

- Веселье

- война

- газ

- Газпром

- ГП

- ГП бай

- день благодарения

- дети

- Доу

- евро

- золото

- инвест идеи

- индекс потребительского доверия

- История

- Катар

- Китай

- кредитные рейтинги

- куда

- музыка

- не прогноз

- НЕ торговый сигнал

- Недвижимость

- нефтегаз

- нефть

- нефть Brent

- никкей

- новый год

- опрос

- оффтоп

- Пейролзы

- пейроллс в США

- Польша

- Потребление

- прогноз

- пром. производство

- психология трейдинга

- пузырь на рынке

- Ри

- ри - грааль

- Ри - шорт

- розничные продажи в США

- РТС

- рынок недвижимости

- рынок США

- СИ

- Сланцевые компании США

- события

- статистика

- Статистика в США

- Статистика США

- статья

- страны

- сша

- торги

- торговые сигналы

- управляющий

- уровень безработицы

- цены

- Чёрная Пятница

- Шанхай композит

- шорт

- шорт РИ

- Шорт РИ обвал

- экономика

- Экономика Китая

- экспорт импорт

- электромобили

- Юмор

- Юмор Веселье

- Япония статистика

- Япония экономика

Мне кажется нормально, вот для примера Роснефть:

В 2014 году оценка стоимости всей «Роснефти», включая ТНК-BP, снизилась на 38 % до $50 млрд

Общий долг «Роснефти» на конец сентября составил 2,51 трлн руб., что равнялось $65 млрд.

Т.е. Долги были больше стоимости всей компании. Значит американские компании по этой логике гораздо привлекательнее, да?

я уже отвечал на этот вопрос, нужно считать кэш, размер которого точно нам не известен

и к тому же я обсуждаю американский рынок в этой статье

Ну, какие $20 за баррель в 2015??? Опять волны размечал?

там ещё истощение слоев никто не исследовал, поговаривают на пару-тройку лет осталось плюс уже есть штаты, где из сланца запретили добывать