SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. profitseasons

Парная торговля: спред S&P500 - 30 летних бондов

- 28 сентября 2014, 22:24

- |

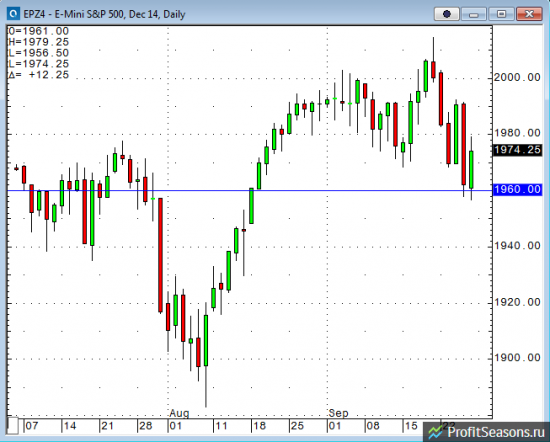

Все, кто торгует, мысля широко, наверное, обратили внимание на то, что происходит с S&P 500. Индекс конкретно лихорадит и мнения трейдеров в большинстве своем делятся на «это временная коррекция» и «это начало большого падения».

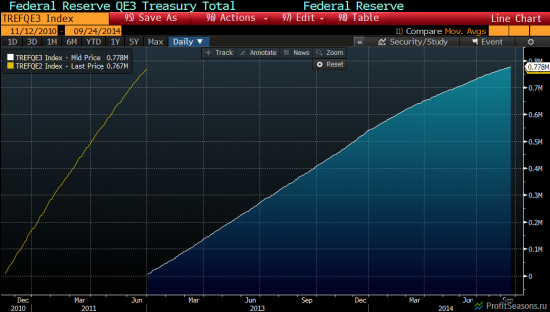

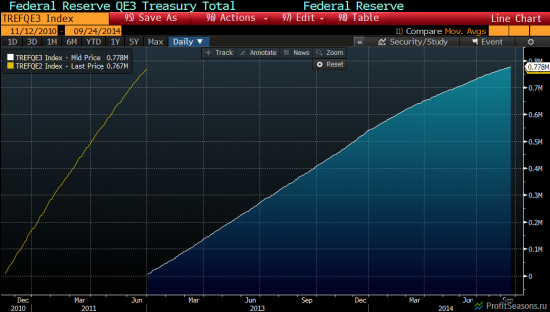

В любом случае, следует отметить, что S&P500 слабоват и это далеко не фиксация лонгов QE понемногу сбавляет обороты:

Вряд ли накачка экономики стероидами прекратится быстро, но остается фактом, что это не приносит нужного результата и не уменьшает долларовую дефляцию.

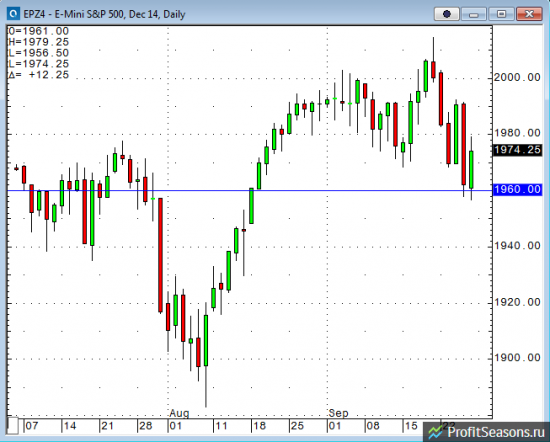

В целом для сипи важной будет зона 1950-1960, и если состоится пробой, это окажет влияние на многие рынки, в том числе бондов и металлов.

В условиях, когда индекс нейтрально-медвежий, а бонды переживают вторую молодость, можно построить довольно оригинальную стратегию — спред из индекса и бондов.

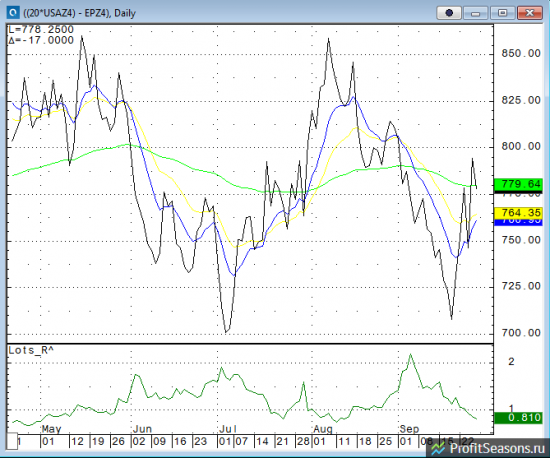

Поскольку оба инструмента имеют разный размер и стоимость тика, нормируем инструменты для корректного построения и анализа графика бонд минус индекс.

Один тик по бонду 0.03125, стоимость тика 31,25. Для индекса (мини-фьючерс на S&P500) это 0,25 и 12.5 соответственно.

Одним из простых и надежных способов нормировки инструментов к одной размерности является способ tick value/tick size.

Разделим наших испытуемых и получим такой результат: 31,25/0,03125 и 12,5/0.25, или 1000 и 50 соответственно.

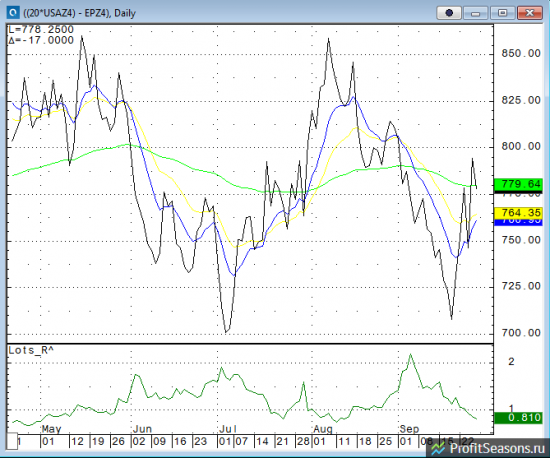

Значит корректный график будет выглядеть как USA*20 — 1*S&P500. Остается вопрос долларовой волатильности инструмента. Предварительно мы построили индикатор, сравнивающий долларовые дневные волатильности инструментов, и получили значения Lots_R^ (внизу):

Судя по индикатору Lots_R волатильность колеблется от 2 до 0,8. Бонд был в 2 раза волатильнее индекса (как мы помним), когда VIX устанавливал новые рекордные минимумы. Сейчас возьмем 1:1 для простоты расчетов.

Оценив график спреда, можно сказать, что часть движения уже прошла, но еще есть потенциал для роста спреда.

Посмотрим на спред ближе:

(вверху отдельные графики 30-летних бондов и индекса, внизу спред и внизу справа — ценовое распределение графика)

Ценовой потенциал роста спреда в зависимости от того, что будет происходить на рынке 790-820.

Что касается торговли, спред достаточно волатильный и требует маржу:

С учетом того, что долларовая волатильность обоих инструментов сопоставимая, существенно удешевить позицию можно через опционы — в несколько раз. Но это уже другая история:)

В любом случае, следует отметить, что S&P500 слабоват и это далеко не фиксация лонгов QE понемногу сбавляет обороты:

Вряд ли накачка экономики стероидами прекратится быстро, но остается фактом, что это не приносит нужного результата и не уменьшает долларовую дефляцию.

В целом для сипи важной будет зона 1950-1960, и если состоится пробой, это окажет влияние на многие рынки, в том числе бондов и металлов.

В условиях, когда индекс нейтрально-медвежий, а бонды переживают вторую молодость, можно построить довольно оригинальную стратегию — спред из индекса и бондов.

Поскольку оба инструмента имеют разный размер и стоимость тика, нормируем инструменты для корректного построения и анализа графика бонд минус индекс.

Один тик по бонду 0.03125, стоимость тика 31,25. Для индекса (мини-фьючерс на S&P500) это 0,25 и 12.5 соответственно.

Одним из простых и надежных способов нормировки инструментов к одной размерности является способ tick value/tick size.

Разделим наших испытуемых и получим такой результат: 31,25/0,03125 и 12,5/0.25, или 1000 и 50 соответственно.

Значит корректный график будет выглядеть как USA*20 — 1*S&P500. Остается вопрос долларовой волатильности инструмента. Предварительно мы построили индикатор, сравнивающий долларовые дневные волатильности инструментов, и получили значения Lots_R^ (внизу):

Судя по индикатору Lots_R волатильность колеблется от 2 до 0,8. Бонд был в 2 раза волатильнее индекса (как мы помним), когда VIX устанавливал новые рекордные минимумы. Сейчас возьмем 1:1 для простоты расчетов.

Оценив график спреда, можно сказать, что часть движения уже прошла, но еще есть потенциал для роста спреда.

Посмотрим на спред ближе:

(вверху отдельные графики 30-летних бондов и индекса, внизу спред и внизу справа — ценовое распределение графика)

Ценовой потенциал роста спреда в зависимости от того, что будет происходить на рынке 790-820.

Что касается торговли, спред достаточно волатильный и требует маржу:

С учетом того, что долларовая волатильность обоих инструментов сопоставимая, существенно удешевить позицию можно через опционы — в несколько раз. Но это уже другая история:)

66 |

1 комментарий

Пока индекс S&P500 показывает признаки неопределенности и коррекции, это оказывается на руку спреду бонды-индекс:

- 12 октября 2014, 22:17

Читайте на SMART-LAB:

Tickmill подводит итоги рекордного 2025 года

Tickmill закрыл 2025 год как один из самых успешных в своей истории, достигнув рекордных показателей по торговой активности, росту...

17:37

Календарь первички ВДО и розничных облигаций (СЗА доходность 28,71% | РДВ Технолоджи доходность 26,92% | ТЛК доходность 26,83%)

🔸 ПКО СЗА БО-06 (для квал. инвесторов, BB–|ru| , 200 млн руб., ставки купона 25,25%, YTM 28,39%, дюрация 2,14 года) размещен на 30%....

10:07

«Ренессанс страхование» запускает сервис проверки юридической чистоты сделок с недвижимостью с гарантией выплаты компенсации

«Ренессанс страхование» вывел на рынок сервис, объединяющий юридическую экспертизу документов при покупке недвижимости и страховую защиту...

11:40

Нефтяной срез: выпуск №8. Перекрытие Ормузского пролива + рост цен на нефть против слабых отчетов за 4-й квартал 2025 и 1-й квартал 2026? Ищем лучших в все еще слабом секторе

Продолжаю выпускать рубрику — Нефтяной срез. Цель: отслеживать важные бенчмарки в нефтяной отрасли, чтобы понимать куда дует ветер. Прошлый пост:...

05 марта 2026, 19:45

теги блога ProfitSeasons

- 30-year bodnds

- CME

- Columbus Day

- commodities

- cotton

- crude oil

- futures

- grains

- lean hogs

- LME

- natural gas

- NFA

- S&P500

- Shanghai

- spread

- акция

- американский рынок

- газ

- зерно

- зерновые

- инфляция

- медь

- мир

- мясо

- нефть

- обучение

- оффтоп

- перспективы

- погода

- прогноз

- рубль

- санкции

- свинина

- сезонная торговля

- спред

- товарный рынок

- трейдеры

- ФА

- фьючерс

- фьючерсы

- хеджеры

- хлопок

- энергетика