SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. matryoshkacapital

S&P500: текущая ситуация

- 27 августа 2014, 16:17

- |

- М.Драги и рост на биржах — «deja vu», ЕЦБ 4.09, чрезмерный оптимизм

- Заседание ФРС 16-17.09 — усиление «hawkish tone», фактор риска?

- ТА: перекупленность, фиксация прибыли, консолидация

Определенно есть соблазн, сыграть на понижение в S&P500 в расчете на коррекцию или фиксацию прибыли после двух недель роста. Однако мы не хотели бы руководствоваться исключительно техническими факторами и эфемерной перекупленностью, а предпочли бы дождаться следующей недели, когда данная идея, вероятно, оформится фундаментально.

В целом мы не видим сейчас четких идей, полагая, что рынки в данный момент на распутье, и что уровень неопределенности особенно высок. Данная неопределенность связана с тем, что ключевые фундаментальные факторы демонстрируют сейчас противоречивую динамику. Риторика Марио Драги и спекуляции о дальнейшем смягчении денежной политики ЕЦБ, с одной стороны, стимулирует рост аппетита к риску и ралли в S&P500/DAX. Позиция Джанет Йеллен и возможное усиление «hawkish tone»ФРС, напротив, может рассматриваться как риск для фондовых рынков. А неоднозначная геополитическая ситуация, как и летние торги, в конечном счете ставит любой тренд под сомнение.

Ситуация прояснится в полной мере в сентябре с заседанием ЕЦБ 4.09, публикацией Nonfarm payrolls 5.09, а также заседанием ФРС 16-17.09, что в итоге позволит говорить о появлении четких фундаментальных идей, которые можно будет отыгрывать этой осенью. Пока же есть риски многое «притянуть за уши». Не исключено, что в сентябре появятся более очевидные сигналы к урегулированию конфликта на востоке Украины (план Меркель), либо затяжной военный конфликт окончательно разозлит инвесторов.

М.Драги

В мае этого года в рамках очередного заседания ЕЦБ Марио Драги послал рынкам четкий сигнал о смягчении денежной политики в еврозоне (что и произошло в июне), чем фактически обеспечил топливо для роста S&P500 с 1860 до 1985 пунктам.

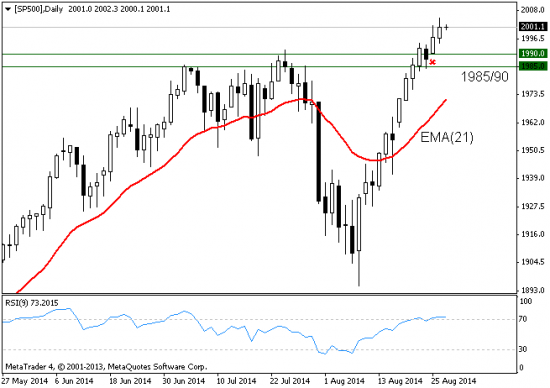

S&P500 (Daily)

Сейчас ситуация в чем-то повторяется («deja vu»), учитывая выступление М.Драги в минувшую пятницу в Джексон Хоул, которое многие рассматривают как сигнал дальнейшему смягчению в рамках сентябрьского или октябрьского заседания ЕЦБ или как то, что Драги заложил основу для QE в Европе.

Подвох может заключаться в том, что тема смягчения в EZ может быть уже в значительной степени отыграна на рынках, поэтому в этот раз реакция на риторику Драги может быть не столь существенной, как в мае-июле. Доходность 2-х летних немецких бундесов в районе -0.03%, а также 10-летних бумаг у 0.92% (1% — психологический рубеж) может наводить на мысль, что многое уже в цене.

Также есть риск того, что инвесторы, активно покупая S&P500 и DAX, склонны бежать впереди паровоза, переоценивая значимость сказанного в Джексон Хоул. Определенные нюансы могут быть связаны еще и с тем, что то, как представляют себе инвесторы дальнейшее смягчение денежной политики в EZ, может сильно разниться с тем, что на практике сделает ЕЦБ. Отсюда рынки в сентябре или октябре может постигнуть разочарование по поводу того, что до QE в еврозоне еще очень далеко, а дальнейшее снижение ставок и программу ABS исключительно с натяжкой можно назвать смягчением денежной политики.

В любом случае в этой истории есть четкий ориентир — это заседание ЕЦБ 4 сентября, когда ожидания подтвердятся или не подтвердятся, и будут расставлены точки над i.Не исключен сценарий в S&P500 в духе «покупай на ожиданиях ЕЦБ, продавай по факту». То есть на 4.09 +- могут прийтись максимумы в S&P500.

ФРС

Идея (понижательный риск) на перспективу или первую половину сентября может заключаться в том, что определенные предпосылки для фиксации прибыли и технической коррекции в S&P500 может создавать заседание ФРС 16-17.09, которое в чем-то похоже на «кота в мешке».

Во-первых, мы видим в последние месяцы (статистика, «минутки», Джексон Хоул) все больше доказательств усиления «hawkish tone» в риторике ФРС, что всегда риск для акций. Во-вторых, есть высокая вероятность получить в сентябре в ФРС рост числа диссидентов, голосующих за более раннее повышение ставок, и очевидные сигналы, указывающие на раскол внутри Fed, что предполагает неопределенность и также риск для рынков. В общем, фактор ФРС может перекрыть фактор ЕЦБ. Другое дело, что пока, учитывая ту же динамику Treasuries, фактор ФРС мало кого занимает на фондовом рынке. Возможно, ситуация изменится 5.09, когда в США выйдут Nonfarm payrolls, которые напомнят о неизбежных переменах в денежной политике.

Технический анализ

S&P500 (Daily)

- Если говорить об S&P500, то очевидных сигналов к снижению рынка кроме перекупленности (RSI выше 70) сейчас нет.

- Сигнал к тому, что рост на М.Драги исчерпал себя или сигнал к возможному началу коррекции/консолидации в S&P500 — закрытие ниже минимума двух предыдущих торговых дней.

- Пока S&P500 уверенно торгуется выше ЕМА(21), на рынке акций США превалирует устойчивый восходящий тренд; скользящее среднее значимый уровень поддержки.

- Есть мнение, что для того, чтобы S&P500 действительно сумел пробить июльские максимумы, а заодно и психологический рубеж 2000 пунктов, необходима консолидация рынка на текущих уровнях какое-то время или незначительная коррекция.

Константин Бочкарев, www.matryoshkacapital.com

Управляющий активами; представляющий брокер Vision Financial Markets

Торговля на финансовых рынках сопряжена с повышенным риском и может подходить не для каждого инвестора или трейдера. Результаты (доходность) прошлых периодов не является показателем будущих результатов.

17 |

Читайте на SMART-LAB:

Долгосрочное инвестирование умерло. В этот раз - без "но". Хороших новостей не будет

Увеличение капитала посредством инвестирования в доли компаний всегда основывалось на двух тезисах

(1) компания сможет на длительном...

16:12

Как на самом деле используют ИИ в алготрейдинге

Если первая часть моего репортажа по конференции алготрейдеров в Москве была об инфраструктуре, то вторая часть будет про искусственный...

04:30

теги блога Константин Бочкарев

- Bloomberg

- CFTC

- CME

- CME Group

- CPI

- Forex

- forward guidance

- FX

- government shutdown

- LTRO

- nonfarm payrolls

- PMI в еврозоне

- QE в еврозоне

- QE3

- QE3 tapering

- S&P500

- treasuries

- Vision

- Vision Financial Markets

- WTI

- Бен Бернанке

- Бернанке

- Бернанке Бен

- Буллард

- Бундесбанк

- выборы в Европарламент

- выборы в Украине

- Давос 2015

- дефляция

- Джанет Йеллен

- Джаннет Йеллен

- добыча

- доллар

- Драги

- ЕЦБ

- Женева-2

- заседание ЕЦБ

- заседание ЕЦБ 6 марта

- заседание ФРС

- Золото

- индекс доллара

- инфляция в еврозоне

- инфляция в США

- Ирак

- Иран

- Йеллен

- казначейские облигации

- казначейские облигации США

- Китай

- консолидация

- Константин Бочкарев

- коррекция

- Коррекция S&P500

- коррекция на мировых рынках

- Крым

- майская коррекция

- маржин колл

- Марио Драги

- Минэнерго США

- МЭА

- нефть

- Обама

- обзор рынка

- обзор рынка форекс

- опек+

- опционы CME group

- переговоры

- переговоры в Женеве

- перепроданность

- потолок госдолга США

- прогноз

- прогноз на сентябрь

- протоколы ФРС

- развивающиеся рынки

- ралли

- рекомендации

- Рухани

- рынок акций США

- сезон отчетности

- сезон отчетности в США

- сезон отчетности США

- сигнал

- Сирия

- стоп лосс

- стресс-тесты

- технический анализ

- торговые рекомендации

- торговый план

- Украина

- Управление активами

- ФРС

- фьючерсы и опционы CME

- фьючерсы и опционы CME Group

- фьючерсы и опционы США

- ЦБ Турции

- экономика

- экономика США

- ядерная программа

- ядерная программа Ирана

Могу только дополнить тем, что в ноябре как известно ожидаются выборы в Конгрес и частично в Сеннат, как следствие нужен позитив, а плюс, там рядом еще и Новый Год.

Следовательно, любую коррекцию, которую надо делать рынку, далать надо сейчас (август-сентябрь), что бы было время развернуться и поставить какие-то новые максимумы уже в новом контракте.

Более того если ожидать рост в конце осени, то надо понимать, что покупать на текущих уровнях не очень удобно.

Rollover 11.09 — а это еще и годовщина падения Башен Близнецов.

Как следствие — очень удобно найти какую-то точку опоры в это время и там покупать новый контракт.

Возможно это будут уровни недавней манипуляции от 15 августа, а именно 1937,25.

Так же считаю, что позиция шорт сейчас более оправдана, но не исключаю захода на 2011,25

По выборам:

Президентские выборы в Бразилии в октябре (если не ошибаюсь 5.10) и парламентские в Украине 26.10.

Ну а кто хочет пошортить то сейчас на мой взгляд самое время, тем более потихоньку могут небольшой ГИП сформировать на дневке. Но цели будут небольшие 1961, а вот если 2 вершинки, то как раз могут сходить в район 1937