SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Taxfreelt

S&P 500 и Hurst Cycle анализ

- 03 мая 2014, 19:43

- |

Одной из отличительных особенностей анализа Hurst циклов является то что циклы никогда не исчезают. Циклы, согласно теории Херста меняют свою длительность, реальную относительно номинальной, то растягиваясь то сокращаясь под воздействием старших циклов, но они никогда не исчезают совсем. Независимо от того, что вызывает циклы которые мы наблюдаем на рынке, они продолжают влиять на цену снова и снова.

Однако мы знаем, что иногда кажется, будто цикл исчез, но на самом деле это результат сжатия или растягивания более мощным доминирующим циклом. Предметом доминирования цикла является вопрос довольно большой, и аналитики имеют различные мнения о том, что является доминирующим циклом и как его определить. Мой подход прост: доминирующий цикл это цикл, который является наиболее визуально видимым на графике, цикл, который создает наиболее очевидные формы цикла ( сам цикл выглядит как буква М, если приглядеться на графике он всегда есть)

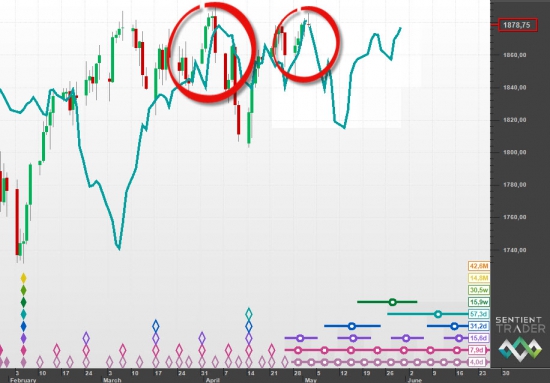

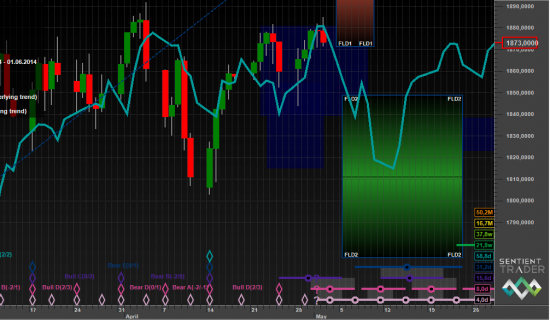

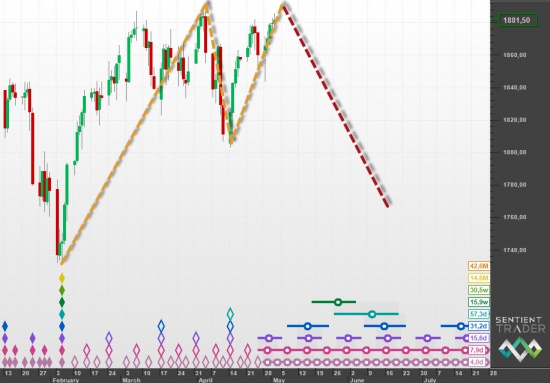

Существуют различные способы определения того, какой цикл в настоящее время доминирующий, и надежным показателем этого является момент когда пик тени образуются на графике. Пик Тени понятие, которое ввел David Hickson разработчик программы Sentient Trader. Пик Тени образуется, когда цена и FLD (будущая линия цены FLD — это та же цена но сдвинутая вперед на пол периода цикла), или две FLD линии, движутся вместе, когда формируется пик, в результате который выглядит немного как тень которая была применена к ценовому движению (или в FLD).Вот диаграмма из (ES фьючерсного контракта) S & P 500, который показывает формирование недавно из двух четких пиков тени между ценой и 80-дневной FLD

Второй пик тени еще не завершен и может оказаться не будет пиком тени. Ибо, чтобы квалифицироваться как пик тени, цена должна следовать вместе с FLD вниз небольшой путь. (Если это не произойдет, то это не будет пиком тени, но будет точкой взаимодействия B-категории ( по классификации точек пересечения цены и FLD ) в более широком масштабе, подразумевая некоторое дальнейшее восходящее движение до разворота вниз на дно в июне 20-недельного цикла )

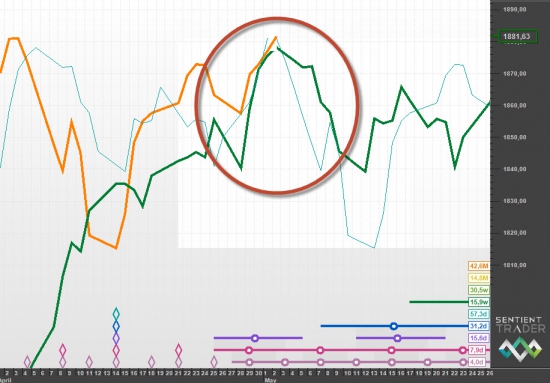

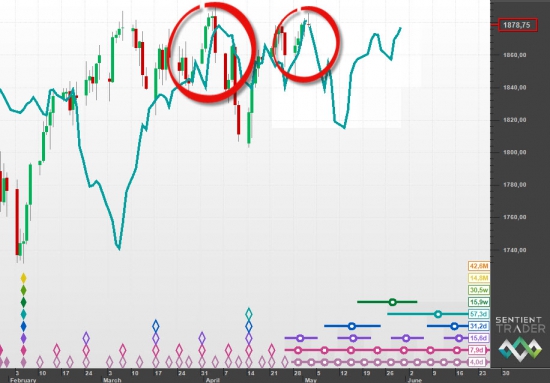

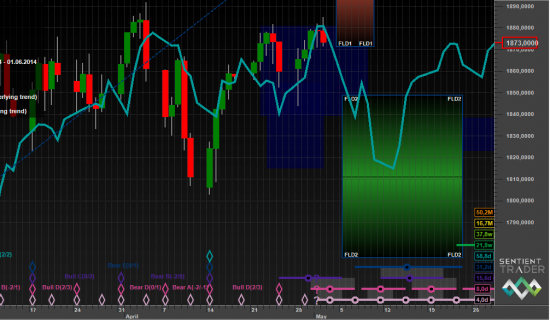

Мы находимся в интересной точке сейчас на рынках, потому что на самом деле два пика тени потенциально развиваются. Вот второй, между 80-дневного FLD (голубой цвета линии) и 20-недельного FLD (темно-зеленая линия):

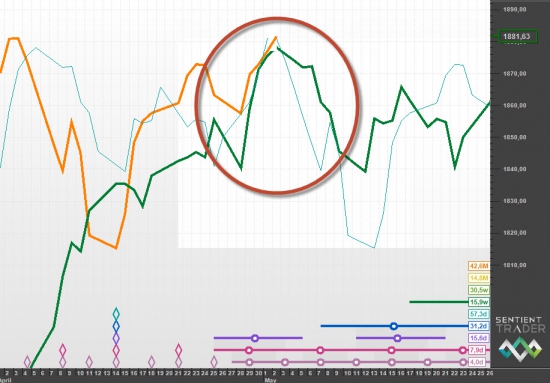

Пик тени образуются из-за М-формы циклов, которая имеет естественный результат, потому что FLD (прогноз цены вперед от первого пика фигуры М) делает тень цены, когда траектория движения цены формирует второй пик в виде буквы М.

Однако это случается точно как в учебнике только тогда когда цикл на один период больше, чем FLD создавшая тень (или более длинный цикл, когда две FLD рисуются друг около друга) является доминирующим.

И так как вышеуказанные графики говорят нам то же самое: 20-недельный цикл является доминирующим в данный момент. На графиках не указано что цена пошла вниз в пятницу подтверждая предположение.

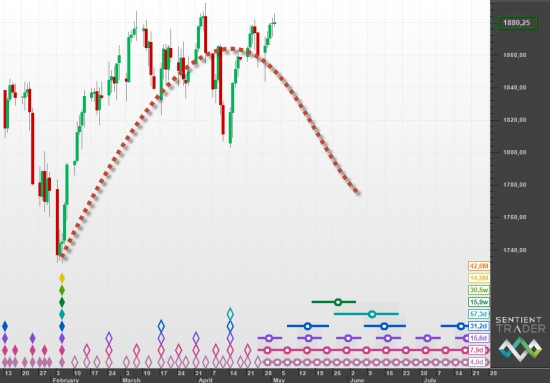

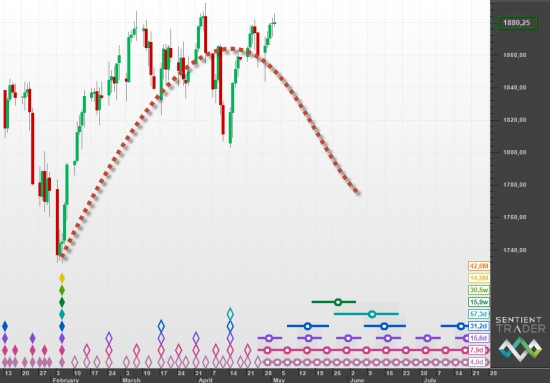

Что это значит с точки зрения принятия торговых решений? Я упомянул, что доминирующий цикл «визуально очевиден» на графике, и поэтому, если 20-недельный цикл является доминирующим, то мы ожидаем, что он будет четко сформирован цикл на графике, в виде кривой, изображенной здесь в виде красной пунктирной линии :

Если этот цикл является доминирующим, то мы ожидаем, что, 20-недельный цикл предупреждает нас, что мы готовы увидеть сильное движение вниз в дно 20-недельного цикла которое ожидается в июне.

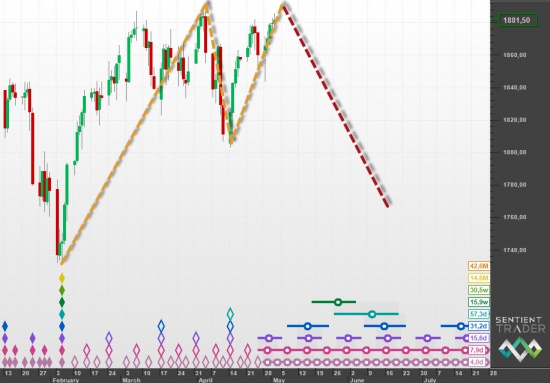

Кроме того, необходимо сказать о доминирующих циклах то, что они, как правило, образуют хорошо сбалансированные, довольно симметричные М-формы своего движения. Вот диаграмма, показывающая, что это означает в течение следующих шести недель или около того:

Конечно, это предсказание движения цены вниз основана на том, что 20-недельный цикл является доминирующим. Если цена не следует, согласно 80-дневной FLD вниз в течение ближайших нескольких дней, после чего пик тени будет недействительным, мы должны будем пересмотреть доминирование 20-недельного цикла.

Вот такой вид приняло движение цены после окончания торгов в пятницу. Пока предположение подтверждается

Голубая линия — 80day FLD. Зеленый прямоугольник — проекция цены по времени и амплитуде снижения.

Перевод заметки David Hickson с моими небольшими комментариями и заключительным рисунком

Однако мы знаем, что иногда кажется, будто цикл исчез, но на самом деле это результат сжатия или растягивания более мощным доминирующим циклом. Предметом доминирования цикла является вопрос довольно большой, и аналитики имеют различные мнения о том, что является доминирующим циклом и как его определить. Мой подход прост: доминирующий цикл это цикл, который является наиболее визуально видимым на графике, цикл, который создает наиболее очевидные формы цикла ( сам цикл выглядит как буква М, если приглядеться на графике он всегда есть)

Существуют различные способы определения того, какой цикл в настоящее время доминирующий, и надежным показателем этого является момент когда пик тени образуются на графике. Пик Тени понятие, которое ввел David Hickson разработчик программы Sentient Trader. Пик Тени образуется, когда цена и FLD (будущая линия цены FLD — это та же цена но сдвинутая вперед на пол периода цикла), или две FLD линии, движутся вместе, когда формируется пик, в результате который выглядит немного как тень которая была применена к ценовому движению (или в FLD).Вот диаграмма из (ES фьючерсного контракта) S & P 500, который показывает формирование недавно из двух четких пиков тени между ценой и 80-дневной FLD

Второй пик тени еще не завершен и может оказаться не будет пиком тени. Ибо, чтобы квалифицироваться как пик тени, цена должна следовать вместе с FLD вниз небольшой путь. (Если это не произойдет, то это не будет пиком тени, но будет точкой взаимодействия B-категории ( по классификации точек пересечения цены и FLD ) в более широком масштабе, подразумевая некоторое дальнейшее восходящее движение до разворота вниз на дно в июне 20-недельного цикла )

Мы находимся в интересной точке сейчас на рынках, потому что на самом деле два пика тени потенциально развиваются. Вот второй, между 80-дневного FLD (голубой цвета линии) и 20-недельного FLD (темно-зеленая линия):

Пик тени образуются из-за М-формы циклов, которая имеет естественный результат, потому что FLD (прогноз цены вперед от первого пика фигуры М) делает тень цены, когда траектория движения цены формирует второй пик в виде буквы М.

Однако это случается точно как в учебнике только тогда когда цикл на один период больше, чем FLD создавшая тень (или более длинный цикл, когда две FLD рисуются друг около друга) является доминирующим.

И так как вышеуказанные графики говорят нам то же самое: 20-недельный цикл является доминирующим в данный момент. На графиках не указано что цена пошла вниз в пятницу подтверждая предположение.

Что это значит с точки зрения принятия торговых решений? Я упомянул, что доминирующий цикл «визуально очевиден» на графике, и поэтому, если 20-недельный цикл является доминирующим, то мы ожидаем, что он будет четко сформирован цикл на графике, в виде кривой, изображенной здесь в виде красной пунктирной линии :

Если этот цикл является доминирующим, то мы ожидаем, что, 20-недельный цикл предупреждает нас, что мы готовы увидеть сильное движение вниз в дно 20-недельного цикла которое ожидается в июне.

Кроме того, необходимо сказать о доминирующих циклах то, что они, как правило, образуют хорошо сбалансированные, довольно симметричные М-формы своего движения. Вот диаграмма, показывающая, что это означает в течение следующих шести недель или около того:

Конечно, это предсказание движения цены вниз основана на том, что 20-недельный цикл является доминирующим. Если цена не следует, согласно 80-дневной FLD вниз в течение ближайших нескольких дней, после чего пик тени будет недействительным, мы должны будем пересмотреть доминирование 20-недельного цикла.

Вот такой вид приняло движение цены после окончания торгов в пятницу. Пока предположение подтверждается

Голубая линия — 80day FLD. Зеленый прямоугольник — проекция цены по времени и амплитуде снижения.

Перевод заметки David Hickson с моими небольшими комментариями и заключительным рисунком

535 |

Читайте на SMART-LAB:

Станут ли алгоритмы новой нормой для частного инвестора?

ИИ всё чаще называют новой инвестиционной инфраструктурой: алгоритмы уже формируют стратегии и управляют портфелями. Каждый третий частный...

11:20

Т-Инвестиции начали аналитическое покрытие акций Аэрофлота

Аналитики Т-Инвестиции начали покрытие акций Аэрофлота. Присвоена рекомендация «держать», целевая цена – 63 рубля за акцию. ✈️ Аналитики...

12:18

теги блога аможетнахуйтебесходить?

- Apple

- CME

- GBPUSD

- Hurst Cycles

- ism

- S&P500

- SMS

- tapering

- Visa и MasterCard

- австралиец

- анализ

- банки вклады

- бернанке веселье

- Боинг

- война 2014

- волновая разметка

- волновая теория Элиота

- волновая теория Эллиотта

- Волны Эллиотта

- Волны Эллиотта S&P 500

- воры

- временные циклы

- временные циклы Херста

- все ебанулись

- газпром

- ГиП

- голова и плечи

- Гусев Владимир и его комплексы

- Демура и рептилоиды

- доллар

- евро

- евро вниз

- евро снижение

- Евро - Доллар

- Евро доллар

- евро доллар.помощь

- золотишко

- золото

- золото 2014

- золото buy

- Золото Gold

- индекс доллара

- инстафорекс

- йена

- кабель

- китай

- кризис

- Кризис - Суд Божий

- лебедев

- Литва

- лонг

- лонг - дело скучное

- лохотрон

- мифть

- мошенники

- Набиуллина

- наёбка

- недвижимость Москвы

- нефть

- опрос

- опционы

- оффтоп

- паника на биржах

- пиздец идет

- Путин

- Роснефть

- Россия

- Россия - Путин

- РТС

- рублик

- рубль

- рубль 40 это реально

- рубль 175

- рубль 200 это реально

- рубль 50 это реально

- рубль 65

- санкции возможные последствия

- Сечин наше все

- СИПИ

- СОТ

- социономика

- Степан Демура

- сумасшедший мир

- только крокодилы спасут эту страну от мудаков

- торговые сигналы

- Украина

- форекс кухни брокеры

- Фунт

- фунт доллар

- хана подкралась незаметно

- циклы в трейдинге

- циклы Херста

- Циклы экономики

- шорт

- шорт - дело веселое

- шорт eurusd

- шорт дело веселое

- экономика России

- Эллиотт

- Южный поток

1760 по сипу не интересно ) Более интересно когда будем переписывать минимумы в 666 пунктов?

1. Волатильность инструмента.

2. Понимание этой волатильности. Чтобы работать в плюс.

3. Достаточная ликвидность, чтобы этим рынком нельзя было манипулировать.

Вот как раз третьего нашему рынку и не хватает. Когда какой-нить автоваз на 30-40% в день туда сюда — это нормальный трейдинг?

остальных примеров я не помню — потому что не слежу за нашим рынком. Хотя тут все уже прожужжали о том, что объём торгов на нём меньшем чем в одной голубой фишке в штатах.

А есть какоц-нибудь софт, который умеет

то строить? Неохота самому возится.

Непостоянность периода синуса можно корректировать, думаю, постоянно перестраивая картинку и подбирая коэффициенты.

Хотя чисто математически всегда же наверное будет такое решение, когда в минимуме графика все составляющие ряда находятся в минимуме. Ну в принципе на ближайшую перспективу будет довольно точно. Хотя насколько я помню ряды начинают очень сильно шуметь на краях решения. Хотя левая точка у нас может удалятся хоть в 1800 год. Но это будет усложнять решение.

valnet.co.in/Books/J._M._Hurst_-_The_Profit_Magic_Of_Stock_Transaction_Timing.pdf

Да я сам одно время хотел рядами попробовать поапроксимировать. ) Но тут же лень и руки не доходят ) Да, буду в инглише читать. Там вроде бы не сильно сложный он. Щас выложу сюда. Только вот придумаю как )

Да и посмотрел по среднесрочным трендам — не пахнет мне кажется такой коррекцией пока((

Но это по Ларри Вильямсу)