SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Rustem

Почему RTS не сахар - кластеризация по активам

- 28 апреля 2014, 10:36

- |

Провел кластерный анализ индекса РТС, курса рубля и индекса волатильности среди глобальных активов за 2006-2013 год. Превосходный первоисточник идей и примеров с разъяснениями и исходным кодом здесь . Как установить ПО и что ещё можно исследовать, можно найти по вышеприведенной ссылке.

Кластерный анализ на основе набора различных алгоритмов классификации, позволяет организовать наблюдаемые данные в наглядные структуры, что бы далее по полученной структуре лучше понять, обработать, и более эффективно использовать данные в требуемой области деятельности.

Мне было интересно насколько точно алгоритмы кластерного анализа (кластеризации), реализованные на языке программирования R (далее кибермозг), смогут сгруппировать активы и выявятся ли какие-то не известные взаимосвязи.

Кибермозг справился с этим успешно, результаты получились интересные.

Отобрал следующие инструменты:

RTS – индекс РТС

SI – фьючерс на курс доллар-рубль

RUB – фьючерс на рубль (перевернутый Si, добавил для проверки точности)

RTSVX – индекса волатильности российского рынка

CRB – индекс сырьевых товаров

BR – фьючерс на нефть марки Brent

HO – фьючерс на топочное масло (мазут)

SP – фьючерс на индекс S&P500

HG – фьючерс на медь

AD – фьючерс на австралийский доллар

CD – фьючерс на канадский доллар

MP – фьючерс на мексиканский песо

EU – фьючерс на курс евро

BP – фьючерс на британский фунт

DX – фьючерс на индекс доллара

JY – фьючерс на японскую йену

US – фьючерс на 30-летние бонды США

TY – фьючерс на 10-летние облигации США

GC – фьючерс на золото

SL – фьючерс на серебро (назвал так, что бы не совпало с Si)

VIX – индекс рыночной волатильности Чикагской биржи опционов

Для разнообразия и улучшения вкуса добавил сахар (SB), кукурузу © и пшеницу (W), что бы кибермозг по активней и быстро осуществил обработку данных.

Поскольку в России много выходных и праздников, для корректности сравнения при анализе, календарные даты в файле Data Clustering_aggreg.xls взял по торговым сессиям Московской биржи. Столбцы по активам перемешал, что бы не было сомнений в корректности анализа, проверил, на итоговый результат не влияет.

Получили базу данных по 24 инструментам, её можно использовать и для других возможных исследований.

Чтобы посмотреть динамику изменений разделил 2006-2013 на 2 периода по 4 года (чтобы не перегружать пост не все результаты привел, в архиве прикрепил все данные для подобного изучения).

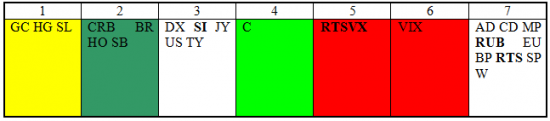

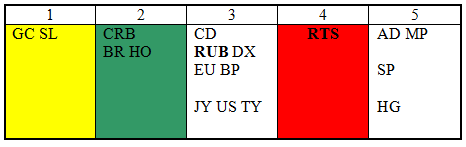

1) 24 инструмента разбил на 7 кластеров.

— период 2006-2013

Кластеризация:

В архиве есть разбивка на 5 кластеров.

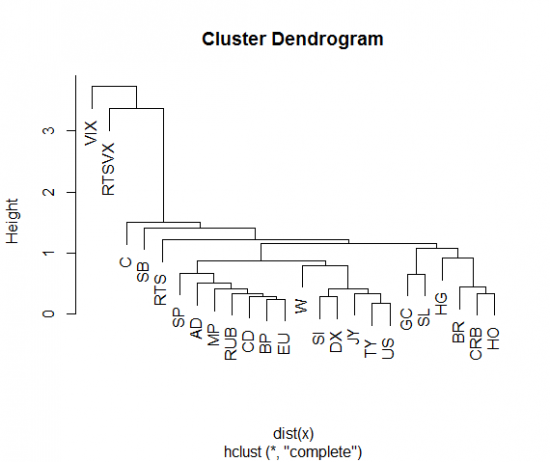

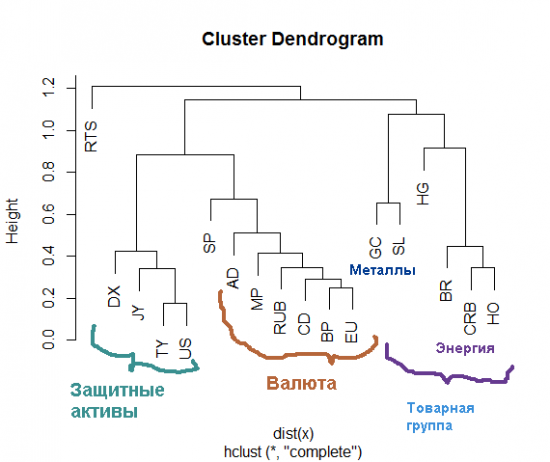

Иерархическая дендрограма:

Промежуточные выводы: на рисунке видно, что индексы на волатильность сразу выделились в отдельный класс, в том числе RTSVX. Индекс VIX – как будто задает ритм всем другим активам. Сырьевые активы, валюты, защитные активы (US и TY) были сразу сгруппированы в своих классах. Si объединился с DX. RTS пытается идти особняком. RUB расположился среди сырьевых валют.

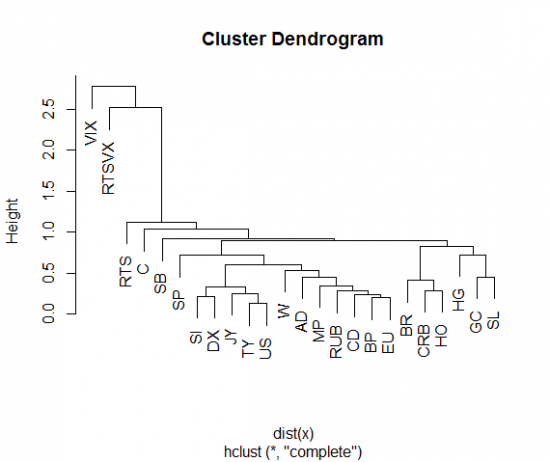

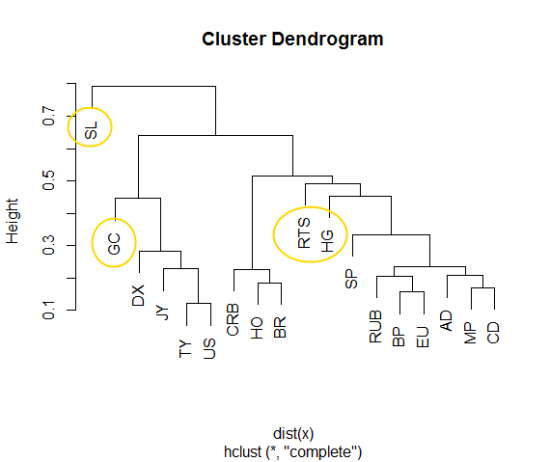

— 4 года 2009

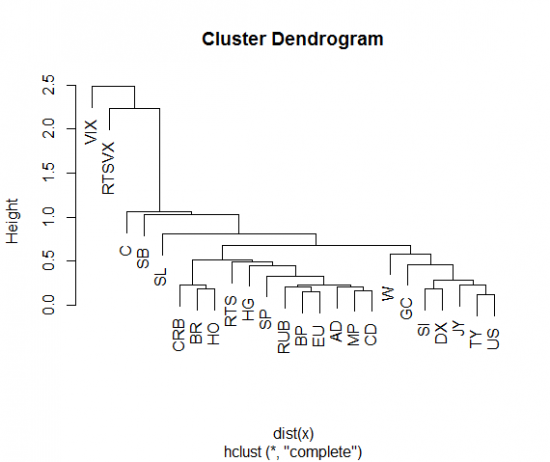

— 4 года 2013

Отличие между двумя интервалами 2009 и 2013:

— RTS переместился в сырьевые и валютные группы, ближе к металлам, около меди HG.

— Золото GC стало ближе к защитным активам, если помните, из них выходили в последний год.

При втором анализе, убрал индексы волатильности — VIX, RTSVX, товары — C, SB, W и SI (т.к. находится рядом с DX, и есть его аналог RUB).

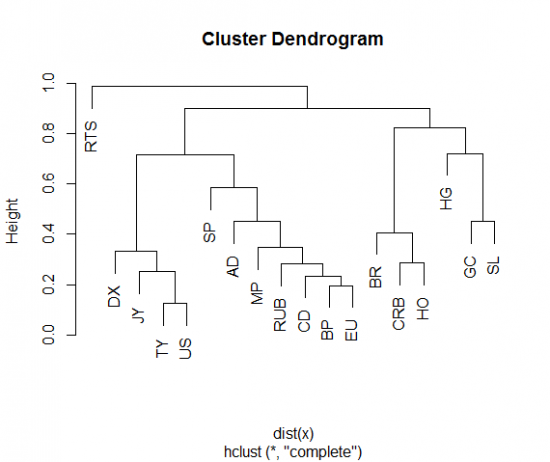

2) 18 инструментов разбил на 5 кластеров.

— период 2006-2013

Иерархическая дендрограма:

— 4 года 2009

— 4 года 2013

Выводы:

- Визуально волатильность выделяется из всех активов. Торговля волатильностью дает диверсификацию среди активов.

- Фьючерс на индекс SP не выделяется из всех активов, если не принять, что через индекс волатильности VIX он все же выделяется.

- Тем, кто отслеживает и знает, что происходит на глобальных активах, знают, какие активы взаимосвязаны и воспринимают непосредственно изменения на рынках в процессе торгов.

- Арбитражные стратегии первыми замечают эти изменения и используют их.

- Кибермозг хорошо провел анализ, сгруппировал верно, так как действительно взаимосвязаны и иерархически представлены финансовые активы.

- Если вы знаете о взаимной коррелированности между инструментами, то кластеризация м.б. не требуется. Если есть некая группа данных с неизвестными зависимостями, то можно провести кластеризацию, чтобы выявить и посмотреть, что же обнаружит кибермозг.

В этом 2014 году, скорее всего, происходят дальнейшие изменения, в связи с дальнейшим падением российского фондового рынка, возможно RTS отделяется от товарной (инфляционно-рискованной) группы.

Если есть замечания, вопросы, не точности и не заметил что-нибудь, пишите в комментариях. Плюсы приветствуются.

Ингредиенты здесь.

211 |

Читайте на SMART-LAB:

МГКЛ: мероприятия недели

На этой неделе МГКЛ примет участие сразу в двух профильных мероприятиях, посвященных рынку капитала. 📍 26 февраля — Конференция IPO –...

10:00

Berkshire Hathaway наращивает вложения в страхование

Инвестиционный фонд, основанный Уорреном Баффетом, Berkshire Hathaway увеличил в 4 кв. 25 года долю в американской страховой фирме Chubb до 8,7%,...

11:50

теги блога Rustem

- CRB

- fRTS

- fSi

- RTS

- RTSVX

- Si

- volume profile

- банкротство

- война и рынки

- глобал макро

- ГО

- датамайнинг

- исследование рынка

- историческая аналогия

- кластерный анализ

- маржин колл

- нищетрейдинг

- новости рынков

- открытые позиции РИ

- психология трейдинга

- Психология трейдинга и не только

- рубль

- сезонная торговля

- сезонность

- Си

- Страхование

- торговая система

- торговая стратегия

- торговля волатильностью

- фРТС

По поводу индекса РТС вы использовали одномерную кластеризацию, если же связь более сложная и описывается группой активов что происходит на практике, оно вам ничего не покажет, что оно и сделало. Это не значит что связи нет просто она сложнее.

А какие параметры можно указать для получения адекватных корректных данных кластеризации?