SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. option-systems

Что дает бык, медведь забирает...

- 12 апреля 2014, 10:11

- |

Интересно из Механизатора - http://www.long-short.ru/post/chto-byk-daet-medved-zabiraet-241

Вопрос о том стоит ли вкладывать новые средства в акции полон нюансов и сложен, не в последнюю очередь потому, что не очевиден потенциал традиционных альтернатив – облигаций и кэша. Мы очень близко к историческому минимуму по процентным ставкам по большинству развитых рынков государственных облигаций, кредитные спреды очень узкие, и ставки являются отрицательными на 5 или больше лет в реальном выражении. Если эти варианты представляют весь набор возможностей, то можно было бы оправдать выделение некоторого капитала на акции просто потому, что трудно определить какие инвестиции меньше всего приносят прибыль.

Однако, те, кто принимает решение вкладывать в акции, должны понимать, где находятся относительно других «бычьих-медвежьих» циклов на протяжении всей истории. Настоящий авторитет оценки состояния фондового рынка – это John Hussman. Мы очень рекомендуем читателям изучить его «Еженедельные комментарии рынка» ( Weekly Market Comments).

Эта статья рассматривает проблему с совершенно нового ракурса, чем в других наших работах или работе John Hussman. Она главным образом построена в виде мысленного эксперимента, использующего логику комбинирования, но заключение огорчит тех, кто в настоящее время обладает большим количеством американских акций.

С целью проведения анализа мы изучили акции S&P 500 из доступной базы данных Шиллера (Shiller's database), чтобы понять длительность и величину всех бычьих и медвежьих периодов рынка американских акций с 1871 года. Мы определили медвежий рынок как падение цен, по крайней мере, на 20% от любого пика, которое длилось, по крайней мере, 3 месяца. Бычьи рынки определены как рост, по крайней мере, на 50% от нижней точки медвежьего рынка, длящийся, по крайней мере, 6 месяцев.

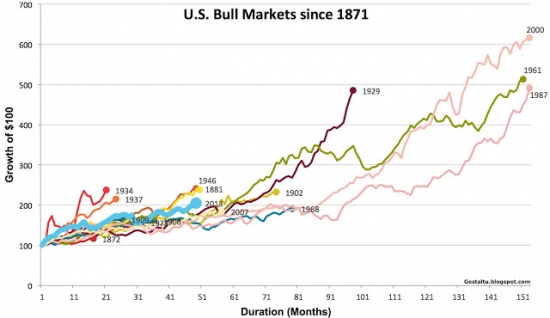

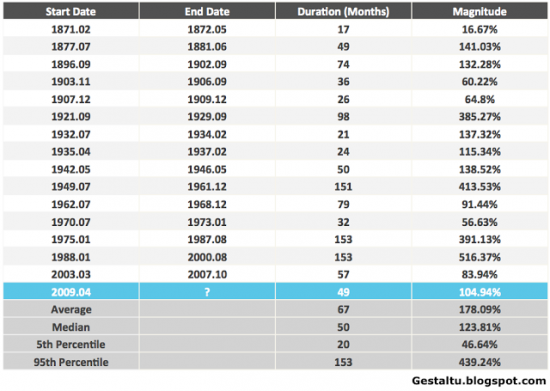

На Графике 1 и в Таблице 1 представлены все бычьи рынки с 1871 года в S&P, с информацией о длительности и величине. Как мы далее увидим, этот анализ огорчит быков. Основная трудность в том, что текущий бычий рынок (на конец февраля) уже принес 105% прибыли, по сравнению с медианной 124%-ой прибылью бычьего рынка (при использовании месячных данных). Конечно, это означает, что если текущий бычий рынок достигнет среднего подъема, инвесторы могут надеяться меньше чем на 20% дополнительной прибыли от этого цикла. Далее, учитывая, что средний бычий рынок исторически длится 50 месяцев, а в настоящее время идет 49-ый месяц, мы должны быть готовы к полному разгрому.

График 1. Бычьи рынки с 1871 года

Таблица 1. Бычьи рынки с 1871 года — Статистика

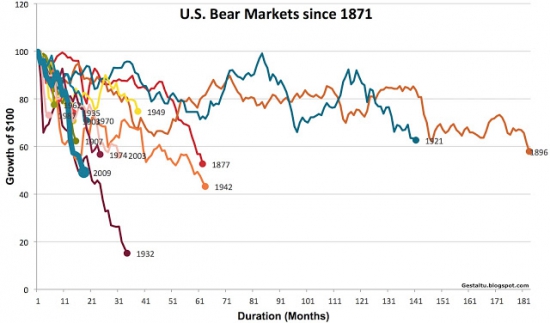

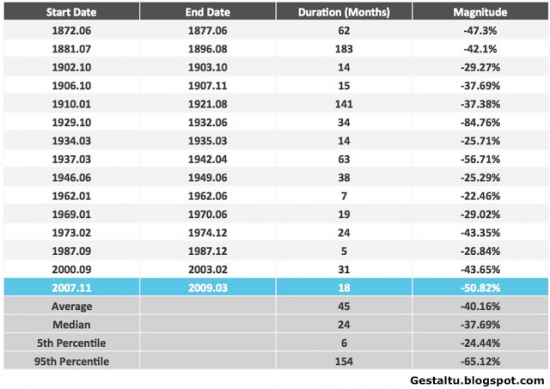

Довольно тревожно то, что текущий бычий рынок уже принес 85% от прибыли среднего бычьего рынка и длится почти так же долго. Еще более огорчает факт, что когда наступит период медвежьего рынка, то он, вероятно, сведет на нет 38% всей предыдущей прибыли (как показано на Графике 2. и в Таблице 2.).

График 2. Медвежьи рынки с 1871 года

Таблица 2. Медвежьи рынки с 1871 года — Статистика

Ростом портфеля управляет математика комбинирования, это означает, например, что 100%-ая прибыль сведена на нет 50%-ой потерей, а 50%-ая потеря требует 100%-й прибыли для возврата. Попробуем применить эти принципы к текущему бычьему/медвежьему циклу.

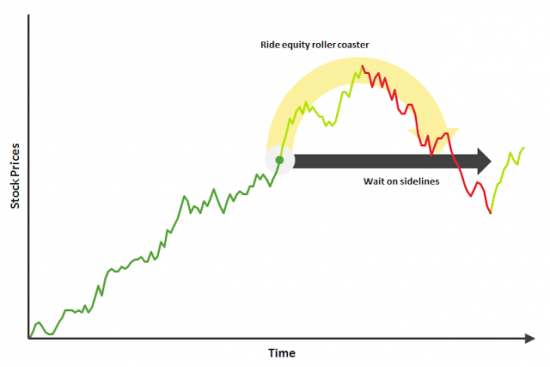

Если мы предположим, что следующий медвежий рынок принесет потери, соответствующие прошлым бычьим рынкам, то в нижней точке следующего медвежьего рынка инвесторы потеряют 38% стоимости своего портфеля. Вопрос в том, насколько акции должны еще вырасти, чтобы оправдать текущее владение ими вместо откладывания покупки на следующий медвежий рынок?

Самая непредвзятая оценка величины следующего медвежьего рынка – историческая медиана в 38%. Используя математику комбинирования, мы можем сделать вывод, что 38% потерь требует 61% прибыли до безубыточности [1 / (1 — 38%)]. Тогда логично предположить, если уж на то пошло, что инвесторы, которые сегодня принимают решение держать акции, должны ожидать прибыль, по крайней мере, 61%, чтобы оправдать свои инвестиции; иначе они избежали бы беспокойства от американских горок на рынке просто переведя все в кэш в ожидании подходящего момента для покупки акций по эквивалентной или меньшей стоимости в некоторый момент следующего медвежьего рынка.

Рисунок 1. Пример потенциального резкого изменения движения акций

Автор: GestaltU

Источник:

The Research Portal for Darwin Investment Strategies

46 |

Читайте на SMART-LAB:

Парные идеи: как заработать в боковике

С начала года на рынке акций РФ нет выраженного тренда. Геополитическая повестка пока не может стать полноценным драйвером направленного движения...

17:46

«Норникель»: дивиденды маловероятны

После выхода годовой отчетности аналитики «Финама» сохраняют целевую цену в 156,4 руб., апсайд к текущей цене практически отсутствует.

16:45

теги блога Александр Шадрин

- global macro

- IPO

- option-systems

- Акрон

- акции

- Александр Шадрин

- американские акции

- Арсагера

- АФК Система

- Аэрофлот

- баффет

- Башнефть

- Бернстайн

- Валентина Дрофа

- Василий Олейник

- весело

- веселье

- ВТБ

- второй эшелон

- газпром

- Газпромнефть

- Грехем

- Группа ЛСР

- дивидендные аристократы

- дивиденды

- долгосрочные инвестиции

- долгосрочный портфель акций

- жизнь

- инвест идеи

- инвестиции

- инвестиции vs спекуляции

- иностранные инвестиции

- интересно

- история

- итоги месяца

- Итоги недели

- конференция смартлаба

- КуйбышевАзот

- кукловод

- Лензолото

- ЛУКойл

- маги рынка

- Мартынов

- Мечел

- ММВБ

- мобильный пост

- Московская биржа

- Мотивация

- МОЭСК

- мтс

- мтс ао

- нефть

- НКНХ

- Новатэк

- норвегия

- Олейник

- опционы

- открытый интерес

- оффтоп

- ПИФ

- ПИФ - который делает альфу

- ПИФы

- политика

- портфель инвестора

- ПРАВДА

- прогноз по акциям

- психология

- Путин

- Разумный инвестор

- Разумный инвестор в Америке

- Ренессанс Страхование

- рецензия на книгу

- РИИ

- РН-Холдинг

- Роллман

- Росимущество

- роснефть

- Россия

- Санкт-Петербургская биржа

- сектор РИИ

- Селигдар

- система

- система ао

- смартлаб

- совет директоров

- Совкомбанк

- спекуляции

- Спирин

- сша

- Тимофей Мартынов

- трейдинг

- Украина

- философия

- фундаментальный анализ

- ЦБ

- Шадрин

- Шадрин и 24% годовых

- Шадрин опять всех переиграл

- Элвис Марламов

- юмор

всё повторится опять