SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Vanuta

Обзор Vanutar. Взгляд на эту неделю. Падать можно?

- 03 марта 2014, 08:45

- |

В очередной раз подтвердилась правило, что на исторических вершинах никакая техника и никакая статистика не работает. Именно на хаях рынка очень затруднительным становиться прогнозирование на короткий торговый период. проще мыслить масштабом месяц-два.

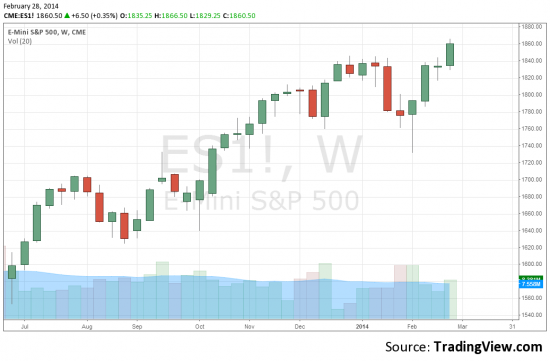

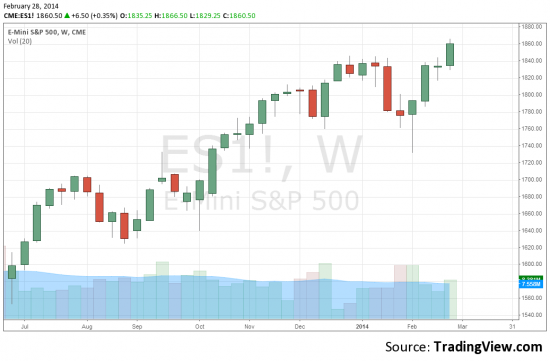

Посмотрим «недельки» фьючерса на индекс широкого рынка.

После «дожика», которым закрылась прошлая неделя, выход вверх был возможен только в одном случае, если бы это была третья зеленая свеча от локального дна коррекции. Ибо это движение требует реализации огромного покупательского потенциала. Таких прорывов вверх на четвертую неделю не бывает, тем более что почти 5 недель до этого утрамбовывали зону сопротивления истхаев 1840-50 и пройти ее как нож сквозь масло было абсолютно нелогичным.

И ведь все в целом было нормально, клонились вниз, но вместо отката в четверг амеры рванули через 1850, что, в свою очередь, в пятницу толкнуло их еще выше, до 1866. После этого была попытка вернуться под 1845, но неудачная, неделю закрыли на 1857.

Такие свечи — это нонсенс, они имеют аномальную рыночную природу. Они возникают как следствие сильнейшего нарушения соотношения сил покупателей и продавцов в моменте, для чего нужны серьезные поводы, а их не было. Поэтому такие свечи должны быть незамедлительно аннулированы. Причем с жестокостью, то есть с убиением и всех предыдущих зеленых свечей. Поэтому прогноз на следующую неделю оставляем медвежьим, откат к 1805-1815 по фсипу, с целью собраться пробить 1780, после чего сделать мини-обвал с новыми лоями года и возможным пробоем 1700. И все это именно в марте. Альтернативный вариант возможен, но без роста и с консолидацией вокруг 1860, но если удастся удержать такую высоту на следующей неделе, то уже точно из последних бычьих сил, после чего будет решительный откат. Так что, собственно, альтернативы и нет.

Что думают зарубежные авторы по текущей ситуации?

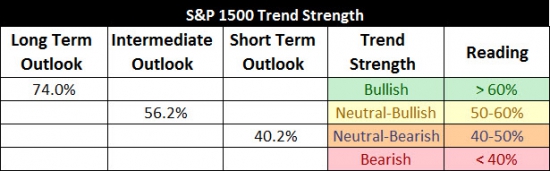

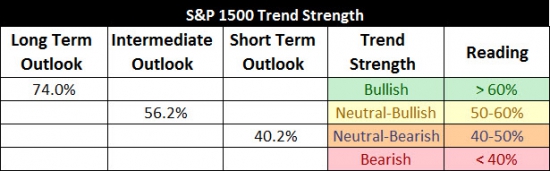

Крис Паплава оценивает трендовую силу компонентов из состава S&P 1500:

"Для оценки силы тренда мы смотрим на S&P 1500, который включает в себя акции из S&P 500, бумаги средней капитализации из S&P 400 и малой капитализации из S&P 600 и представляет собой более 90% капитализации всего рынка США.

Как показано ниже, долгосрочный прогноз по S&P 1500 однозначно бычий — 74% из 1500 акций находятся в долгосрочном бычьем тренде. Среднесрочный прогноз рынка по итогам прошлой недели поднялся на одну ступень, до нейтрально-бычьего (процент акций в бычьем тренде увеличился с 49,2 до 56,2%). Краткосрочная ситуация также изменилась в сторону роста и достигла нейтрально-медвежьего уровня (с 36,6% до 40,2%).

Примечание: Числа отражают процент акций с растущими скользящими средними: 200-дневная используется в долгосрочном прогнозе, 50-дневная — для среднесрочного, 20-дневная — для краткосрочного.

Наиболее важная секция в таблице ниже — долгосрочная, с 200-дневной средней, которая проливает свет на долгосрочное здоровье рынка. Как видно из нее, 200-дневная скользящая средняя 74% акций из состава S&P 1500 растет, а 73% бумаг находятся выше нее. Восемь из десяти секторов находятся на бычьей территории".

Примечание: Таковы были предпосылку на текущую неделю, и они исполнились, фсип вырос на +1.27% и достиг своего нового исторического максимума в 1866 пунктов, ровно +1200 пунктов ровно за 5 лет (666 в марте 2009 против 1866 в марте 2014). Американские трейдеры оказались в вышине, как и американские сноубордисты и фристайлеры на Зимней олимпиаде в Сочи.

Bespoke Investment Group подготовила статистику по продолжительности и силе бычьих рынков:

"Индекс S&P 500 в настоящее время торгуется вблизи от уровня в 1860 пунктов и готов закрыться на новом максимуме впервые с середины января. Принимая это во внимание, мы подготовили таблицы, которые показывают, как текущий бычий рынок соотносится с другими по длительности и величине. Для целей настоящего анализа мы считаем бычьим рынком любой период роста минимум на 20% без промежуточного снижения в 20 или более процентов в этом периоде.

С точки зрения введенных критериев текущий рынок по продолжительности занимает седьмое место в списке.

Нынешнему рынку осталось меньше месяца, чтобы переместиться на шестое место и опередить рынок 1982-1987 годов. Если после 22 марта S&P 500 сможет показать рекордный максимум, то тогда следующей целью станет бычий рынок 2002-2007 годов. Для того, чтобы перебраться на пятое место, тренд должен продолжаться до Дня памяти 26 мая. В то время, как нынешний бычий тренд уже достаточно впечатляющий, до первого места ему все еще далеко. На самом деле, индекс S&P 500 должен расти еще 7 с лишним лет, до 28 июня 2021, чтобы превзойти самый длительный бычий рынок всех времен, который имел место с 1987 по 2000 гг.

Текущий бычий рынок может быть седьмым по продолжительности, но по силе он уже пятый из десяти самых сильных рынков. Глядя на таблицы, мы видим, что до четвертого места еще далеко. Чтобы превысить 228,81% и выйти на четвертое место, S&P должен вырасти еще на примерно 20% до 2225 пунктов. И наконец, чтобы стать первым по силе и превзойти рынок 1987-2000, индекс S&P 500 должен вырасти еще на 150% до 4620 пунктов. Не задерживайте дыхание!"

А теперь вспомним о чем мы говорили в начале: на исторических вершинах никакая техника и никакая статистика не работает. Так что можно дышать спокойно.

Что ждет наш российский рынок на следующей неделе?

Отток средств из фондов, инвестирующих в российский рынок, продолжился. Но самое главное, что все продолжили рассказывать про страшные развивающиеся рынки.

Из прошлого прогноза:

"Так вот я полагаю, что все эти рассуждения вызваны желанием остановить сокращение QE, сделать паузу, якобы чтобы не убивать развивающиеся рынки, а на самом деле чтобы сделать последний рывок на развитых рынках вверх, и раздать по хаям все купленное.

Это вполне реальный сценарий — приостановить сокращение куеты. Надо еще макнуть рынки, типа проколоть 1700 по фсипу, и тогда бабушка Йеллен вздрогнет и возьмет паузу.

Так что пока шорт, пока не станет страшно за амеров, и пока не добавят развивающимся рынкам соразмерного минуса. По идее это до середины марта должно произойти все самое медвежье, потом высокий отскок".

В итоге бабушка Йеллен даже вполне ясно намекнула на то, что не слишком ли мы быстро сокращаем наши программы QE, что американский рынок воспринял как очередной бычий повод и спокойно покорил новые вершины.

Однако ММВБ на это среагировала неадекватно, упала на -3% почти, повторив лои года. И в результате дисконт ММВБ с фсипом составил свыше 400 пунктов, ненормально много, аномально много.

Вот так я и оцениваю текущий рынок — как аномально разрушенный. Газпром и ВТБ убивают на -7% за неделю, сбербанк на -4% (а было больше -6%), а ГМК прибавляет +1.37%, практически вернувшись к максимумам прошлого года! Похоже, что возникли какие то новые стратегии, которые позволяют теперь крупным игрокам зарабатывать на убиении половины рынка, если при этом что-то играется вверх, типа сургута или ГМК.

Все достижения быков и медведей, полученные в аномальные периоды, обычно незамедлительно аннулируются. Так что жду неделю с откатом лидеров рынка, и небольшим восстановлением аутсайдеров, при этом формально ММВБ целит уже к 1400, если падение у американцев будет стремительнее обычного.

Удачи!

ИСТОЧНИК: 32-ой номер еженедельного биржевого журнала WallStreet

http://walltra.de/#!magazine/index

Посмотрим «недельки» фьючерса на индекс широкого рынка.

После «дожика», которым закрылась прошлая неделя, выход вверх был возможен только в одном случае, если бы это была третья зеленая свеча от локального дна коррекции. Ибо это движение требует реализации огромного покупательского потенциала. Таких прорывов вверх на четвертую неделю не бывает, тем более что почти 5 недель до этого утрамбовывали зону сопротивления истхаев 1840-50 и пройти ее как нож сквозь масло было абсолютно нелогичным.

И ведь все в целом было нормально, клонились вниз, но вместо отката в четверг амеры рванули через 1850, что, в свою очередь, в пятницу толкнуло их еще выше, до 1866. После этого была попытка вернуться под 1845, но неудачная, неделю закрыли на 1857.

Такие свечи — это нонсенс, они имеют аномальную рыночную природу. Они возникают как следствие сильнейшего нарушения соотношения сил покупателей и продавцов в моменте, для чего нужны серьезные поводы, а их не было. Поэтому такие свечи должны быть незамедлительно аннулированы. Причем с жестокостью, то есть с убиением и всех предыдущих зеленых свечей. Поэтому прогноз на следующую неделю оставляем медвежьим, откат к 1805-1815 по фсипу, с целью собраться пробить 1780, после чего сделать мини-обвал с новыми лоями года и возможным пробоем 1700. И все это именно в марте. Альтернативный вариант возможен, но без роста и с консолидацией вокруг 1860, но если удастся удержать такую высоту на следующей неделе, то уже точно из последних бычьих сил, после чего будет решительный откат. Так что, собственно, альтернативы и нет.

Что думают зарубежные авторы по текущей ситуации?

Крис Паплава оценивает трендовую силу компонентов из состава S&P 1500:

"Для оценки силы тренда мы смотрим на S&P 1500, который включает в себя акции из S&P 500, бумаги средней капитализации из S&P 400 и малой капитализации из S&P 600 и представляет собой более 90% капитализации всего рынка США.

Как показано ниже, долгосрочный прогноз по S&P 1500 однозначно бычий — 74% из 1500 акций находятся в долгосрочном бычьем тренде. Среднесрочный прогноз рынка по итогам прошлой недели поднялся на одну ступень, до нейтрально-бычьего (процент акций в бычьем тренде увеличился с 49,2 до 56,2%). Краткосрочная ситуация также изменилась в сторону роста и достигла нейтрально-медвежьего уровня (с 36,6% до 40,2%).

Примечание: Числа отражают процент акций с растущими скользящими средними: 200-дневная используется в долгосрочном прогнозе, 50-дневная — для среднесрочного, 20-дневная — для краткосрочного.

Наиболее важная секция в таблице ниже — долгосрочная, с 200-дневной средней, которая проливает свет на долгосрочное здоровье рынка. Как видно из нее, 200-дневная скользящая средняя 74% акций из состава S&P 1500 растет, а 73% бумаг находятся выше нее. Восемь из десяти секторов находятся на бычьей территории".

Примечание: Таковы были предпосылку на текущую неделю, и они исполнились, фсип вырос на +1.27% и достиг своего нового исторического максимума в 1866 пунктов, ровно +1200 пунктов ровно за 5 лет (666 в марте 2009 против 1866 в марте 2014). Американские трейдеры оказались в вышине, как и американские сноубордисты и фристайлеры на Зимней олимпиаде в Сочи.

Bespoke Investment Group подготовила статистику по продолжительности и силе бычьих рынков:

"Индекс S&P 500 в настоящее время торгуется вблизи от уровня в 1860 пунктов и готов закрыться на новом максимуме впервые с середины января. Принимая это во внимание, мы подготовили таблицы, которые показывают, как текущий бычий рынок соотносится с другими по длительности и величине. Для целей настоящего анализа мы считаем бычьим рынком любой период роста минимум на 20% без промежуточного снижения в 20 или более процентов в этом периоде.

С точки зрения введенных критериев текущий рынок по продолжительности занимает седьмое место в списке.

Нынешнему рынку осталось меньше месяца, чтобы переместиться на шестое место и опередить рынок 1982-1987 годов. Если после 22 марта S&P 500 сможет показать рекордный максимум, то тогда следующей целью станет бычий рынок 2002-2007 годов. Для того, чтобы перебраться на пятое место, тренд должен продолжаться до Дня памяти 26 мая. В то время, как нынешний бычий тренд уже достаточно впечатляющий, до первого места ему все еще далеко. На самом деле, индекс S&P 500 должен расти еще 7 с лишним лет, до 28 июня 2021, чтобы превзойти самый длительный бычий рынок всех времен, который имел место с 1987 по 2000 гг.

Текущий бычий рынок может быть седьмым по продолжительности, но по силе он уже пятый из десяти самых сильных рынков. Глядя на таблицы, мы видим, что до четвертого места еще далеко. Чтобы превысить 228,81% и выйти на четвертое место, S&P должен вырасти еще на примерно 20% до 2225 пунктов. И наконец, чтобы стать первым по силе и превзойти рынок 1987-2000, индекс S&P 500 должен вырасти еще на 150% до 4620 пунктов. Не задерживайте дыхание!"

А теперь вспомним о чем мы говорили в начале: на исторических вершинах никакая техника и никакая статистика не работает. Так что можно дышать спокойно.

Что ждет наш российский рынок на следующей неделе?

Отток средств из фондов, инвестирующих в российский рынок, продолжился. Но самое главное, что все продолжили рассказывать про страшные развивающиеся рынки.

Из прошлого прогноза:

"Так вот я полагаю, что все эти рассуждения вызваны желанием остановить сокращение QE, сделать паузу, якобы чтобы не убивать развивающиеся рынки, а на самом деле чтобы сделать последний рывок на развитых рынках вверх, и раздать по хаям все купленное.

Это вполне реальный сценарий — приостановить сокращение куеты. Надо еще макнуть рынки, типа проколоть 1700 по фсипу, и тогда бабушка Йеллен вздрогнет и возьмет паузу.

Так что пока шорт, пока не станет страшно за амеров, и пока не добавят развивающимся рынкам соразмерного минуса. По идее это до середины марта должно произойти все самое медвежье, потом высокий отскок".

В итоге бабушка Йеллен даже вполне ясно намекнула на то, что не слишком ли мы быстро сокращаем наши программы QE, что американский рынок воспринял как очередной бычий повод и спокойно покорил новые вершины.

Однако ММВБ на это среагировала неадекватно, упала на -3% почти, повторив лои года. И в результате дисконт ММВБ с фсипом составил свыше 400 пунктов, ненормально много, аномально много.

Вот так я и оцениваю текущий рынок — как аномально разрушенный. Газпром и ВТБ убивают на -7% за неделю, сбербанк на -4% (а было больше -6%), а ГМК прибавляет +1.37%, практически вернувшись к максимумам прошлого года! Похоже, что возникли какие то новые стратегии, которые позволяют теперь крупным игрокам зарабатывать на убиении половины рынка, если при этом что-то играется вверх, типа сургута или ГМК.

Все достижения быков и медведей, полученные в аномальные периоды, обычно незамедлительно аннулируются. Так что жду неделю с откатом лидеров рынка, и небольшим восстановлением аутсайдеров, при этом формально ММВБ целит уже к 1400, если падение у американцев будет стремительнее обычного.

Удачи!

ИСТОЧНИК: 32-ой номер еженедельного биржевого журнала WallStreet

http://walltra.de/#!magazine/index

75 |

Читайте на SMART-LAB:

МГКЛ: мероприятия недели

На этой неделе МГКЛ примет участие сразу в двух профильных мероприятиях, посвященных рынку капитала. 📍 26 февраля — Конференция IPO –...

10:00

Berkshire Hathaway наращивает вложения в страхование

Инвестиционный фонд, основанный Уорреном Баффетом, Berkshire Hathaway увеличил в 4 кв. 25 года долю в американской страховой фирме Chubb до 8,7%,...

11:50

теги блога 💯Чек-листов по фондовому рынку

- 11 сентября

- fin_chips

- IMOEX

- novice_chips

- vanuta

- vanuta мучает дроздов

- vanutar

- WallStreet

- автоследование

- акции

- Алроса

- Америка и Россия

- американский рынок

- анонс

- аудиообзор

- аэрофлот

- биткоин

- вебинар

- взгляд

- видеообзор

- время продавать-1

- выборы

- Газпром

- герчик

- дивиденды

- дневной стрим

- Дональд Трамп

- доходность

- дрозд

- ДУ

- Еловец

- журнал wallstreet

- Запотылок

- Иван Чурилов

- игра на понижение

- Индекс МБ

- интервью

- инфляция в России

- итоги

- итоги дня

- июнь

- Ключевая ставка ЦБ РФ

- книга тимофея

- коррекция

- Лукойл

- лучшее

- ЛЧИ

- ЛЧИ-2015

- миникнига

- Миф I

- ммвб

- модельный метод

- нефть

- новый формат

- околорынок

- октябрь

- опрос

- отскок

- оффтоп

- падение

- покупки

- Преступность

- прогноз

- прогноз Vanutar

- прогнозы

- профит

- публичный стрим

- разворот

- Роснефть

- россия

- рынок

- рынок - взгляд

- рыночная ось

- сбербанк

- СВО

- смартлаб

- стримы

- США

- татарин

- татнефть

- текущий рынок

- теханализ

- технический анализ

- торговые идеи

- торговые сигналы

- Трейдеры шутят

- трейдинг

- тренд

- тренинг

- украина

- универсальный метод

- универсальный торговый метод

- финчипсы

- фьючерс MIX

- ЦБ РФ

- часть 2

- чек-лист

- шадрин

- Шорт

- шорты

а рано в пнд амеры открылись под -1%, практически убив выпер пятницы. по идее теперь вниз надоть