SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. option-systems

Россия: пенсии не будет! Часть 1

- 02 сентября 2013, 12:29

- |

Через 4 месяца с 1 января 2014 года те, кто не подал соответствующего заявления с отметкой «6%» в ПФР или не перевел сейчас или ранее накопительную часть в НПФ или УК, так называемые «молчуны» — у них финансирование накопительной части трудовой пенсии будет формироваться из 2% тарифа страховых взносов, а на страховую часть пенсии – 14% тарифа (сейчас 6% и 10%). И плюс еще 10% идет на пенсии нынешним пенсионерам, это без изменений.

Реформаторы пенсионной системы в России хотели пойти по пути США и других западных стран, чтобы молодые люди (моложе 1967 года) сами копили себе на пенсию персонифицировано, как говориться «кто как работал, так и встретит старость». Но похоже эта идея не пошла.

Очень странное изменение – получается людям ухудшают условия их формирование пенсионных накоплений, если раньше было 6% на накопительную часть каждого конкретного человека и 20% на страховую часть (как бы в общий котел), а теперь лишь 2% на накопительную. И человек должен дать знать Правительству о том, что он не согласен с этим??? Мне кажется это немного бредовым всё.

Зачем это делает Правительство? Ведь изначально был сделан правильный шаг – в плане персональной накопительной пенсии для каждого. А не распределение из общего котла, где «стало втекать меньше, чем вытекать». Видимо, всё тяжелее затыкать дыры в бюджете Пенсионного фонда.

Это конец накопительной пенсии для россиян! Жаль, что Россия, имея такую отличную конъюнктуру по ценам на ресурсы в «нулевые», не смогла ими правильно воспользоваться.

Но это не всё – дела обстоят еще хуже для будущих пенсионеров.

Молодым 20-30 лет не стоит ждать достойной пенсии от государства, если всё будет как сейчас. Возможно цивилизационный проект «Всеобщая Пенсия» закончил свое существования. Ведь первая пенсионная система возникла в Англии – при большом числе молодых работников, малом количестве пенсионеров и низкой продолжительностью жизни. Сейчас всё ровно наоборот. Пенсия должна стать только накопительной или превратится в формальность, иначе никак.

Конечно, для сырьевых стран могло быть исключение через создание суверенного фонда от доходов от продажи ресурсов, как это делается в Норвегии. Но об этом ниже…

Далее в статье использовал вставки из — http://fintraining.livejournal.com/516838.html и http://ruat.livejournal.com/373293.html.

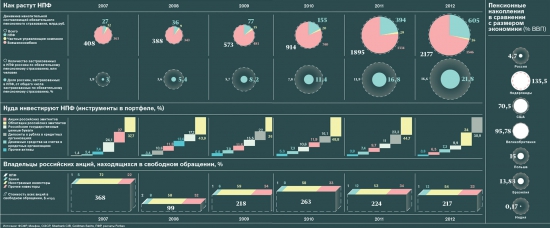

Недавно Forbes опубликовал статью на тему размещения пенсионных резервов — Мертвый груз: куда уходят пенсионные накопления россиян

Так вот, это реально беда. Что же здесь ужасного, спросите вы?

Смотрим на раздел «Куда инвестируют НПФ (инструментов в портфеле, %) по состоянию на последний, 2012 год. Перечислю инструменты в порядке убывания их доли в портфеле.

1. Депозиты в рублях в кредитных организациях – 38,9%

2. Облигации российских эмитентов – 34%

3. Российские государственные ценные бумаги – 9,9%

4. Денежные средства на счетах в кредитных организациях – 7,3%

5. Только на пятом (!) месте – акции – всего 6,3%

6. И какие-то «прочие активы» – 3,6%

То есть из денег, которые по своей природе являются сверхдолгосрочными, в акции инвестировано всего лишь 6,3%. Тогда как в консервативные долговые инструменты в совокупности 90,1%.

Это – ультраконсервативный и потенциально крайне низкодоходный потрфель.

Такой портфель мог бы быть уместен, если бы его целью были инвестиции на срок в полгода – год. Ну, в крайнем случае — на два-три года. На очень короткий по инвестиционным меркам срок. Если стоит задача деньги просто сохранить, а задача их приумножения не ставится вообще.

Но для долгосрочных инвестиций такой портфель просто ужасен. Он не только не способен ничего заработать для клиента. Хуже. Такой портфель будет проигрывать инфляции, теряя реальную покупательную способность денег будущих пенсионеров.

Сейчас пенсионеры, образно говоря, заливают свои пенсионные деньги в решето. Из которого все регулярно вытекает чуть ли не быстрее, чем это решето наполняется. Деньги уходят на ветер.

Какую структуру должен иметь оптимальный портфель для долгосрочных пенсионных инвестиций с горизонтом 20 – 30 и более лет? Прямо противоположную, с резким смещением в сторону акций. Частному лицу в аналогичной ситуации я бы посоветовал держать где-то 70-90% в акциях, и не более 10-30% — в долговых инструментах.

Форбс пишет, что в США в акции инвестируется примерно половина пенсионных денег.

И даже у нас, как видно на картинке, в 2007 году структура портфеля НПФ была куда лучше – аж 27% активов было размещено в акции. И этого мало, но это в 4 раза (!) лучше, чем сейчас.

Что случилось потом? А потом произошел спад 2008 года, после которого все узнали, как же именно будет применяться пенсионное законодательство. Как мне кажется, в это не вполне верили, поскольку трудно поверить в маразм. Но именно маразм случился. Компаниям, получившим убыток по итогам календарного года (вообще-то, при долгосрочных инвестициях убытки по итогам года — это совершенно нормальное явление) объяснили, что теперь им нужно в соответствии с законодательством погасить этот убыток из собственных средств.

Именно когда нужно было увеличивать инвестиции в акции – в начале 2009 года, ВЭБ и НПФ этого не делали ввиду неправильного законодательства. Получается «Das Kind mit dem Bade ausschutten».

То есть управление реальными «сверхдлинными» деньгами по законодательству должно осуществляться в соответствии с рисками для «сверхкоротких» денег.

Но за такую «надежность» всегда неминуема расплата. В виде сверхнизкой доходности.

Так не должно быть, это противоречит здравому смыслу. Но в России это именно так. Такое у нас пенсионное законодательство.

Компании получили урок, и усвоили его. Теперь инвестиций в акции у них минимум. Рисковать своими собственными деньгами (деньгами учредителей) – дураков нет. Теперь деньги будущих пенсионеров — ваши деньги — будут инвестировать сверхконсервативно. И они будут таять в результате инфляции. Да, собственно, уже несколько лет тают с учетом их покупательной способности.

Кстати, из картинки видно, что несмотря на постепенный переток денег и ВЭБа в НПФ и частные УК в период с 2007 по 2012 гг., структура портфеля не улучшается, а, напротив, только ухудшается. Не поможет вам перевод денег в НПФ или частную УК! Хорошо если не навредит.

Пока не произойдет изменение пенсионного законодательства, про государственную пенсию вы можете забыть. С такой структурой портфеля ваши деньги в НПФ не работают, а, по сути, выбрасываются на ветер.

Хорошая новость для вас только одна: вы можете позаботиться о своей пенсии самостоятельно, формируя свой инвестиционный портфель с правильной структурой.

Но это еще не всё.

Кроме именно пенсионных денег в ВЭБе и НПФах с УК — в России также есть свой Фонд будущих поколений, а точнее два фонда: Резервный фонд(РФ) и Фонд национального благосостояния(ФНБ), у которого одной из целей было достойное поддержание пенсионного обеспечения населения. И тут у нас всё те же проблемы – активы размещены в малодоходных и как считается в мало рисковых государственных облигациях западных стран и депозит в ВЭБе (об этом подробности ниже), а не в акциях.

Хотя возможности в кризис 2008-2009 года были феноменальными. Интересен опыт Норвегии. Если посмотреть на структуру чистого экспорта, именно Норвегия наиболее близка к России, чем страны из группы БРИК. Буква «Р» лишняя в этой аббревиатуре.

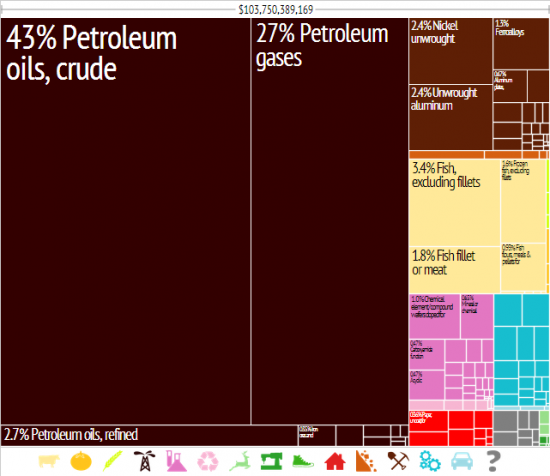

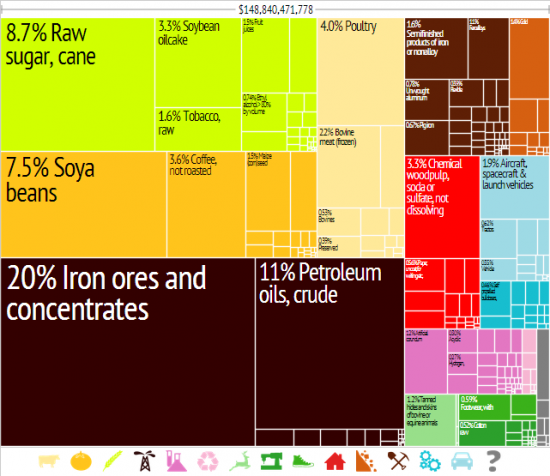

Структура чистого экспорта Норвегии, России, а также прочих БИК.

Почему Норвегия так много внимания уделяет сохранению и преумножению своего нефтяного богатства, пытаясь трансформировать его в инвестиции по всему миру? Частично ответ на этот вопрос можно получить, если рассмотреть структуру чистого экспорта(экспорт минус импорт) страны за 2010 год (данные не очень свежие, но сервис Observatory of Economic Complexity в наглядном виде предоставляет только такие):

Доля минерального сырья (нефти и газа, обозначено темно-коричневым) составляет чуть больше 70% от всего экспорта. Понятно, что для небольшой северной страны это ключевой источник благосостояния поколения не только сегодняшнего, а возможно так же и будущего. Именно этим объясняется та трепетность и забота, с какой страна относится к своему национальному богатству. Это чувствуется даже тогда, когда читаешь официальные документы, такие как отчет парламенту Норвегии.

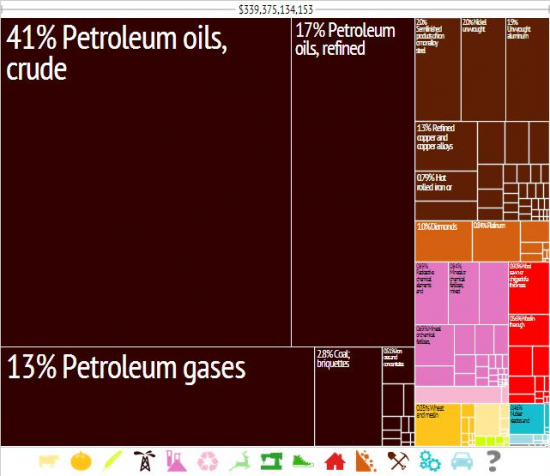

Чистый экспорта России за 2010 год:

Структура экспорта, по основным его статьям — очень похожа на норвежский. Доля минерального сырья составляет даже чуть больше, около 75%. На втором месте по значимости — экспорт металлов (для Норвегии, кстати, тоже одна из основных статей экспорта). Экспорт всего остального уже значительно меньше. Видно, что и для России минеральное сырье является одним из основных источников благосостояния страны. Но это благосостояние, в отличие от Норвегии, особенно не накапливается в виде инвестиционных фондов (судя по их абсолютным размерам, а также по отношению к ненефтегазовому дефициту бюджету). То же, что накапливается, инвестируется излишне консервативно. Скорее, все средства пускаются на текущее потребление.

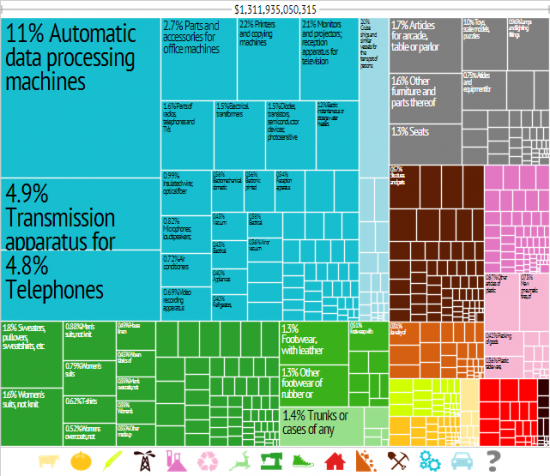

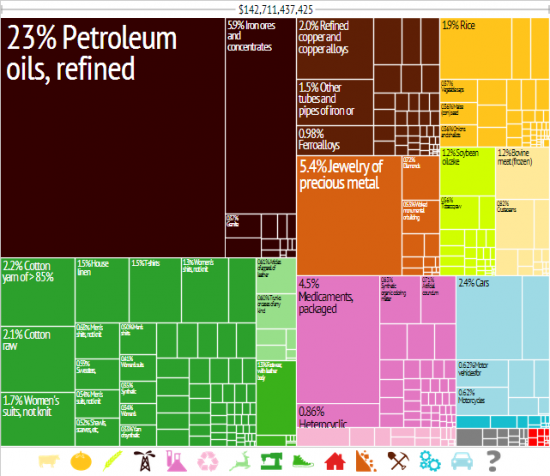

Теперь для сравнения чистый экспорт других стран из акронима БРИК.

Китай:

Бразилия:

Индия:

Экономики этих стран часто сравнивают с российской, но ни у одной из них доля минерального сырья в экспорте не является доминирующей. Так что, в случае падения цен на него, и негативный эффект для экономик будет куда меньше. Как видно из диаграмм, экспорт стран БИК более диверсифицирован, по сравнению с нашим, что так же придает большую устойчивость экономикам данных стран.

Вернемся к Норвегии, с кого нам нужно брать пример в размещениях средств для будущих пенсионеров. Лучше бы инвестировать в акции хороших иностранных компаний типа Coca-Cola, General Electric, P&G или McDonalds (говорят, что России бы не дали это сделать, захватить контроль нет, но финансовым инвестором с долей до 5-10% всегда пожалуйста), чем зарывать триллионы в стройки с непонятными сметами (у нас почему-то всё дороже в разы, чем даже в Западной Европе, где уже дешево не может быть). Понятно, что инфраструктурные проекты нужны стране, но коррупционная составляющая очень велика. Лучше как норвежцы стать финансовыми инвесторами по всем миру.

Продолжение — http://smart-lab.ru/blog/138270.php

123 |

Читайте на SMART-LAB:

Как заработать на росте цен на удобрения

Дарья Фёдорова Конфликт на Ближнем Востоке и перекрытие Ормузского пролива вызвали ралли не только цен на нефть и газ, но также алюминий и...

18:38

Как устроен бизнес ДОМ.PФ? Рассказываем в интервью

☝️ Говорим на сложные темы простым языком 🔵Как устроен бизнес ДОМ.PФ? 🔵Кто сегодня инвестирует в компанию? 🔵Что в планах на ближайшее...

14:19

теги блога Александр Шадрин

- global macro

- IPO

- option-systems

- Saxo Bank

- Акрон

- акции

- Александр Шадрин

- американские акции

- Арсагера

- АФК Система

- Аэрофлот

- баффет

- Башнефть

- Валентина Дрофа

- Василий Олейник

- весело

- веселье

- ВТБ

- второй эшелон

- газпром

- Газпромнефть

- Грехем

- Группа ЛСР

- дивидендные аристократы

- дивиденды

- долгосрочные инвестиции

- долгосрочный портфель акций

- жизнь

- инвест идеи

- инвестиции

- инвестиции vs спекуляции

- иностранные инвестиции

- интересно

- история

- итоги месяца

- конференция смартлаба

- КуйбышевАзот

- кукловод

- Лензолото

- ЛУКойл

- маги рынка

- Магнит

- Мартынов

- Мечел

- ММВБ

- мобильный пост

- Московская биржа

- Мотивация

- МОЭСК

- мтс

- мтс ао

- нефть

- НКНХ

- Новатэк

- норвегия

- Олейник

- опционы

- открытый интерес

- оффтоп

- ПИФ

- ПИФ - который делает альфу

- ПИФы

- политика

- портфель инвестора

- ПРАВДА

- прогноз по акциям

- психология

- Путин

- Разумный инвестор

- Разумный инвестор в Америке

- Ренессанс Страхование

- рецензия на книгу

- РИИ

- РН-Холдинг

- Роллман

- Росимущество

- роснефть

- Россия

- Санкт-Петербургская биржа

- сектор РИИ

- Селигдар

- система

- система ао

- смартлаб

- совет директоров

- Совкомбанк

- спекуляции

- Спирин

- сша

- Тимофей Мартынов

- трейдинг

- Украина

- философия

- фундаментальный анализ

- ЦБ

- Шадрин

- Шадрин и 24% годовых

- Шадрин опять всех переиграл

- Элвис Марламов

- юмор

В России пенсия есть и будет. Основой пенсии всегда была, есть и будет БАЗОВАЯ часть пенсии. И она никуда не денется. Действительно мутят уже несколько лет с накопительной частью пенсии; пытаются найти вариант, который будет обеспечивать дополнительный доход к базовой части пенсии.

А все адекватные люди понимают, что копить на обеспеченную старость надо как угодно (индивидуально), но только не путем долгосрочного инвестирования в пенсионные фонды (государственный или негосударственные)

плюс демография.

название поста — факт гипер попса, но это больше для привлечения внимания...)

посмотрите вторую часть — я не призываю копить на пенсию путем долгосрочного инвестирования в пенсионные фонды (государственный или негосударственные), учитывая такое законодательство…

возможно, через 20 лет — её опять не будет…

и что тогда делать рожденным в 1980-х (кстати пик рождаемости) через 30 лет, когда работать будет «провал» 90-х…

Общий котел — это плохо!!!

Накопительную часть нужно не уменьшать, а увеличивать в доле отчислений. Вы со мной не согласны?

Но я так меркую — в накопительную часть пенсии есть смысл усиленно вкладываться только в последние годы перед пенсией. Иначе велика вероятность того, что инфляция обесценит вложенные деньги.

Если до пенсии осталось лет 20-30, то не стоит суетится — мы живем в меняющемся, не самом стабильном государстве. А вот когда до пенсии останется лет 5, то нужно оценить ситуацию, попробовать спрогнозировать инфляцию(и другие риски, актуальные тот момент) на этот период и доходность предлагаемых пенсионных программ и если сальдо положительное, то начать усиленно вваливать туда деньги.

у нас как всегда свой путь

Есть ещё проект у Нади Грошевой на БФМ на тему пенсии.

По классике % бондов в портфеле должен равняться возрасту человека. Тут уже 90% никак не катит. Плюс еще страновой риск разбавлять надо. Уже никак не 70%. Осторожней с такими рекомендациями.

Пример, весна 2009 года, молодой человек 28 лет, зарабатывает 50000 рублей в месяц, расходы 20000 рублей. Какую долю из 30000 рублей ему направлять в акции? Я считаю в тот момент все 100%, плюс еще плечо 50%. Потом на каком-то этапе, так же 100%, но уже погашать плечо набранное на минимальных значения рынка.

Можно возразить, а как узнать, что там было дно? Никак. Нужно просто иметь четкую систему покупок активов. Если по ФА акции дороги — то на депозит, ждите низких цен, или еще лучшего ФА…

Вы хоть понимаете, что чем дольше срок инвестирования тем больше риски?

Вы тогда сразу предложите пенсионным фондам опционами торговать, вот это будет супер)))), только представьте как вырастет ликвидность!!!

перестаньте херню пороть!!! Езжайте лучше жить в Норвегию, там у вас будет большая пенсия))))

P.S. Когда перестанете жопу с пальцем ровнять, тогда и пенсия у Вас будет большая)))!!!