SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. MrWhite

"Иркутскэнерго" - в ожидании сделки, посмотрим отчётность за 2012 год

- 20 мая 2013, 14:48

- |

Не давно, отчиталась «Иркутскэнерго». И хотя акции этого эмитента покупались мной в портфель под конкретную идею (Продажа 40% пакета Иркутскэнерго «Роснефтегазу» задорого) и инвестировать на долгосрочный период я в неё не планирую, тем не менее, решил проанализировать отчётность за 2012 год по МСФО.

Не давно, отчиталась «Иркутскэнерго». И хотя акции этого эмитента покупались мной в портфель под конкретную идею (Продажа 40% пакета Иркутскэнерго «Роснефтегазу» задорого) и инвестировать на долгосрочный период я в неё не планирую, тем не менее, решил проанализировать отчётность за 2012 год по МСФО.На закрытии 17/05/2013 о.а. стоили 10,658 рублей на ММВБ. Капитализация составила 50 804 636 466 рублей или $ 1 616 437 685

Первое, что бросилось в глаза при анализе финансовой отчётности это резкий рост себестоимости: так выручка выросла на 3% до 77,5 млрд рублей, а себестоимость на 13% до 55,7 млрд рублей. Это привело к сокращению операционной прибыли на 14% г/г до 13,5 млрд рублей. Административные расходы выросли на 14% до 1,7 млрд рублей.

В отчётности Иркутскэнерго есть «хитрая» статья, которая регулярно искажает результат по чистой прибыли. Это статья называется «переоценка производных финансовых инструментов» (я даже писал письмо в Иркутскэнерго по этой теме, их ответ здесь). Так вот, в этом году по этой статье +0,045 млрд рублей, а в прошлом году было минус (19,41) млрд рублей. Поэтому чистая прибыль за этот год составила 9,75 млрд рублей, в прошлом году был убыток (4,6) млрд рублей. И не смотря на то, что за 2012 год прибыль не была рекордной, но размер дивидендов оказался самым крупным за всё историю дивидендных выплат: 0,53 рубля на о.а.

На что ещё обратил внимание: мне не понравился рост финансовых расходов компании на 50,5%! И хотя коэффициент покрытия остаётся на приличном 8 уровне, но мне такой резкий рост расходов на финансирование не нравится категорически. Если произошёл такой рост, то наверняка, и долг изменил свои параметры. Смотрим, что с долгом: финансовый долг (платный) вырос на 52% до значения 19,3 млрд рублей. Коэффициент задолженности вырос до 0,42, а доля СК в общем капитале компании сократилась до 75%. Это конечно не критические показатели, особенно на фоне других компаний сектора, но…

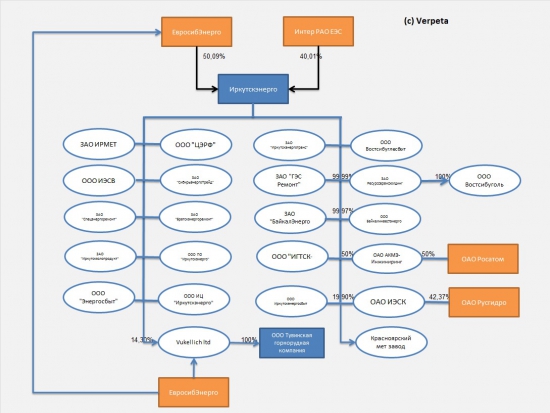

…это может перерасти в тенденцию накачивания компании кредитными средствами в интересах только En+, через «Евросибэнерго», владеющей контрольным пакетом «Иркутскэнерго».

На чём основано моё мнение? Во-первых, это странная покупка 14,3% в уставном капитале кипрской Vukelich Ltd за 1,49 млрд рублей (см Бизнес-схему); во-вторых, не менее странная покупка «Красноярского мет завода», ранее принадлежащего En+; в-третьих, намерение инвестировать 6 млрд рублей в строительство сталелитейного завода проектной мощностью 260 000 т в год в Ангарске Иркутской области.

Рисунок Бизнес-схема Иркутскэнерго

Хотел ещё написать о перспективах Иркутскэнерго, но потом решил закончить этот пост таким образом:

«Иркутскэнерго» — типичная история на РФР, где миноритарии- это муравьи, ну да, они есть…где-то там под ногами, ну да, они, что-то там копошатся, какие-то там муравейники строят…ну нам то, что Дерипасычам))

39 |

4 комментария

+1

Зачем строить сталелитейный завод если существующие мощности в РФ не загружены? Согласен что выглядит странно, ровно как и строительство РУСАЛом заводом в нижнем приангарье.

- 20 мая 2013, 15:02

+1

пропустил ещё один момент: Иркутскэнерго выдал займов на 11 млрд рублей ы 2012 году. Это очень важно для понимания того, что происходит в компании

- 20 мая 2013, 15:41

+2

Ну точно не предмет для инвестиций. Спасибо, Сергей.

- 20 мая 2013, 16:01

Зато есть и плюсы, сейчас Иркутскэнерго стоит по коэф-ту P/BV 0,9, т.е. текущая цена — это 90% от стоимости собственного капитала

- 20 мая 2013, 18:46

Читайте на SMART-LAB:

XAU/USD: геополитическая премия была растеряна под давлением USD

Золото почти весь прошедший период провело в попытках восстановить понесенные потери после резкой коррекции, но так и не смогло перебить свой...

13:46

💼 Хэдхантер: дивиденды съедают проценты

Крупнейшая онлайн-платформа по поиску работы отчиталась по МСФО за 4 квартал и весь прошлый год Хэдхантер (HEAD) ➡️ Инфо и показатели...

14:37

Финансовые результаты «Русагро» за 12 месяцев 2025 года

Подводим итоги прошедшего года и делимся наиболее важными событиями. Выручка увеличилась на 17% г/г до 396 млрд руб., обновив рекорд...

14:22

Нефтяной срез: выпуск №8. Перекрытие Ормузского пролива + рост цен на нефть против слабых отчетов за 4-й квартал 2025 и 1-й квартал 2026? Ищем лучших в все еще слабом секторе

Продолжаю выпускать рубрику — Нефтяной срез. Цель: отслеживать важные бенчмарки в нефтяной отрасли, чтобы понимать куда дует ветер. Прошлый пост:...

05 марта 2026, 19:45

теги блога Сергей Верпета

- Brent

- crude oil volatility index

- DXY

- En+

- Gap

- Longum Tempus Fund 2

- M&A

- MICEX CBI CP

- RGBI CP

- RTSVX

- Акрон

- банковский кризис

- банковский сектор

- Бартон Биггс

- Башнефть

- Ближний Восток

- БОРД

- Возрождение

- выдающиеся инвесторы

- Газпром

- Газпромнефть

- геополитика

- геополитические риски

- ГМК НорНикель

- Греция

- диапазоны

- длинные деньги

- доллар

- Игорь Сечин

- идеи рулят

- инвестиции

- инвестиционная идея

- инвестиционные идеи

- Интер РАО

- Иран

- Иркутскэнерго

- Китай

- книги о трейдинге

- книги об инвестировании

- книги об инвестициях

- кризис

- Ленэнерго

- ЛСР

- Лукойл

- макроэкономика

- макроэкономика США

- матрица сценариев

- Мечел

- минеральные удобрения

- мозговой штурм

- мой путь

- Мосэнерго

- МТС

- налоги

- нефтегазовый сектор

- нефть

- Новатэк

- НПФ Благосостояние

- о суровости в РФ

- опрос

- опционы

- оффтоп

- пенсионная система

- приватизация

- Принципы

- психология

- Путь хеджера

- работа над ошибками

- разрыв между РТС и ММВБ

- рецензия на книгу

- Роснефтегаз

- Роснефть

- РТС

- Русгидро

- саморазвитие

- Сбербанк

- системный анализ

- Славнефть

- Славнефть-Мегионнефтегаз

- стейтмент

- стратегический анализ

- Сургутнефтегаз

- США

- Татнефть

- ТГК-1

- ТГК-5

- ТГК-6

- ТГК-9

- телекоммуникационный сектор

- тенденции

- теория вероятности

- Транснефть

- трейдинг

- трейдинг и классическая литература

- Уралкалий

- фармацевтический сектор

- ЦБ РФ

- электроэнергетический сектор

- энергетика

- энергетика РФ