SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. mitta

Обзор рынка бриллиантов: pricemakers, pricetakers …?

- 16 мая 2013, 13:02

- |

После кризиса 2008 года эксперты заговорили о постепенном превращении алмазного рынка в рынок commodities в привычном его понимании. Исторически состояние отрасли определяли алмазодобывающие компании (по сути – всего одна компания, De Beers), задававшие цены на свою продукцию и регулирующие объем предложения. После падения цен в 2008 году производители превратились из pricemakers в pricetakers: начали соглашаться с теми уровнями цен, которые готовы заплатить покупатели. Состояние отрасли определяло уже не предложение сырья, а спрос на него. Достижение некоторого баланса в этом вопросе тогда позволило алмазному рынку выйти из кризиса.

Сейчас мы наблюдаем новый виток эволюции алмазного рынка. Производители алмазов по-прежнему устанавливают цены на торговых сессиях, покупатели по-прежнему берут сырье исходя из своего состояния. Но вместе с тем на рынке набирает влияние новая, третья сила, которая раньше держалась в стороне – финансовый сектор. Банки, кредитующие алмазную торговлю. Ситуация выглядит так, что состояние отрасли сейчас во многом зависит именно от них.

Алмазная торговля исторически работает на кредитных линиях, поскольку путь от покупки алмаза до получения денег за изготовленный из него бриллиант занимает несколько месяцев. Лишь немногие крупные компании имеют достаточный оборот, чтобы задействовать для этого собственные средства. Но это было и не обязательно: специализированный пул «алмазных» банков всегда крайне охотно работал с участниками отрасли. По крайней мере, до кризиса 2008 года получить кредит под залог алмазного сырья было, пожалуй, проще, чем какой-либо другой.

В этом смысле даже удивительно, почему «кризисом» алмазной отрасли называют события 2008-2009, а не 2011 года. Потому что именно 2011 год надломил существовавшую десятилетиями ситуацию.

Скачок цен на алмазное сырье в 2011 году (более чем вполовину), разумеется, воспринимался банками позитивно: торговые компании и огранщики показывали постоянно увеличивающийся оборот, а стоимость их залогов в банках росла с каждым месяцев. Падение цен, начавшееся с сентября, буквально за пару месяцев обесценило их более чем на 20%. Ситуацию осложнило и падение курса индийской рупии к доллару, возникшее из-за особенностей индийской экономики. Учитывая, что Индия гранит около 90% мирового объема бриллиантов, падение курса рупии ударило по покупательской способности большей части мировых огранщиков. Возник существенный риск невыплат по кредитам.

До массовых банкротств дело не дошло, но обесценивание залогов и угроза дефолтов сделали свое дело. «Алмазные» банки не просто существенно подняли уровень требований к заемщикам – некоторые из них и вовсе решили изучить целесообразность финансирования алмазного сектора (а говоря простым языком – подумать, не отказаться ли от него вовсе). Немаловажную роль в этом процессе сыграло и обязательное введение с 2012 года норм банковского регулирования Basel 3, предъявивших жесткие требования уже к самим банкам.

По словам участников рынка, ужесточение требований коснулось всех без исключения компаний, включая сайтхолдеров De Beers и клиентов «АЛРОСА». Разница только в том, что от крупной компании потребуют в залог до 30% стоимости покупаемого алмазного сырья, для малоизвестной же компании залог может оказаться сопоставим по стоимости с объемом закупок. Для новых компаний, как говорят источники, доступ к кредитам сейчас закрыт вовсе.

Проблемы с кредитованием кроются в самой специфике алмазного бизнеса. Система долгосрочных соглашений с клиентами, по которой сейчас работают все крупнейшие алмазодобывающие компании, обеспечивает торговцам алмазным сырьем хорошую прибыль на хорошем рынке, однако также и обязывает их выкупать оговоренные объемы алмазов по установленным ценам на рынке плохом. Это – та ситуация, в которой рынок находился с ноября 2011 года и из которой, кажется, только-только начал выходить. Ни для кого не секрет, что в 2012 году многие огранщики работали с минимальной маржой, а некоторые – и с убытком. Согласно статистике GJEPC, в 2012-2013 финансовом году (завершился в марте 2013 года) экспорт бриллиантов из Индии снизился на 35% по сравнению с предыдущим годом. Кого бы вы предпочли кредитовать: стабильно растущий бизнес или огранщика, работающего «в ноль»?

Кроме того, в условиях экономической нестабильности банки хотят иметь

четкое представление о стоимости находящихся у них залогов – по сути, о принципах формирования цен на алмазное сырье. Кого бы вы предпочли кредитовать: какую-нибудь, например, золотодобывающую компанию, стоимость товарного залога которой легко высчитывается, исходя из средней биржевой цены золота на день сделки, или алмазный бизнес, в котором понятия биржевой цены алмаза не существует в принципе? Ответ очевиден.

Перечитайте аналитические материалы любого СМИ за последний год – проблема финансирования отрасли упоминается практически в каждом. Возможно, она же становится причиной возникновения конфликтных историй между банками и их клиентами, которые теперь появляются чуть ли не каждый месяц.

Чем больше вопросов у банков вызывает алмазный бизнес, тем меньший объем средств для кредитования они готовы предоставлять. Чем меньше кредитов получает отрасль, тем медленнее идет развитие рынка. Характерным примером является ситуация с ценами на сырье в начале 2013 года. Плавное поступательное повышение цен крупнейшими производителями (на несколько процентов в каждую торговую сессию) вкупе с контролем за объемом предложения позволили рынку начать восстанавливаться. В феврале-марте боксы на вторичном рынке впервые за долгий период времени вновь начали торговаться с премиями, а огранщики наконец заговорили о получении маржи, позволяющей обеспечивать относительно комфортную работу.

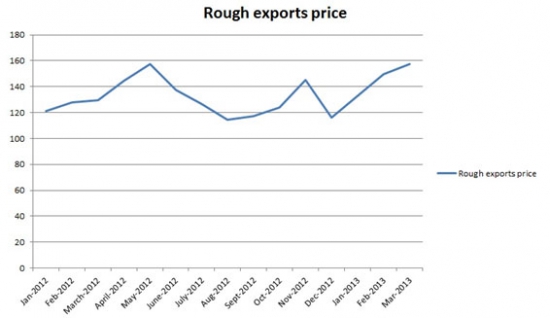

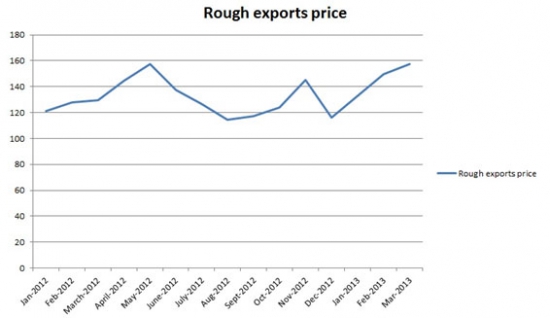

Динамику цен на алмазное сырье в первом квартале можно проследить на графике средних цен экспорта алмазного сырья из Бельгии (в $ за карат):

Однако очередное апрельское повышение цен (по разным оценкам, от 3% до 7%), по словам источников, вновь «съело» маржу огранщиков и заставило активность на рынке приостановиться. При ограниченном доступе к финансированию рынок не успевает «переварить» колебания цен на сырье. Спрос на бриллианты при этом остается вполне стабильным, а ювелирные компании отчитываются о росте показателей за последний финансовый квартал.

Вероятно, следом нас снова ожидает некий период стабилизации цен. По словам источников на рынке, «АЛРОСА» уже приняла решение не повышать уровень цен для следующей торговой сессии. Можно ожидать, что такое же решение примет и De Beers, майский сайт которой стартует на этой неделе. Во всяком случае, повышение цен сейчас было бы для производителей крайне нелогичным шагом, грозящим по итогам получить не рост, а падение продаж.

Но одних действий производителей и желания огранщиков сейчас, кажется, недостаточно. Для того, чтобы купить алмазы, по-прежнему нужны будут деньги. И, кажется, «силам» алмазной отрасли – теперь уже троим – пора приходить к какому-то согласию в этом вопросе.

Сейчас мы наблюдаем новый виток эволюции алмазного рынка. Производители алмазов по-прежнему устанавливают цены на торговых сессиях, покупатели по-прежнему берут сырье исходя из своего состояния. Но вместе с тем на рынке набирает влияние новая, третья сила, которая раньше держалась в стороне – финансовый сектор. Банки, кредитующие алмазную торговлю. Ситуация выглядит так, что состояние отрасли сейчас во многом зависит именно от них.

Алмазная торговля исторически работает на кредитных линиях, поскольку путь от покупки алмаза до получения денег за изготовленный из него бриллиант занимает несколько месяцев. Лишь немногие крупные компании имеют достаточный оборот, чтобы задействовать для этого собственные средства. Но это было и не обязательно: специализированный пул «алмазных» банков всегда крайне охотно работал с участниками отрасли. По крайней мере, до кризиса 2008 года получить кредит под залог алмазного сырья было, пожалуй, проще, чем какой-либо другой.

В этом смысле даже удивительно, почему «кризисом» алмазной отрасли называют события 2008-2009, а не 2011 года. Потому что именно 2011 год надломил существовавшую десятилетиями ситуацию.

Скачок цен на алмазное сырье в 2011 году (более чем вполовину), разумеется, воспринимался банками позитивно: торговые компании и огранщики показывали постоянно увеличивающийся оборот, а стоимость их залогов в банках росла с каждым месяцев. Падение цен, начавшееся с сентября, буквально за пару месяцев обесценило их более чем на 20%. Ситуацию осложнило и падение курса индийской рупии к доллару, возникшее из-за особенностей индийской экономики. Учитывая, что Индия гранит около 90% мирового объема бриллиантов, падение курса рупии ударило по покупательской способности большей части мировых огранщиков. Возник существенный риск невыплат по кредитам.

До массовых банкротств дело не дошло, но обесценивание залогов и угроза дефолтов сделали свое дело. «Алмазные» банки не просто существенно подняли уровень требований к заемщикам – некоторые из них и вовсе решили изучить целесообразность финансирования алмазного сектора (а говоря простым языком – подумать, не отказаться ли от него вовсе). Немаловажную роль в этом процессе сыграло и обязательное введение с 2012 года норм банковского регулирования Basel 3, предъявивших жесткие требования уже к самим банкам.

По словам участников рынка, ужесточение требований коснулось всех без исключения компаний, включая сайтхолдеров De Beers и клиентов «АЛРОСА». Разница только в том, что от крупной компании потребуют в залог до 30% стоимости покупаемого алмазного сырья, для малоизвестной же компании залог может оказаться сопоставим по стоимости с объемом закупок. Для новых компаний, как говорят источники, доступ к кредитам сейчас закрыт вовсе.

Проблемы с кредитованием кроются в самой специфике алмазного бизнеса. Система долгосрочных соглашений с клиентами, по которой сейчас работают все крупнейшие алмазодобывающие компании, обеспечивает торговцам алмазным сырьем хорошую прибыль на хорошем рынке, однако также и обязывает их выкупать оговоренные объемы алмазов по установленным ценам на рынке плохом. Это – та ситуация, в которой рынок находился с ноября 2011 года и из которой, кажется, только-только начал выходить. Ни для кого не секрет, что в 2012 году многие огранщики работали с минимальной маржой, а некоторые – и с убытком. Согласно статистике GJEPC, в 2012-2013 финансовом году (завершился в марте 2013 года) экспорт бриллиантов из Индии снизился на 35% по сравнению с предыдущим годом. Кого бы вы предпочли кредитовать: стабильно растущий бизнес или огранщика, работающего «в ноль»?

Кроме того, в условиях экономической нестабильности банки хотят иметь

четкое представление о стоимости находящихся у них залогов – по сути, о принципах формирования цен на алмазное сырье. Кого бы вы предпочли кредитовать: какую-нибудь, например, золотодобывающую компанию, стоимость товарного залога которой легко высчитывается, исходя из средней биржевой цены золота на день сделки, или алмазный бизнес, в котором понятия биржевой цены алмаза не существует в принципе? Ответ очевиден.

Перечитайте аналитические материалы любого СМИ за последний год – проблема финансирования отрасли упоминается практически в каждом. Возможно, она же становится причиной возникновения конфликтных историй между банками и их клиентами, которые теперь появляются чуть ли не каждый месяц.

Чем больше вопросов у банков вызывает алмазный бизнес, тем меньший объем средств для кредитования они готовы предоставлять. Чем меньше кредитов получает отрасль, тем медленнее идет развитие рынка. Характерным примером является ситуация с ценами на сырье в начале 2013 года. Плавное поступательное повышение цен крупнейшими производителями (на несколько процентов в каждую торговую сессию) вкупе с контролем за объемом предложения позволили рынку начать восстанавливаться. В феврале-марте боксы на вторичном рынке впервые за долгий период времени вновь начали торговаться с премиями, а огранщики наконец заговорили о получении маржи, позволяющей обеспечивать относительно комфортную работу.

Динамику цен на алмазное сырье в первом квартале можно проследить на графике средних цен экспорта алмазного сырья из Бельгии (в $ за карат):

Однако очередное апрельское повышение цен (по разным оценкам, от 3% до 7%), по словам источников, вновь «съело» маржу огранщиков и заставило активность на рынке приостановиться. При ограниченном доступе к финансированию рынок не успевает «переварить» колебания цен на сырье. Спрос на бриллианты при этом остается вполне стабильным, а ювелирные компании отчитываются о росте показателей за последний финансовый квартал.

Вероятно, следом нас снова ожидает некий период стабилизации цен. По словам источников на рынке, «АЛРОСА» уже приняла решение не повышать уровень цен для следующей торговой сессии. Можно ожидать, что такое же решение примет и De Beers, майский сайт которой стартует на этой неделе. Во всяком случае, повышение цен сейчас было бы для производителей крайне нелогичным шагом, грозящим по итогам получить не рост, а падение продаж.

Но одних действий производителей и желания огранщиков сейчас, кажется, недостаточно. Для того, чтобы купить алмазы, по-прежнему нужны будут деньги. И, кажется, «силам» алмазной отрасли – теперь уже троим – пора приходить к какому-то согласию в этом вопросе.

46

Читайте на SMART-LAB:

Ренессанс страхование: ожидаем значительный рост чистой прибыли в ближайшие годы?

Группа Ренессанс страхование представила финансовые результаты по МСФО за 2025 год. Чистая прибыль составила 11 млрд рублей, увеличившись на 2%...

20:30

Портфель ВДО (27,3% за 12 мес). В целевом плюсе

Интерактивная страница портфеля PRObonds ВДО: https://ivolgacap.ru/hy_probonds/

Рынок ВДО восстанавливается. Или в среднем не...

06:58

теги блога fasfsafsdfg

- 10 Year Note

- asset management

- carry trade

- CME

- currencies

- diamonds

- eurjpy

- eurusd

- fed

- forex

- forex.com

- fx

- gold

- HNWI

- nyse

- oil

- plan.ru

- S&P500

- sales

- stock

- Templeton

- USD

- VIX

- warren buffett

- акции

- алмазы

- алроса

- альтернативные инвестиции

- аналитика

- астрология

- банки

- биржа

- бриллианты

- брокеры

- буль

- валюты

- волк с уолл-стрит

- Демура

- доверительное управление

- доллар

- доход

- доходности облигаций

- Доходность казначейских облигаций США

- доходность немецких 10-летних облигаций

- евро

- Жуковский

- зарплата

- золото

- инвестирование

- инвестиции

- инфляция

- карта

- квадратный метр

- Кипр

- кризис

- ликвидность

- ммвб

- налоговый вычет

- недвижимость

- нефть

- нищеброд

- нищета

- новости

- новости рынков

- новость

- опек+

- оплата труда

- опрос

- оффтоп

- пенсионеры

- пенсия

- поиск инвестора

- поиск трейдера

- привлечение инвестиций

- прогноз

- продажи

- процентные ставки

- Путин

- россия

- ртс

- рубль

- рынки

- статьи

- США

- сырье

- сэйлз

- торговые роботы

- трейдер

- трейдинг

- украина

- Уоррен Баффет

- управляющий активами

- финансы

- фонд

- фондовый рынок

- форекс

- фьючерсы

- хедж-фонд

- цитаты

- Эльвира Набиуллина