SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. rbesedovskiy

Вечернее обсуждение опционов на фьючерс РТС (26.03.2013).

- 26 марта 2013, 20:18

- |

Обзор рынка

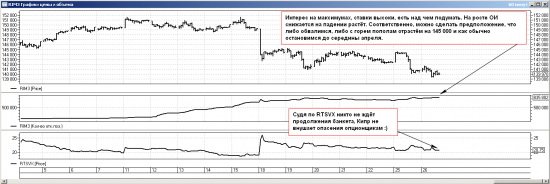

С прошлой экспирации прошло уже 10 дней, думаю, многие кто следят за ОИ в опционах, тогда заметили взлетевший ОИ (100 000 контрактов) в 155х коллах. Тогда они стоили еще 2 000 пунктов, теперь же их цена упала до смешных 70 пунктов (Кто-то знал про КИПР заранее?). Конечно, ОИ в опционах может ничего не значить, но на мой взгляд, игнорировать такие сигналы тоже не очень разумно. Совсем другой вопрос, как вписать это в торговую методику.

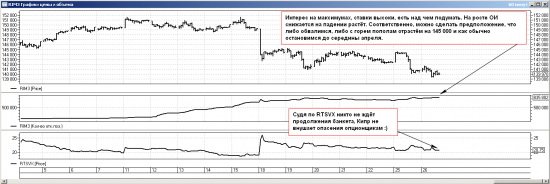

IV в опционах, по-прежнему, низкая (на 145м страйке — ниже 19), движения рынка по 4 000 пунктов за день пока никого не настораживают. Кстати, в «голубых фишках» тоже паники особой сегодня не наблюдалось, ЛУКОЙЛ даже порос немного.

Реальная торговля

Сегодня в свободной форме напишу про продолжение опытных действий по опционам в апреле. После того, как случился гэп на 145 000 рука не поднялась у меня продать волатильность, поэтому в итоге я ее купил :) В итоге столкнулся с вопросом, как же правильно нарезать дельту в купленном стрэддле. Несмотря на то, что рынок довольно сильно болтало и дельту хеджил в хорошие моменты, тетта отбивается с большим трудом. Пока это происходит больше по наитию, нежели по каким-то системным наработкам, в моменте результат выходил то в плюс, то в минус, на текущий момент профиль позиции выглядит так (ссылка на портфель со всеми сделками - http://www.option.ru/analysis/option?shportf=f9cf93d77c956408d9697ff9bb7df579#position) Вообще, очень интересно, что при купленной волатильности приходится торговать против самого себя, очень необычно, когда падает — надо покупать, когда растёт — продавать. Кстати, с купленной волатильностью суеты намного больше, чем с проданной, нужно постоянно пытаться отбивать дельту, что далеко не самая тривиальная задача. С продажей куда проще, париться надо только тогда, когда рынок уходит из зоны комфорта.

Также очень интересен выбор момента для покупки или продажи волатильности. Сначала я думал ориентироваться чисто на IV (отклонилась IV от средней вниз — покупаем волатильность, отклонилась от средней вверх — продаём волатильность), сейчас после того, как Алексей Каленкович отвечал на вопросы в своей ветке, думаю, что придётся в выбор момента добавлять ещё HV и сравнивать с IV. Можно попробовать построить график отношения IV/HV и попробовать построить МТС на таком ряде данных.

Сейчас прихожу к выводу, что работать с опционами без помощников-полуавтоматов руками крайне тяжело. Очень желательно иметь робота дельта-хеджера, а также хорошо бы робота, который будет помогать открывать позицию, так как если спешки особой нет, то вполне можно по спреду набрать потихоньку синтетический стрэддл и не переплачивать лишний раз.

Судьба вечернего обсуждения опционов

Как я уже и говорил, вечернее обсуждение опционов я планирую перенести на свой сайт bytrend.ru, там оно будет висеть на первом месте всю неделю (старт со следующего понедельника), кто захочет, сможет всегда задать любой вопрос или прочитать мысли автора про рынок опционов. Какие-то более интересные исследования, теоретические практикумы и т.д. буду выкладывать на смарт-лаб. На текущий момент дочитываю книжку Салибы полностью посвящённую бабочкам, про них в следующий раз и расскажу. Сразу хочу сказать, что на смарт-лабе продолжать держать именно обсуждение не очень хочется, так как нет возможности самому модерировать комментарии с матом и флейм пользователей по отношению друг к другу.

С прошлой экспирации прошло уже 10 дней, думаю, многие кто следят за ОИ в опционах, тогда заметили взлетевший ОИ (100 000 контрактов) в 155х коллах. Тогда они стоили еще 2 000 пунктов, теперь же их цена упала до смешных 70 пунктов (Кто-то знал про КИПР заранее?). Конечно, ОИ в опционах может ничего не значить, но на мой взгляд, игнорировать такие сигналы тоже не очень разумно. Совсем другой вопрос, как вписать это в торговую методику.

IV в опционах, по-прежнему, низкая (на 145м страйке — ниже 19), движения рынка по 4 000 пунктов за день пока никого не настораживают. Кстати, в «голубых фишках» тоже паники особой сегодня не наблюдалось, ЛУКОЙЛ даже порос немного.

Реальная торговля

Сегодня в свободной форме напишу про продолжение опытных действий по опционам в апреле. После того, как случился гэп на 145 000 рука не поднялась у меня продать волатильность, поэтому в итоге я ее купил :) В итоге столкнулся с вопросом, как же правильно нарезать дельту в купленном стрэддле. Несмотря на то, что рынок довольно сильно болтало и дельту хеджил в хорошие моменты, тетта отбивается с большим трудом. Пока это происходит больше по наитию, нежели по каким-то системным наработкам, в моменте результат выходил то в плюс, то в минус, на текущий момент профиль позиции выглядит так (ссылка на портфель со всеми сделками - http://www.option.ru/analysis/option?shportf=f9cf93d77c956408d9697ff9bb7df579#position) Вообще, очень интересно, что при купленной волатильности приходится торговать против самого себя, очень необычно, когда падает — надо покупать, когда растёт — продавать. Кстати, с купленной волатильностью суеты намного больше, чем с проданной, нужно постоянно пытаться отбивать дельту, что далеко не самая тривиальная задача. С продажей куда проще, париться надо только тогда, когда рынок уходит из зоны комфорта.

Также очень интересен выбор момента для покупки или продажи волатильности. Сначала я думал ориентироваться чисто на IV (отклонилась IV от средней вниз — покупаем волатильность, отклонилась от средней вверх — продаём волатильность), сейчас после того, как Алексей Каленкович отвечал на вопросы в своей ветке, думаю, что придётся в выбор момента добавлять ещё HV и сравнивать с IV. Можно попробовать построить график отношения IV/HV и попробовать построить МТС на таком ряде данных.

Сейчас прихожу к выводу, что работать с опционами без помощников-полуавтоматов руками крайне тяжело. Очень желательно иметь робота дельта-хеджера, а также хорошо бы робота, который будет помогать открывать позицию, так как если спешки особой нет, то вполне можно по спреду набрать потихоньку синтетический стрэддл и не переплачивать лишний раз.

Судьба вечернего обсуждения опционов

Как я уже и говорил, вечернее обсуждение опционов я планирую перенести на свой сайт bytrend.ru, там оно будет висеть на первом месте всю неделю (старт со следующего понедельника), кто захочет, сможет всегда задать любой вопрос или прочитать мысли автора про рынок опционов. Какие-то более интересные исследования, теоретические практикумы и т.д. буду выкладывать на смарт-лаб. На текущий момент дочитываю книжку Салибы полностью посвящённую бабочкам, про них в следующий раз и расскажу. Сразу хочу сказать, что на смарт-лабе продолжать держать именно обсуждение не очень хочется, так как нет возможности самому модерировать комментарии с матом и флейм пользователей по отношению друг к другу.

356 |

Читайте на SMART-LAB:

Станут ли алгоритмы новой нормой для частного инвестора?

ИИ всё чаще называют новой инвестиционной инфраструктурой: алгоритмы уже формируют стратегии и управляют портфелями. Каждый третий частный...

11:20

Идеальные коридоры: зарабатываем, пока рынок в боковике

Один из эффективных способов заработка на рынке — торговля теми акциями, которые движутся в ярко выраженном коридоре. Принципы такой торговли, а...

11:28

теги блога Роман Беседовский

- bitcoin

- CME

- EURUSD

- Exante

- Forex

- google trends

- IV

- wealth lab

- wealth-lab

- азбука трейдера

- американский рынок

- анализ сделок

- бизнес

- брокер

- волатильность

- вопрос

- Вопрос ко всем

- встреча smart-lab

- грааль

- дисциплина

- долгосрочная идея

- доллар

- йога и трейдинг

- коррекция

- краткосрочная идея

- краткосрочно

- криптовалюта

- мое

- мысли в слух

- Мысли о рынке

- недвижимость

- нефть

- облигации

- обсуждение

- обучение

- обучение трейдингу

- опрос

- опционы

- отзыв

- открытый интерес

- преимущество на рынке

- прогнозирование

- прогнозы

- психология

- психология торговли

- психология трейдинга

- риск менеджмент

- рискменеджмент

- РТС

- саморазвитие

- синтетика

- теханализ

- технический анализ

- торговая система

- торговые системы

- торговый план

- точка входа

- трейдинг

- фьюч ртс

- фьючерс ртс

- фьючерс на индекс РТС

- фьючерс на РТС

- фьючерс РТС

- цели в трейдинге

желательно в каком-нить универсальном формате.

я к бабочкам давно приглядываюсь, всё хочу их включить в стратегию и сравнить с чистой продажей…

по поводу покупки волатильности — нет уверенности, что покупать её нужно с помощью симметричных по веге конструкций (стреддл) на несимметричной улыбке

в этом варианте при движении вправо с вероятным падением волы будет совпадать уменьшение веги конструкции)-

не пробовал, но вроде должно работать

Вот вам пример все знают что завтра выходит некая мегаважная инфа которая двинет рынок… рынок сам по себе в ожидании тупо стоит по идее вола должна даже приспускаться но она растет… ожидают движение :)

Насчет голой математики я не тешу себя надеждой, скорее наоборот, на мой взгляд, чем проще тем лучше. Но совсем без математики тоже не очень удобно.

«они не ведают, что творят» IV<HV, еще и рынок нервный, я тоже купил волы.

Пробовал такую в тестере на истории, эквити ракетой в небо. Но большие сомнения в реальности такого. Переворачиваться нужно по несколько раз за день. И даже небольшое проскальзывание убивает стратегию. Т.е. фактически может идти речь только о стратегии ММ: котировать аск, когда IV выше средней; и выставлять биды, когда IV ниже средней. А там уж как повезет, может в обычной ситуации наливать не будут, а только когда сильное движение, и окажешься с позой против рынка…

Тоже смотрел ОИ по 155 колу. Интересно, что объем на проходил, — основной рост ОИ в моменте еще до кипрских событий был 12 марта.

Выглядело это вот так:

yadi.sk/d/eSqkgnTU3Zf2t

Хотя может это какой-то сбой у моего брокера.

Сам все же продал волу.

www.option.ru/analysis/option?shportf=5b4357310d750f67941927369fe70876#position

Взгляд на рынок умеренно-медвежий, стоп по индексу двигаю по мере движения цены. Не смог перезайти в 130 путы, хотя в ПН была отличная возможность для того чтобы закрыться.

Основная же опционная позиция у меня по сберу. С ценой 9200-9500 к апрельской экспире.

Такое попробовал в реале, когда HV стал выше IV — купил волу. И хотя ситуация (HV>IV) длилась несколько часов, получил убыток. Надельтахеджил то я больше чем временной распад (больше чем значение дневной теты), но из-за вега-риска потерял больше. Т.е. IV опциона снизилось на процент и убыток был больше чем прибыль от дельтахеджа. Там БА падал в тот момент, расколбас пошел приличный (HV вырос), но за счет переката улыбки влево — IV купленного страйка пошло вниз. Либо тут пытаться еще учитывать эффекты с улыбкой (может дельту надо было не ноль держать, а чуть отрицательной). Либо покупать волу не на одном страйке, а например на трех соседних, чтобы за счет усреднения нивелировать эффект переката улыбки. Либо еще что…

по моим оцуцениям как раз там где-то рядом и закончим…

pikucha.ru/iaEHR