Блог им. Ilia_Zavialov

Завьялов Илья Николаевич про весь рынок криптовалют.

- 25 июля 2024, 14:26

- |

Перед тем как вы погрузитесь в изучение статьи, обратите внимание на тот факт что всё упомянутое в ней не является финансовой рекомендацией для принятие более взвешенного решения просьба провести свое собственное исследование.

Предварительная позиция регулирования криптоактивов является полярной противоположностью остальной части интернета.

Правительство США буквально построило интернет (ARPANET, 50-летие TCP/IP которого отмечалось в прошлом году). Затем правительство США предоставило ранним интернет-компаниям множество преимуществ, предусмотренных Конгрессом. В частности, США предоставили им безопасную гавань от регулирования и обеспечили скидку в 8,25% по сравнению с их конкурентами из обычных магазинов за счет отсутствия налога с продаж. В результате все крупнейшие интернет-компании мира находятся в США (или по сути являются их китайскими копиями).

Пока что в эпоху блокчейна подход США к регулированию имел обратный эффект. Это напугало 95% блокчейн-трейдинга, и он переместился в оффшор на Багамы и в непрозрачные фирмы вроде FTX, вместо того чтобы регулироваться в США. Аналогичным образом, 93% рыночной стоимости протоколов блокчейн приходится на проекты, расположенные за пределами США.

Присутствие США в интернете и блокчейне

За каждым периодом высоких показателей следует период консолидации. Неизбежно, что в этот период найдутся те, кто бросит полотенце и начнет призывать к завершению цикла, особенно в классе активов с большими колебаниями, чем у большинства других. Хотя цены на цифровые активы уже продемонстрировали некоторое оживление в июле, мы хотели бы изложить свою точку зрения на произошедшее и объяснить, почему мы сохраняем «бычий» настрой на будущее.

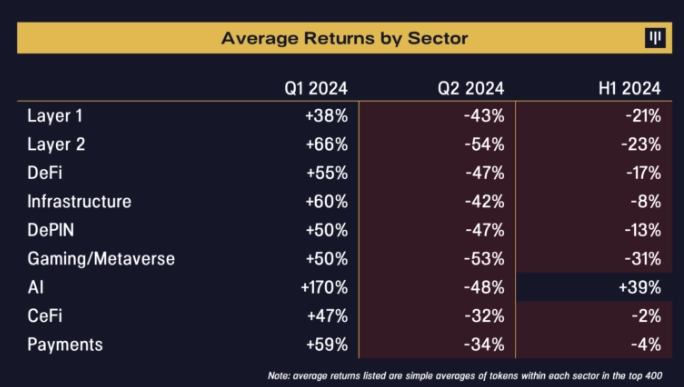

После ралли на широком рынке в первом квартале средний топ-400 токен упал на 45% во втором квартале и на 12% в годовом исчислении по состоянию на 30 июня.

Бикоин, эфир и средний топ-400 токен

Основным макроэкономическим фактором в начале апреля стало то, что рынки начали переоценивать сценарий повышения ставок в течение длительного времени из-за все еще сильной экономики и высокой инфляции, в отличие от предыдущего мнения, что ставки будут быстро снижены. Что касается крипто-стороны, то рынки снизились в основном из-за опасений по поводу избытка предложения. Что касается биткоина, то правительство Германии начало ликвидировать свою позицию в размере $3 млрд, а также были подтверждены сроки выплаты $9 млрд MtGox. Токены столкнулись с переизбытком предложения как из-за увеличения числа запусков новых токенов, диверсификации внимания инвесторов и ограниченного капитала, так и из-за продолжающегося наделения частных инвесторов правами на вновь запущенные токены в течение последнего года. Кроме того, расследования Комиссии по ценным бумагам и биржам США в отношении компаний Consensys и Uniswap создали некоторую неопределенность для некоторых протоколов.

Меня зовут Завьялов Илья Николаевич. Я предприниматель и увлекаюсь финансами. Добро пожаловать в мой блог.

Medium — medium.com/@IliaNicolaevichZavialov

Substack — ilianicolaevichzavialov.substack.com/

В целом, широта охвата была узкой, и за прошедший год криптовалюты значительно отстали от биткоина и эфириума, что аналогично динамике акций в этом году: «Великолепная семерка» против остальных. Чтобы проиллюстрировать этот момент, мы привели ниже распределение доходности для топ-400 токенов по рыночной капитализации в этом году.

Распределение доходности токенов

Средняя доходность по секторам

Мы считаем, что альткоины показали низкие результаты по нескольким причинам:

- В связи с получением ключевых разрешений от регулирующих органов основное внимание было приковано к биткоину и эфиру

- Запуск новых токенов в этом году разбавил доступный капитал и внимание

- Рынок проявляет большую осторожность в отношении токенов с крупными разблокировками у частных инвесторов, что может привести к усилению давления продаж в течение оставшейся части года.

Как это часто бывает на отстающих рынках, мы наблюдаем коммодитизацию токенов, которая не позволяет провести адекватную дифференциацию между протоколами с сильными и слабыми фундаментальными показателями. Важно, чтобы мы, как инвесторы, не попали в ту же ловушку и не нарисовали все одним мазком. Это явление предоставляет отличную возможность для выбора токенов, поскольку цены и настроения начинают восстанавливаться. Мы считаем, что токены с сильными фундаментальными показателями и перспективами роста будут выигрывать по мере увеличения дисперсии. Мы уже видим свидетельства этого в начале июля.

Почему мы настроены позитивно

Цена и фундаментальные показатели — если посмотреть только на ценовые движения, рынок кажется слабым, многие токены в минусе по итогам года. Однако это резко контрастирует с улучшением фундаментальных показателей, таких как количество пользователей и активность в сети, которые значительно ускорились после минимумов медвежьего рынка последних двух лет.

Кроме того, в этом цикле появилось много «зеленых ростков» инноваций, таких как протоколы блокчейна, связанные с искусственным интеллектом, децентрализованные сети физической инфраструктуры («DePIN») и децентрализованные социальные сети.

Мы считаем, что с точки зрения соотношения цены и фундаментальных показателей все сейчас намного дешевле, чем в любой момент восстановления.

Сдвиг в регулировании — Одним из самых больших препятствий для роста криптоиндустрии был негативный тон американского регулирования. Сейчас мы наблюдаем сдвиг на 180 градусов в режиме реального времени.

В начале мая Трамп высказался в поддержку криптовалют, за чем последовали такие законодательные события, как принятие закона FIT21 и одобрение ETF на ethereum.

То, что видные политики стали выступать за криптовалюты, невероятно позитивно для нашей индустрии. Мы считаем, что они осознают, что быть сторонником криптовалют — это синоним быть сторонником инноваций, а быть противником инноваций не дает голосов и, возможно, даже является антиамериканским. Опросы показывают, что вероятность появления прокриптовалютного регулятора и режима после выборов в ноябре возрастет.

Что касается токенов в целом, мы оптимистично настроены на то, что изменение политической и регуляторной позиции по отношению к криптовалютам начнет способствовать позитивным изменениям. На сегодняшний день отсутствие ясности в регулировании создало неблагоприятную динамику. Сейчас, если токен явно не имеет ценности, он легален, но если токен создает ценность и пытается вернуть ее держателям, он нелегален. Это создает совершенно неправильные стимулы, которые привлекают плохих участников и отталкивают хороших. Мы считаем, что благодаря ясности нормативной базы мы можем исправить ситуацию и двигаться в правильном направлении, где токены с реальной ценностью, привязанной к сильным фундаментальным показателям, будут выделяться, а токены без реальной ценности не будут вознаграждаться. Фактически, законопроект FIT21, который недавно прошел в Палате представителей, закладывает основу для такого разумного регулирования.

Мы считаем, что это открывает путь для процветания инноваций и блокчейна в США.

Позиционирование и настроения — Технические индикаторы, на которые мы обращаем внимание, описывают текущее позиционирование как «очень чистое», то есть «хорошая точка входа».

Большое количество плеч было вымыто из системы, о чем свидетельствует открытый интерес по фьючерсам. Многие альткоины вернулись к минимумам сентября 2023 года перед началом этого ралли. Индекс страха и жадности криптовалют от CoinGlass, только что достиг самого низкого уровня с медвежьего рынка 2022 года, сразу после FTX. Настроения сейчас такие же, как и тогда.

Основываясь на этих показателях, мы считаем, что позиционирование и точка входа сегодня привлекательны.

Макроэкономика — Последние макроэкономические показатели свидетельствуют о том, что инфляция наконец-то начинает остывать, что дает ФРС сигнал к началу снижения ставок. Июньский индекс потребительских цен показал последовательную дефляцию на -0,1% м/м впервые с 2020 года. Хотя уровень безработицы немного вырос до 4,1%, он остается на твердой отметке.

Если читать между строк то, что говорит Пауэлл, в сочетании с несколькими более «голубиными» членами ФРС, то снижение ставок может быть ближе, чем думает большинство на Уолл-стрит, и повышение ставок, скорее всего, не будет рассматриваться. Это очень важно.

Переход политики ФРС от ограничительных к стимулирующим ставкам очень благоприятен для быстрорастущих технологий ранних стадий, таких как криптовалюты. В стороне находится огромное количество капитала. Активы фондов денежного рынка составляют 6 триллионов долларов, что является историческим максимумом. Поскольку в этом году ожидается снижение ставок и доходность фондов денежного рынка уменьшится, мы считаем, что капитал вернется в быстрорастущие активы.

- 25 июля 2024, 15:23

теги блога Завьялов Илья Николаевич

- ai

- bicion

- Binance

- Binance Coin

- bitcoin

- bitcoin exchange

- BitCoins

- Bitcon

- blockchain

- btc

- BTCUSDT

- CommEX

- crypto

- cryptocurrency

- cryptotrading

- crysis

- DeepSeek

- DeFi

- derivatives

- DEX

- ETF

- eth

- ethereum

- finance

- market making

- nvidia

- oracle

- S&P500

- SEC

- Solana

- Tether

- usd rub

- USDT

- WEB3

- автомобили

- акции

- акции США

- анализ

- аналитик

- аналитика

- биткоин

- блокчейн

- блокчейн для чайников

- выборы президента США 2024

- деривативы

- децентрализация

- децентрализованные финансы

- доллар

- займы

- заёмные средства

- золото

- ИИ

- инфляция в США

- искусственный интеллект

- Крах

- кредиты

- крипто

- криптобиржа

- криптовалюта

- криптовалюта как заработать

- Криптовалюты

- криптовалюты новости

- криптография

- криптомонета

- криптономика

- криптонубы

- крипторынок

- крпитовалюты

- курс

- ликвидация

- ликвидность

- мнение по рынку

- мнения

- мнения и аналитика

- Мнения и прогнозы аналитиков

- мобильный пост

- МостЫ

- обзор рынка

- опционы

- отчёт

- оффтоп

- прогноз

- рынки

- рынок - взгляд

- сигнал

- ставка фрс сша

- стейблкоин

- сша

- технический анализ

- торговые сигналы

- трейдинг

- уоррен баффетт

- форекс

- ФРС США

- фьч РТС

- фьчерс

- экономика США

- Электромобили

- эфириум

- эфириум биткоин