Блог им. pouri

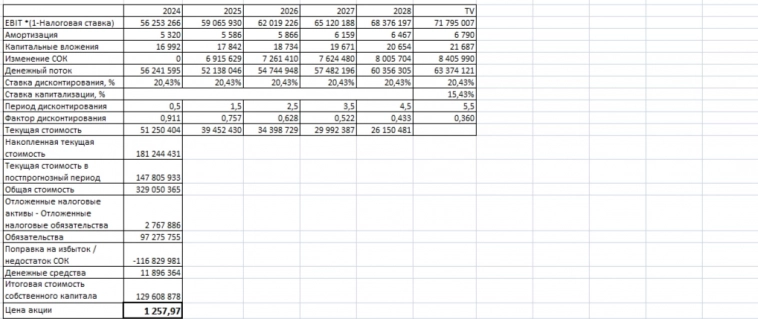

Расчет стоимости акции ЛСР методом дисконтированных денежных потоков.

- 22 июня 2024, 23:13

- |

Условия:

1. Финансовые показатели берем из РСБУ за 2019-2023 года.

2. Период прогнозирования — период 5 лет (2024 — 2029).

3. Прогноз консервативного роста выручки берем из «Прогноза социально-экономического развития Российской Федерации на 2024 год и на плановый период 2025 и 2026 г.» — 5,0% в год.

4. Средний процент по кредитам берем из «Статистического бюллетеня Банка России» — 7,8% в долларах и 15,38% в рублях.

Приступим:

0. Компания относится к отрасли Homebuilding.

1. Рассчитываем прогноз выручки по консервативному сценарию на 2024-2029 год.

Компания показала отличный рост выручки за 2023 году.

2. Рассчитываем долю себестоимости в выручке.

3. Рассчитываем долю коммерческих расходов в выручке. У компании нет коммерческих расходов.

4. Рассчитываем долю управленческих расходов в выручке.

Доля управленческих расходов незначительна.

5. Рассчитываем долю дохода от участия в других организациях в выручке. У компании за 2019-2023 год не было дохода от участия в других организациях.

6. Рассчитываем долю процентов к получению в выручке.

Доход от займов выданных ЛСР имеет значимую долю от выручки.

7. Рассчитываем долю сальдо прочие доходы/прочие расходы в выручке.

8. Прогнозируем EBIT, который демонстрирует прибыль до уплаты процентов и налогов в прогнозном периоде.

9. Прогнозируем амортизацию и капитальные вложения.

10. Прогнозируем изменение собственного оборотного капитала.

11. Находим показатели для расчета модели WACC.

Размер безрисковой ставки берем равной ставке Treasury Yield 30 Years — 4,378%

На основании данных А.Damodaran определяем:

— Размер премии за страновой риск (Россия) — 6,58%

— Размер премии за риск вложения в акции — 4,97%

Размер премии за риск инвестирования в компании с низкой капитализацией — 1,73%

Размер премии за специфический риск компании — 2,00%

На основании данных А.Damodaran определяем бездолговую «бету» и рассчитаем «бету» с учетом структуры капитала и делаем расчет средневзвешенной стоимости капитала:

12. Финальный расчет стоимости 1 акции ЛСР.

Надбавка к рынку – +70%.

Попробуем предположить возможные сценарии отношения темпа роста выручки и ставки кредитования. Зеленым цветом выделена цена близкая на данный момент к рыночной.

По вашему, какой сценарий из этих более вероятен?

*Это не инвестиционные рекомендации и не является предложением по покупке или продаже финансовых инструментов или услуг*

- 22 июня 2024, 23:46

- 23 июня 2024, 00:29

- 23 июня 2024, 07:30

- 23 июня 2024, 08:40

- 23 июня 2024, 09:39

- 23 июня 2024, 10:16

- 23 июня 2024, 08:40

- 23 июня 2024, 10:20

- 28 июня 2024, 11:56

теги блога Рейтинг ААА by Максим Сергеев

- IPO

- IPO 2024

- Акрон

- акции

- Алроса

- АПРИ

- АФК Система

- Ашинский металлургический завод

- ашинский мз

- Аэрофлот

- башнефть

- Газпром

- ГМК Норникель

- Группа ЛСР

- Группа Позитив

- ДВМП

- Европлан

- Инарктика

- Интер РАО

- интеррао

- КуйбышевАзот

- ленэнерго

- ЛСР

- Лукойл

- М.Видео

- Магнит

- магнитогорский металлургический комбинат

- Мечел

- ММК

- мосэнерго

- МТС

- нижнекамскшина

- НКХП

- НЛМК

- НМТП

- Новатэк

- Норильский Никель

- Норникель

- ОГК-2

- Пик

- ПИК СЗ

- Позитив

- прогноз по акциям

- Распадская

- Роснефть

- россети ленэнерго

- Россети Центр

- Россети Центр и Приволжье

- Ростелеком

- Русал

- Русгидро

- Русская аквакультура

- Русснефть

- Самолет

- Северсталь

- Селигдар

- сургутнефтегаз

- Татнефть

- Таттелеком

- ТМК

- Транснефть

- Фосагро

- фундаентальный обзор

- фундаментал

- фундаментальный анализ

- Черкизово

- ЭсЭфАй

- ЮГК

- ЮГК Южуралзолото

- Южуралзолото

- Юнипро