SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. rbesedovskiy

Вечернее обсуждение опционов на фьючерс РТС. (18.02.2013).

- 18 февраля 2013, 22:17

- |

Обзор сегодняшнего рынка

Сегодня у американцев праздник, поэтому коротко и по делу.

Несмотря на то, что сегодня российский рынок торговался без американцев, обороты по опционам на уровне среднего. Возможно, это связано с тем, что народ открывает новые позиции после экспирации. Как писал ранее в пятницу, очень сильно вырос ОИ в 160х коллах, сегодня же народ подгонял интерес вверх в 155х и 150х путах марта. В основном в 150х, там открытый интерес вырос за последние две торговых сессии на 33 000 контрактов. После двух рекордно низковолатильных опционных месяцев, судя по ОИ планируется очередной рекордсмен :) Сейчас вряд ли уже кто-то удивится, увидев месяц с амплитудой меньше 8 000 пунктов или 5.5%. RTSVX на текущий момент торгуется в районе 21 пункта, волатильность в ближайших страйках марта 19 и 20 пунктов, соответственно.

Оборот по опционам на фРТС — 9 млрд. рублей

Оборот по опционам на акции — 422 млн. рублей

Пут-колл ратио

Опционы на фьючерс РТС — 0.94

Опционы ликвидные стоки — 1.52 (в этот раз путы интересовали публику практически в 1.5 раза больше, чем коллы, возможно, завтра будет очередная попытка роста, однако, я сомневаюсь, что отметку в 160 000 будет преодолена до 15го марта)

Реальная торговля

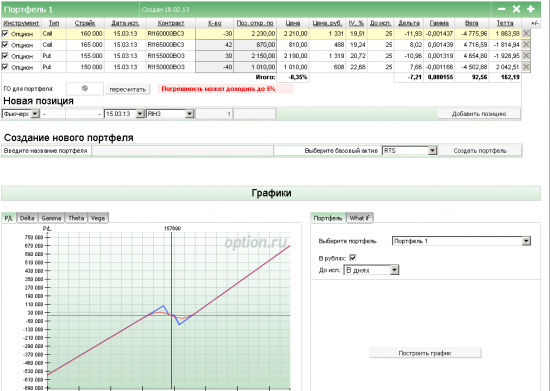

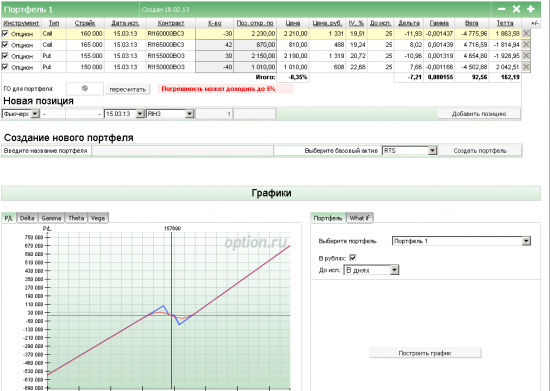

Воспользовавшись советом Bratishki решил сделать из того, что думал ранее, нечто вроде зигзага. Получилось примерно следующее.

Так как я склоняюсь к небольшой коррекции в марте, а возможно, даже и к большой, то левый кусок собирал так, чтобы гамма была положительная, чтобы, если что, не влететь на скоростном сливе. Выхода выше 160 не жду, но на всякий случай закрыл позицию 165ми коллами, в которых сейчас самая низкая подразумеваемая вола.

Корректировки позиции планируется делать при выходе выше 160 000 или ниже 153 000.

При выходе выше 160 000 буду пробовать сдвинуть шапку правее, а яму левее. При выходе ниже 153 000, соответственно, можно попытаться двигать позицию влево.

Сейчас есть ещё некоторые мысли к примеру по добавлению фьючерса РТС, чтобы нейтрализовать дельту и сделать центр плоским.

Приглашаю всех читателей принять участие в комментариях и поделиться своим мнением.

Сегодня у американцев праздник, поэтому коротко и по делу.

Несмотря на то, что сегодня российский рынок торговался без американцев, обороты по опционам на уровне среднего. Возможно, это связано с тем, что народ открывает новые позиции после экспирации. Как писал ранее в пятницу, очень сильно вырос ОИ в 160х коллах, сегодня же народ подгонял интерес вверх в 155х и 150х путах марта. В основном в 150х, там открытый интерес вырос за последние две торговых сессии на 33 000 контрактов. После двух рекордно низковолатильных опционных месяцев, судя по ОИ планируется очередной рекордсмен :) Сейчас вряд ли уже кто-то удивится, увидев месяц с амплитудой меньше 8 000 пунктов или 5.5%. RTSVX на текущий момент торгуется в районе 21 пункта, волатильность в ближайших страйках марта 19 и 20 пунктов, соответственно.

Оборот по опционам на фРТС — 9 млрд. рублей

Оборот по опционам на акции — 422 млн. рублей

Пут-колл ратио

Опционы на фьючерс РТС — 0.94

Опционы ликвидные стоки — 1.52 (в этот раз путы интересовали публику практически в 1.5 раза больше, чем коллы, возможно, завтра будет очередная попытка роста, однако, я сомневаюсь, что отметку в 160 000 будет преодолена до 15го марта)

Реальная торговля

Воспользовавшись советом Bratishki решил сделать из того, что думал ранее, нечто вроде зигзага. Получилось примерно следующее.

Так как я склоняюсь к небольшой коррекции в марте, а возможно, даже и к большой, то левый кусок собирал так, чтобы гамма была положительная, чтобы, если что, не влететь на скоростном сливе. Выхода выше 160 не жду, но на всякий случай закрыл позицию 165ми коллами, в которых сейчас самая низкая подразумеваемая вола.

Корректировки позиции планируется делать при выходе выше 160 000 или ниже 153 000.

При выходе выше 160 000 буду пробовать сдвинуть шапку правее, а яму левее. При выходе ниже 153 000, соответственно, можно попытаться двигать позицию влево.

Сейчас есть ещё некоторые мысли к примеру по добавлению фьючерса РТС, чтобы нейтрализовать дельту и сделать центр плоским.

Приглашаю всех читателей принять участие в комментариях и поделиться своим мнением.

87 |

Читайте на SMART-LAB:

Снижение военной премии в нефти: что это меняет для доллара и G10

Во второй половине понедельника – начале вторники рынки активно пересматривают премию за худший сценарий на энергетическом рынке, что цепочкой...

16:32

Рынок облигаций: ЕвроТранс, переговоры в Стамбуле и другие события недели

Индекс гособлигаций RGBI уже около месяца удерживается под зоной долгосрочных сопротивлений, не приступая при этом к значимой коррекции....

11:29

теги блога Роман Беседовский

- bitcoin

- CME

- EURUSD

- Exante

- Forex

- google trends

- IV

- wealth lab

- wealth-lab

- азбука трейдера

- американский рынок

- анализ сделок

- бизнес

- брокер

- волатильность

- вопрос

- Вопрос ко всем

- встреча smart-lab

- грааль

- дисциплина

- долгосрочная идея

- доллар

- йога и трейдинг

- коррекция

- краткосрочная идея

- краткосрочно

- криптовалюта

- мое

- мысли в слух

- Мысли о рынке

- недвижимость

- нефть

- облигации

- обсуждение

- обучение

- обучение трейдингу

- опрос

- опционы

- отзыв

- открытый интерес

- преимущество на рынке

- прогнозирование

- прогнозы

- психология

- психология торговли

- психология трейдинга

- риск менеджмент

- рискменеджмент

- РТС

- саморазвитие

- синтетика

- теханализ

- технический анализ

- торговая система

- торговые системы

- торговый план

- точка входа

- трейдинг

- фьюч ртс

- фьючерс ртс

- фьючерс на индекс РТС

- фьючерс на РТС

- фьючерс РТС

- цели в трейдинге

Вход (как гость): meet97338669.adobeconnect.com/_a974444001/web_option-lab/

Я просто не вижу преимуществ этой позиции.

Лично я бы делал на вашем месте, если ждете коррекции не глубокой, пут-спред пропорциональный, допустим, 30 к 45 или 30 к 50. Либо покупка 1 -го 150, продажа 1-го 145, продажа 1-го 140. Вы потеряете на росте или в боковике, но убыток будет совсем не большой. А при движении в вашу сторону, всегда можно зафиксить часть профита.

посмотрим, что получится)

ну обычная перекладка на март. одни по привычке продают, другие под свои цели покупают…

тут фишка в том, что раньше, при воле около 30, спросом пользовались внешние опционы, имеющие определённую невысокую цену. теперь, при падении Ай-Ви, эта «невысокая цена» имеет место быть вполне себе на центральном страйке.

кроме того: в последнюю неделю-две вола Аш-Ви продемонстрировала неплохие кульбиты, и показала неплохой потенциал работы «от покупки» волы (!). это тоже подхлестнуло спрос, несомненно. всё это вылилось вот в такой всплеск ОИ)

что не может не радовать)

тут же у кого какая тактика, тот и решает, какие брать, а может и наоборот отдавать)

я буду покупать опцы только при явной смены формации волы. пока на прошлой неделе мы видели просто всплеск, вполне укладывающийся в технический, и с этой точки зрения (при том ОИ, который возник) вполне закономерный. но будет ли он иметь продолжение? пока это не видно.

я поэтому и писал на прошлой неделе, что так, как после 15 января, сразу наливать волу не буду низа какие коврижки, а обожду как минимум до конца этой недели. минимум! а может и больше, пока неясно.

лучше сейчас некоторое время выждать, взвесить решение, и уже после этого принять его. февральский контракт дал от продажи волы мне прилично, нет нужды гнать коней)

к тому же есть важный момент! перед 8 марта как в прошлые годы повысят ГО (это скорее всего, процентов 90 вероятность). от этого будут серьёзные перекосы по неким (секрет, каким именно, там конкуренция есть) арбитражным операциям (каждый год так). так что я туда больше ринуться настроен, там всё проще, понятней, и безопасней).

а волу налью, когда ситуация более определённой будет…

пока план у меня до 15 марта такой)

аналогично есть план не торопиться…

под конечн месяца более вероятен движ чем сейчас с их там фискал клифф и т.д.

я тут ещё исхожу в плане «подождать» вот из какого момента.

для меня непонятно пока, будет ли перед майским падосом «последний задир». вот в прошлом году я на него понадеялся, и в марте-апреле ждал, но просчитался. но тогда это было на фоне резкого загона вверх в феврале. сейчас же этого загона в феврале нет. поэтому шансы увидеть его (например, в виде «диво-ралли») в марте-апреле повышаются. если будет, там можно неплохую направленную стратегию на опционных спредах построить на июньской серии, учитывая дальнейший неизбежный майский падос.

посмотрим, как там кукловоды решат, какой сценарий рисовать)

ага, это был я)

но отдельный топик лень так, что аж жуть.

я сегодня вечером часов в 11 с лыжной трассы приду, и, если Роман будет не против, в его топике «ВОО» (вечерн-е обсуж-е опц-ов) конспективно изложу…

Если коротко, то данная позиция является универсальной для открытия множества различных стратегий с разной степенью агрессии и Вам нужно определиться сначала — засчет чего Вы хотели бы получать прибыль и какие при этом иметь риски.

В том варианте, который набран у Вас — позиция сильно направлена вниз. Даже если Вы уравняете дельту фьючем в ноль (желая играть наклоном улыбки или стремлением её к симметрии по мере приближения к экспирации), то позиция всё равно будет иметь отрицательную эффективную дельту.

Для реальной нейтрализации по дельте придется предпринять некоторые усилия — 1)можно добавить встречную позицию (в том числе и в календарях) 2) или можно добавить дельты фьючем ( самый примитивный способ определения размера этой добавки — это в What If выровнять волатильности страйков и посмотреть насколько изменится дельта)

Впрочем всё это описано в посте.

Прогиб улыбки — это типа если начинаем приближаться к новому страйку, то его начинают усиленно продавать (поскольку на нем становится больше всего времянки) и от этого IV на этом страйке может понижаться? Если да, то по идее этот эффект не должен зависеть от того, с какой стороны приближаемся к новому страйку — справа или слева.

А «лить связки» — это что имеется ввиду?

А в реале как вегу ровняете? Вот, например, сформировали позу, продали какое-то кол-во на страйке S1, купили другое кол-во на страйке S2, так чтобы вега была примерно 0, выровняли дельту, стали ждать. Теперь, допустим, общая вега позиции выросла (БА пошел в сторону ямы) — что делать? Для приведения к нулю веги, можно ведь либо допродать какое-то кол-во на страйке S1, либо закрыть продажей часть позиции на страйке S2. Тут есть какие-то четкие правила, что лучше делать, которые можно формализовать?

но нужно обязательно помнить, что при движении БА влево зона «генерирования профита» ограничена и, если Вы не хотите увеличивать риски позиции, то вол-ть придется откупить при достаточно глубоком заходе «под шапку» не доводя до достижения проданного страйка

при заходе БА над ямой ситуация соответствует покупке волатильности — и, соответственно, можно рехеджироваться или по дельте, или по уровням ТА, или ждать выноса ( мне было интересно рехеджироваться полуфьючами с выбором проданного страйка правее купленного, но до конца для себя я эту ситуацию не формализовал).Естественно, самая хреновая ситуация, когда фуч останавливается и тупо стоит над ямой. не совершая достаточных для рехеджа колебаний.

по поводу выбора страйка, за счет которого будет нейтралиться вега, в конце концов стал использовать просто ближайший ( для продажи слева, для покупки справа)- т.к. не выявил для себя закономерностей, заставляющих использовать какие-то другие страйки

Тестер\плеер истории должен быть серьёзным — у Вас ведь с изменением вол-ти и дельта плавать будет — на тестер\плеер будем надеяться из двух источников — OptionLab и TSLab(с Каленковичем)

1) да, по биржевой, отсюда: ftp://ftp.rts.ru/pub/FORTS/volat_coeff/. Попробовал держать дельту чуть положительной — сначала такая стратегия была лучше, но в августе 2011 сильнее упала, так что по итогу так же примерно получилось.

2) Т.е. такие стратегии имеет смысл прогонять только по точной тиковой истории бид-асков? Мне кажется для приблизительной оценки — работает тема или нет, все-таки можно и примерно по теор.ценам. Параметр выставлял довольно большой: открытие зигзага если разница в IV больше 10% (например, на левой ноге 44%, на правой 40%).

3) Рехеджирования дельты или веги? Дельту — просто держу в заданном диапазоне покупкой/продажей фьюча (например, [-1, +1] для выравнивания дельты в ноль или [+1, +3] для чуть положительной дельты). Для веги сделал так — задается максимальный размер одной ноги, и тестер при прогоне выбирает как выровнять вегу: либо наращиванием одной ноги до максимального размера, либо сокращением противоположной. Когда БА подходит к страйку одной из ног ближе чем заданное значение, то зигзаг закрывается (и может открыться уже на новых страйках). Возможно тут есть потенциал улучшения: сделать чтобы не сразу вся поза закрывалась, а чтобы зигзаг плавно перетекал на новые страйки. По прикидкам получается нужно уже не два, а четыре страйка задействовать. Но тут большие сомнения: в тестере то я могу такой мудренный ролл сделать, но на практике это наверное не очень реально, чтобы при каждом выравнивании веги совершать сделки в четырех страйках и при этом не бить по рынку…

1) дельту нужно считать довольно точно, просто добавлять её чуть-чуть — недостаточно, для этого улыбку используют симметричную

2) подобные стратегии имеют высокую степень нейтральности, что приводит к необходимости набора значительного кол-ва контрактов, поэтому разница между теор ценой и мидмаркетом будет давать значительную погрешность — и вариационка из-за этого часто бред полный показывает

3) вега и дельта определяются по симметричной улыбке.Заход под шапку на определенную глубину фиксируется по веге и дельте ( я фиксировал где-то на половине расстояния между центром вращения и горбом), заход над ямой какое-то время хеджируется фучем, но не в ноль а в лёгкий плюс даже по симметр улыбке, при выдыхающемся движении или подходе к сопротивлению — фикс по дельте и веге, примерно так

(думаю геммор жуткий тестировать что-то подобное на тестере)

1. Мидмаркет — это среднее между bid и ask?

2. Отражаем зеркально: левую часть отражаем на правую сторону, а про бывшую правую часть — забываем?

3. Здесь не понял: «между прямой и зеркальной» — что имеется ввиду под «прямой»?

Вот здесь примерно нарисовал синим зеркальную улыбку: novationz.ru/html/plazer/pubimg/SymSmileIV01.png

Такая имелась ввиду?

2)нет — отражаем всю улыбку целиком и левую и правую части — получаем две улыбки, зеркальные друг-другу и между ними строим «модельную» симметричную улыбку (это построение\расчет повторяется при каждом хедже)

3)под прямой имел ввиду улыбку, построенную по мидмаркету опционов без внутренней стоимости

1. На каждом страйке две пары bid-ask (для путов и для коллов). Среднее нужно считать только по той паре, у опциона которой нет внутренней стоимости?

Что-то я поспешил с обещанием проверить такую модель в тестере. Истории бид-аск у меня нет.

А эту симметричную улыбку имеет смысл использовать только для хеджирования зигзага или любой другой позы?

2)думаю, что симметричная улыбка точнее отвечает за позы, в которых страйки с частями позы находятся по разные стороны от базового актива

А как насчет других идей, которые были здесь при обсуждении дельтахеджа:

1. Использовать не IV, а HV. Вроде, из общих соображений, дельтахедж (фьючом) скорее зависит от текущего поведения БА (HV), чем от переменчивых настроений и ожиданий покупателей/продавцов волы (IV).

2. В случае если конструкция с проданной волой держится почти до экспы — на временной профиль вообще не смотреть, а дельтахеджить так, чтобы точки безубытка профиля на экспу были симметрично равноудалены относительно текущего значения БА (или несимметрично, с заданной пропорцией, в зависимости от собственного взгляда о вероятности пойти в ту или иную сторону).

Есть какие-нибудь мысли или опыт по этим идеям?

по первому вопросу — опыта нет

Про улыбку тоже в посте, на который ссылку давал, можно прочитать — популярный вариант визуализации такого изменения наклона улыбки — это представление его в виде поворота по- или против часовой стрелки при движении БА ( или при изменении сентимента маркетмейкера).

Раньше это изменение угла наклона можно было даже в какой-то степени использовать как индикатор сентимента маркетмейкера — но последние года полтора-два многое изменилось

Если учесть то, что позиция маркетмейкера обладает высокой степенью нейтральности, то «приработок» на игре наклоном улыбки ( высоко манипулируемый аспект) должен быть для него актуален

2) с другой стороны — наклон улыбки представляет собой дополнительную степень свободы в управлении сложной позицией. И маркетмейкер, пользуясь этой степенью свободы, может оказаться в конечном счете как правым так и неправым в своём сентименте, но вы в любом случае получаете возможность играть или вместе с ним или против него — т.е. это ещё одна разновидность игры, ещё одна степень свободы в управлении позицией

3)ну и игра в стремление улыбки к симметрии по мере приближения к экспирации — это же никак не противоречит дельтанейтральности, а наоборот, требует её наличия

Насчет симметрии — там так мало уже стоят опционы в конце, что весь этот эдж запросто расплескивается в середине жизни опциона нелепыми действиями по управлению.

А так — при желании это можно считать просто текущей «модой» — такой же, как, к примеру, стратегии на объёмах — как только «модность» начинает зашкаливать — кукел находит симметричный ответ.

Хотя управление такой экзотикой, действительно, помогает быстрее понять, что к чему именно в плане самообразования.

а когда занимался, то под это сделал софт специальный по опционам (замеру угла, его сохранению в истории, там же в софте отслеживание и сохранение в истории пострайковой вол-ти, сравнение изменения улыбки на конкретные даты или усреднённой за период с текущей, котирование, алгоритмический и обычный хедж и т.д.)- к сожалению, вставить в софт модельные симметричные улыбки не успел, т.к. прогер был сильно занят — и эту часть делал в екселе, что не очень комфортно

по стратегиям раньше нравилось входить против ММ на движении с сильным изменением наклона (- тогда достаточно было бы незначительной коррекции сентимента, чтобы выхлоп был заметен), а продолжение движения не приносило заметных убытков

по позициям «на симметрию» больше старался сидеть в слабоотрицательной гамме, чем в слабоположительной — но комфортность нахождения в этой стратегии подразумевает обязательность наличия доработанного до конца софта — ексель-это полумеры ( или, скорее, я просто «не умею его готовить»)

«прогиб улыбки» — этот эффект наблюдается как при движении вниз так и вверх и такой эффект может происходить до 10 раз в день (как то в один день я насчитал такое колво).

«лить связки» — продавать кол и пут одного страйка.

такой эффект может происходить до 10 раз в день

И каждый раз прогиб проседает все ниже? Или при откате прогиб каждый раз возвращается назад?

Я работаю через альфу и на форуме у них видел сообщения, касаемо того, что есть какие то проблемы с этим.

Вот сейчас думаю, что дальше делать. Дельта вроде близка к нулю, но вега и гамма отрицательны, соответственно, наверное, сейчас надо будет добрать недостающих путов и сделать дельту слегка отрицательной.