Блог им. AntonKlevtsov

Макро-сентимент в графиках | ChartPack #141 (19.06.2024)

- 19 июня 2024, 12:47

- |

Разное

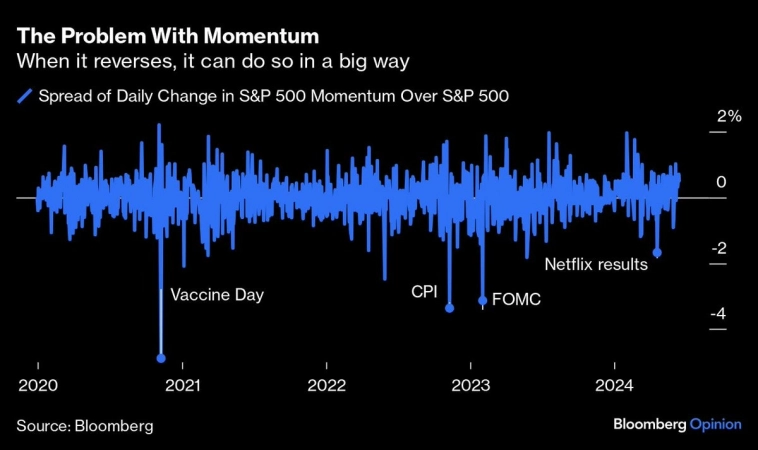

Относительные показатели фактора импульса наконец-то превзошли максимум, установленный во время «пузыря доткомов» в 2000 году. Одна загвоздка с импульсными стратегиями заключается в том, что когда они разворачиваются, это может привести к очень серьезным последствиям:

Только 22% альткоинов превзошли биткоин за последние три месяца:

Макро

В июне деловая активность в обрабатывающей промышленности штата Нью-Йорк оставалась слабой. Занятость продолжала сокращаться, а планы капитальных затрат оставались неизменными. Несмотря на слабые условия, оптимизм в отношении шестимесячных перспектив вырос до самого высокого уровня за последние два года:

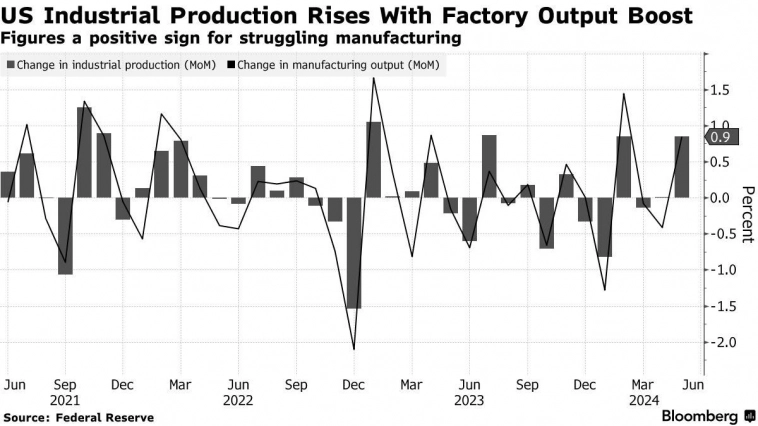

Промышленное производство в США выросло на +0,9% в мае (консенсус +0,3%, 0% ранее), чему способствовал широкий рост объемов производства. Объем производства в обрабатывающей промышленности также вырос на +0,9%, во главе с потребительскими товарами, после пересмотренного снижения на 0,4% в апреле:

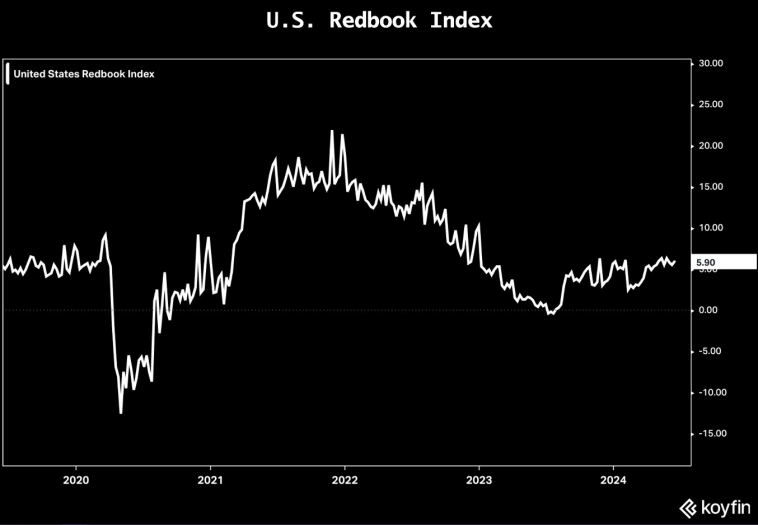

Индекс Redbook в США вырос на +5,9% по сравнению с предыдущим годом за неделю, закончившуюся 15 июня, рост розничных продаж продолжается:

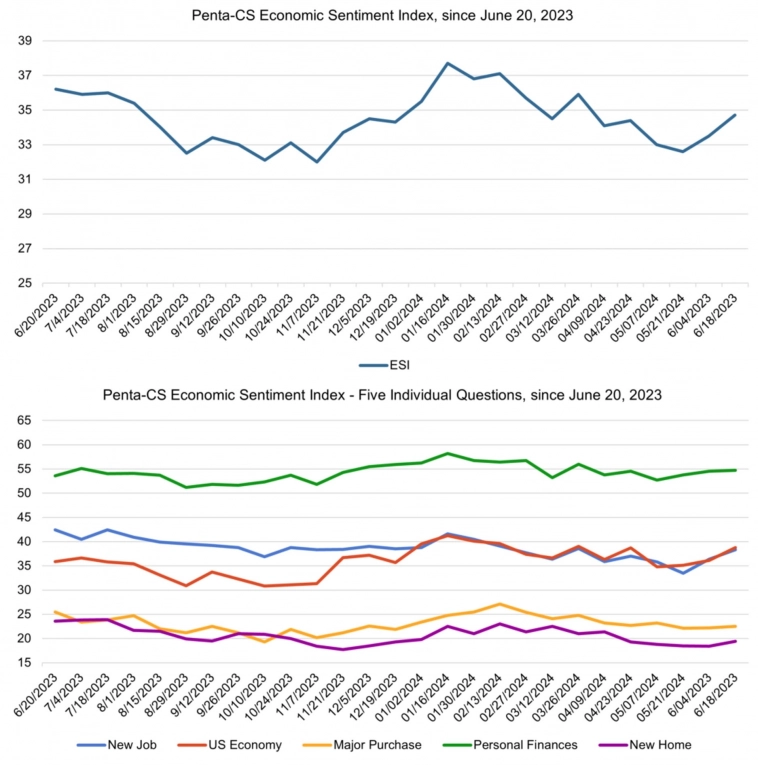

Все пять показателей индекса экономических настроений выросли за последние две недели. Больше всего выросло мнение об экономике США в целом, поднявшись на 2,7 пункта до 38,8. Это самый значительный рост данного индикатора с января:

Что делают другие?

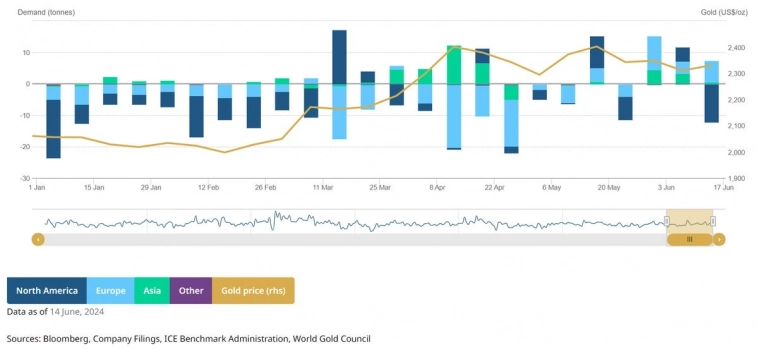

ETF на золото не смогли добиться трех недель подряд чистого притока средств — на прошлой неделе чистый отток составил -$294 млн:

Рекордные 29% центральных банков ожидают увеличения своих золотых резервов в течение следующих 12 месяцев, в том числе 13% банков в странах с развитой экономикой:

Наибольший приток средств за последнюю неделю пришёлся на ETF акций США крупной капитализации, ETF на глобальные акции и фонды облигаций. Наибольший отток средств наблюдался в фондах циклических акций:

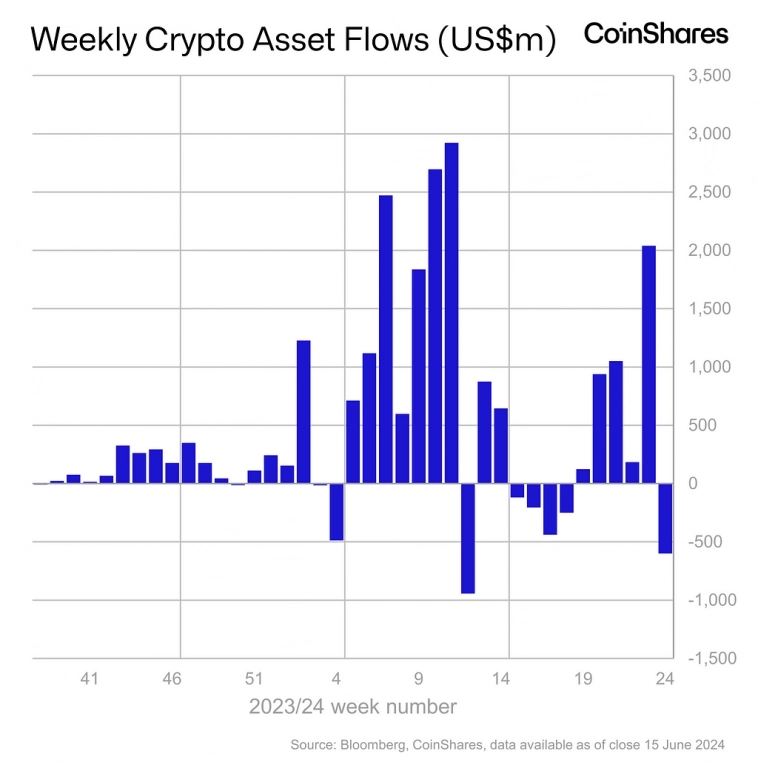

Криптовалюты продемонстрировали отток средств в размере -$600 млн, что стало крупнейшим показателем с марта:

Премия за хеджирование от укрепления и падения доллара в ближайшие три месяца по отношению к другим валютам выросла до самого высокого уровня за более чем год:

Институциональные инвесторы

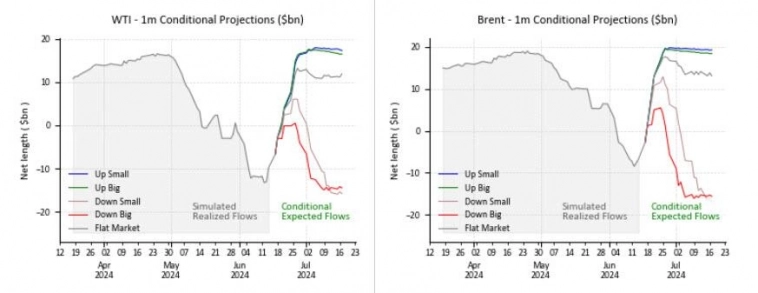

Модели Goldman Sachs прогнозируют, что CTA купят нефти на сумму около $30 млрд ($17 млрд Brent / $13 млрд WTI) в течение следующей недели при отсутствии значительных ценовых движений, поскольку краткосрочные, среднесрочные и долгосрочные сигналы позитивны:

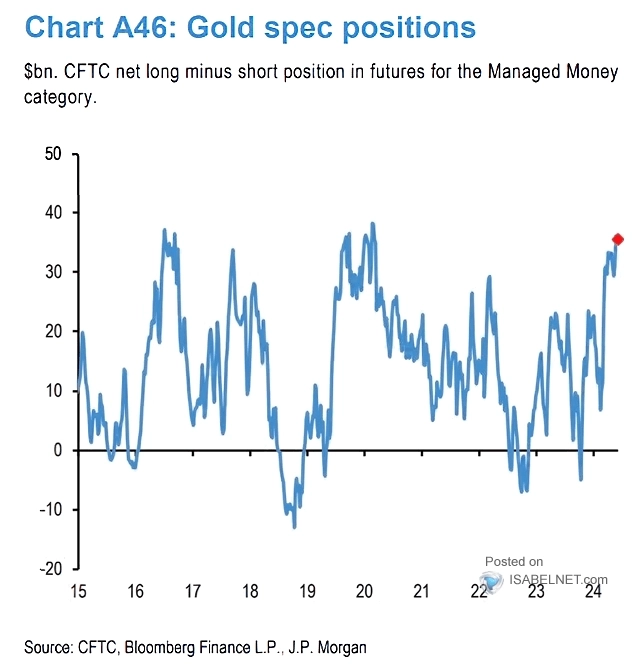

Чистые длинные позиции управляющих активами по золоту находятся на повышенном уровне.

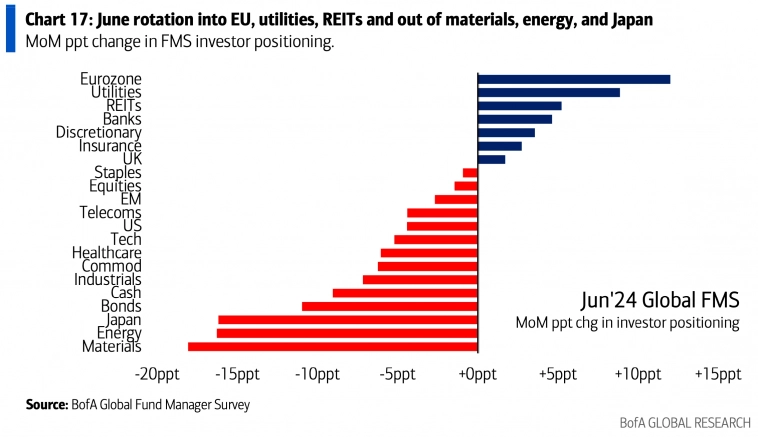

В июне управляющие активами увеличили доли акций еврозоны, акций США секторов коммунальных услуг, REITs и банков, но сократили доли в секторах материалов, энергетики, акциях Японии и облигациях:

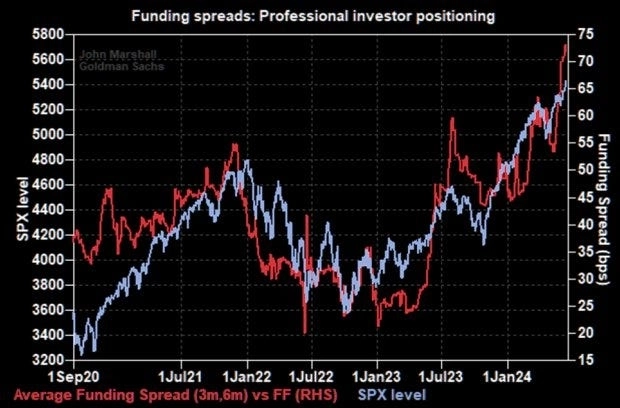

По мнению аналитиков Goldman Sachs, рост спредов фандинга говорит о том, что «профессиональные» инвесторы увеличивают длинные позиции с использованием заемных средств. Они также отмечают, что это позитивный фактор для рынков:

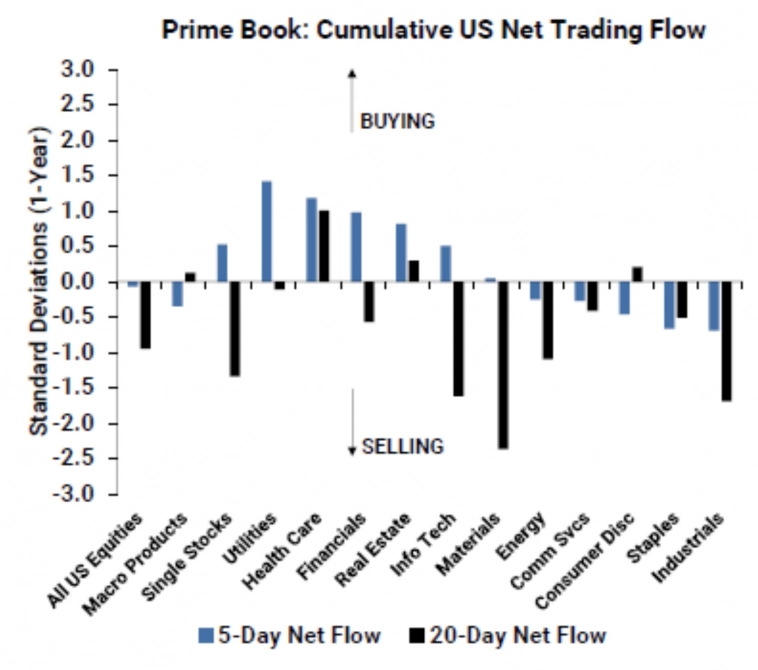

На прошлой неделе хедж-фонды продолжили продавать акции США в целом, но впервые за 6 недель стали покупать отдельные акции. Наиболее покупаемыми секторами были здравоохранение, технологии, финансы и коммунальные услуги:

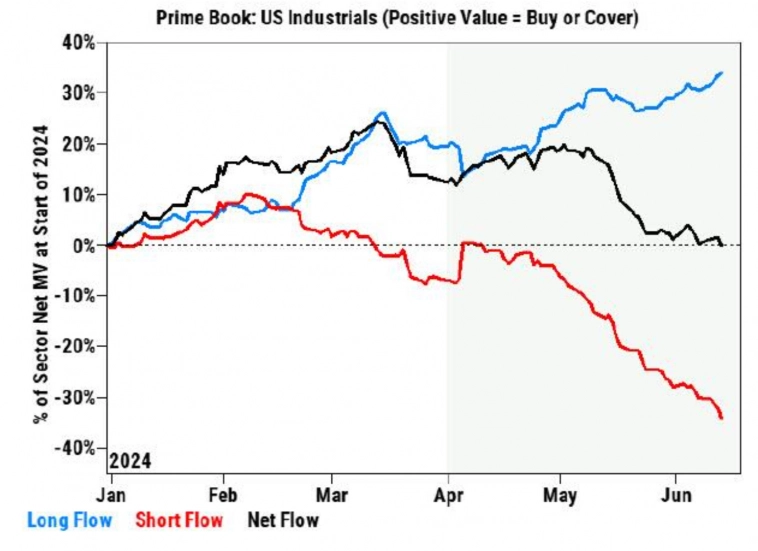

Продажи акций промышленных компаний продолжились, так как хедж-фонды продают этот сектор 6-ю неделю подряд. Промышленность остается одним из самых продаваемых секторов США во втором квартале:

Индексы

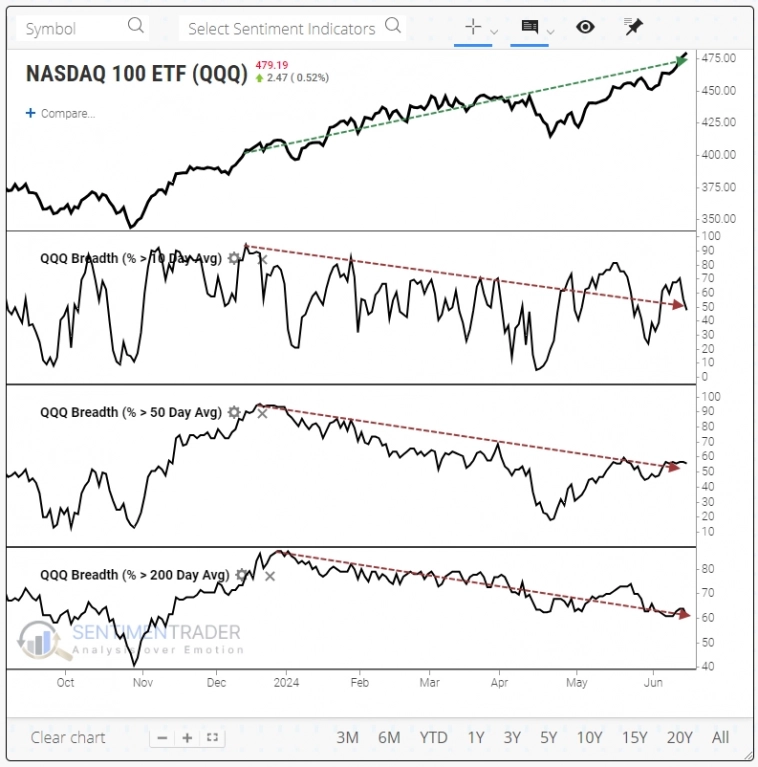

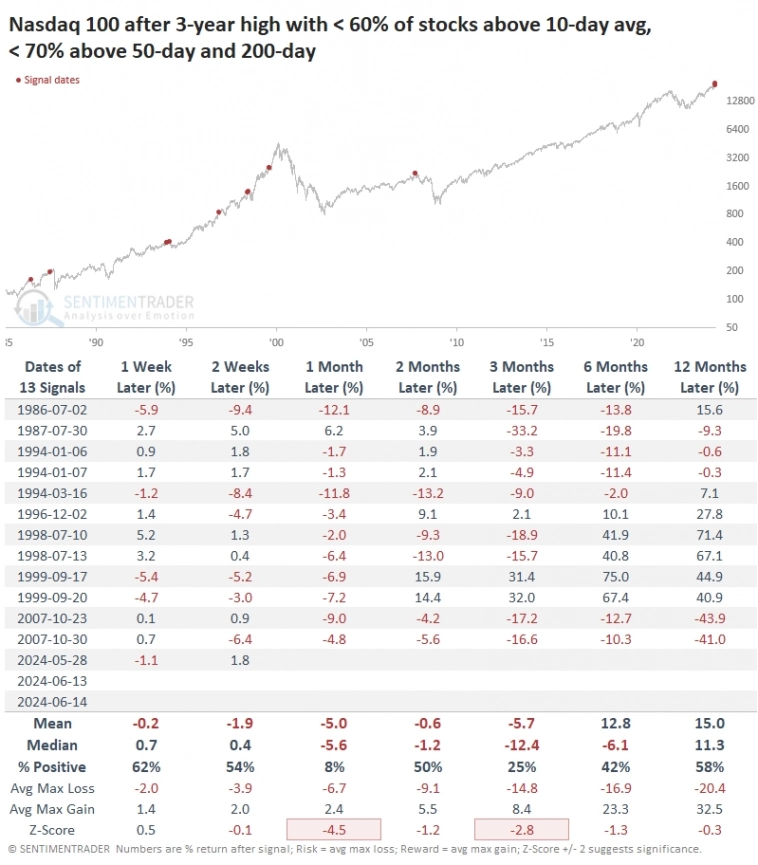

Индекс Nasdaq 100 продолжает покорять рекордные максимумы. Многие из его акций не только отстают от индекса, но и падают до месячных, квартальных и даже годовых минимумов и ниже своих 10-, 50- и 200-дневных скользящих средних:

Единственный раз за последние 20 лет, когда такая малая доля акций индекса находились выше своих скользящих средних, пришелся на пик в октябре 2007 года. В каждую из предыдущих дат наблюдалась слабость Nasdaq 100 от одного до трех месяцев спустя:

Сможет ли это ралли продолжиться? Имейте в виду, что сезонно, рост S&P 500 в июле продолжается уже девять лет подряд. За последнее десятилетие индекс закрывался выше в 90% случаев (лучший показатель — ноябрь) с ростом на +3,1% в среднем (уступает только ноябрю):

Успехов в торговле!

📌 Больше полезного контента на эти и другие темы вы найдете в моем Телеграм канале «Антон Клевцов»: https://t.ly/qY_-D

- 19 июня 2024, 13:04

теги блога Антон Клевцов

- DXY

- индекс доллара

- инфляция США

- статистика

- AI

- Baidu

- ChatGPT

- Ernie

- nvidia

- S&P500

- S&P500 фьючерс

- treasuries

- акции

- акции США

- Джером Пауэлл

- ИИ

- иностранные акции

- искусственный интеллект

- макроэкономика

- макроэкономика США

- мировая экономика

- рынок США

- рынок труда США

- ставка фрс сша

- трейдинг

- ФРС США

- экономика Китая

- экономика России

- экономика США

- экономический дайджест