Блог им. Investovization

ЭсЭфАй (SFIN). Отчет за 1Q 2024г. Стоит ли покупать акции?

- 12 июня 2024, 09:26

- |

Приветствую на канале, посвященном инвестициям! 27.05.24 вышел отчёт за первый квартал 2024 г. компании ЭсЭфАй (SFIN). Этот обзор посвящён разбору компании и этого отчёта.

Больше информации и свои сделки публикую в Телеграм.

О компании.

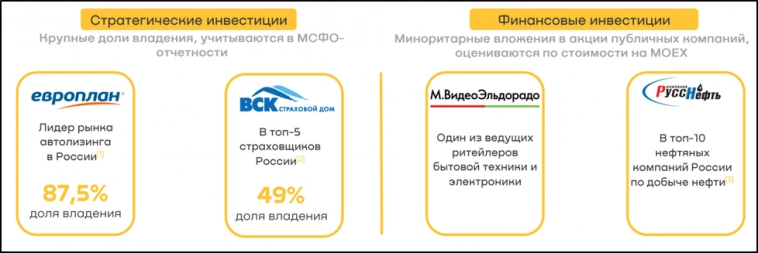

ЭсЭфАй (бывшее «Сафмар финансовые инвестиции») — диверсифицированный инвестиционный холдинг, владеющий и управляющий активами из различных отраслей российской экономики. SFI объединяет активы в лизинговой и страховой отраслях, инвестирует в крупные миноритарные доли промышленных и розничных компаний, развивает ИТ-стартапы.

Бизнес-модель:

- Покупка недооцененной компании (или ее доли);

- Увеличение стоимости (участие в управление через совет директоров), получение дивидендов;

- Продажа при достижении целевого уровня.

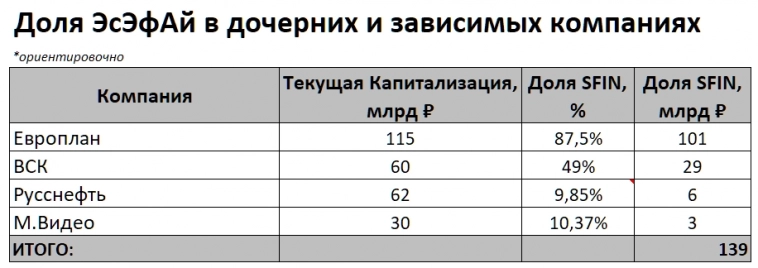

На данный момент SFI владеет 87,5% акций лизинговой компании «Европлан», 49% страховой компании ВСК, 51%. Плюс есть доли в публичных компаниях: «М.Видео-Эльдорадо» (доля 10,4%) и «РуссНефть» (доля 11,2%).

Из последних событий: в марте прошло успешное IPO Европлана, в рамках которого SFI продала 12,5% акций по верхней границе, выручив 11,5 млрд.

Структура акционерного капитала SFI:

- 57,09% акций ООО «ЭсЭфАй Трейдинг». Это квазиказначейский пакет на дочерней компании.

- 18,6% Лэнбури Трейдинг Лимитед;

- 10,01% АО «Даглис»;

- 0,13% САО «ВСК»

- 14,17% Прочие (в том числе 10,71% акций находятся в свободном обращении).

Конечным контролирующим лицом является Гуцериев Саид Михайлович.

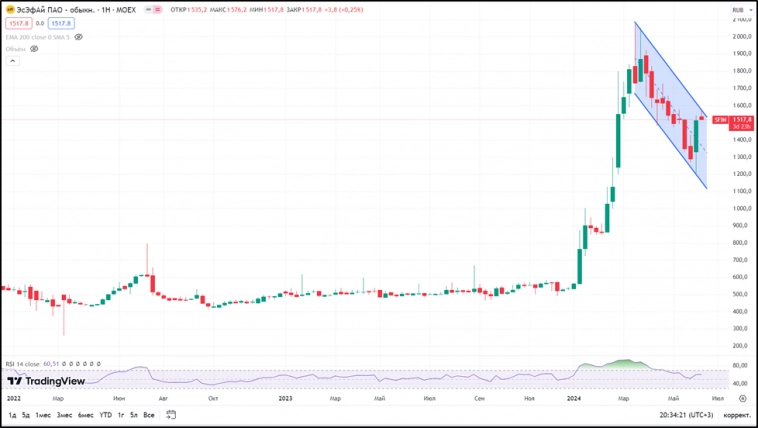

Текущая цена акций.

С начала 2024 года был рост в 4 раза. А с марта началась падение, в рамках которого котировки снижались более, чем на 40% от максимума. После этого акции отскочили от минимумов, но пока цена находится в рамках нисходящей коррекции.

Финансовые результаты.

Прежде чем перейти к финансовому отчёту компании, напомню, что на нашем YouTube канале, в плей-листе «Обучение» есть соответствующие видео, где простыми словами рассказывается, как можно легко разбираться в финансовой отчётности.

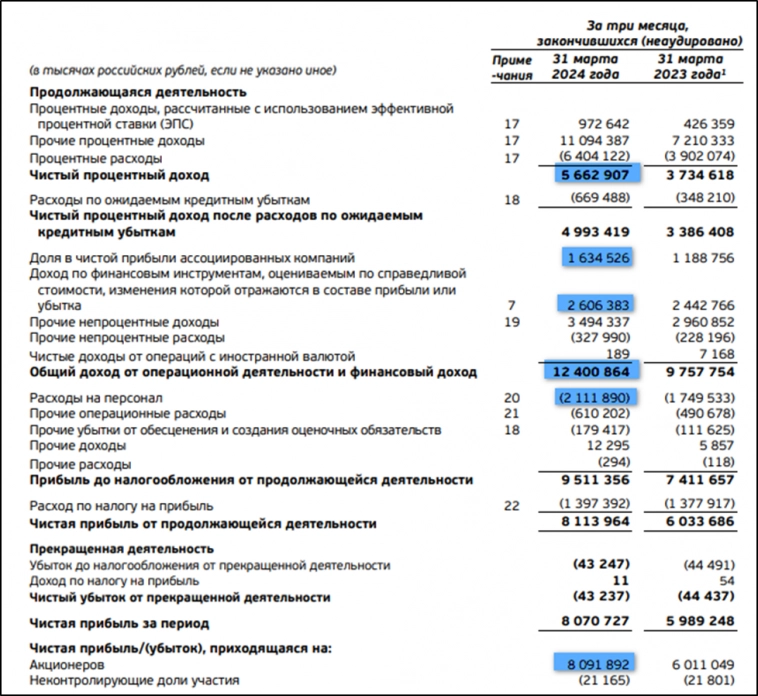

Финансовые результаты в 1Q 24 были позитивными:

- Чистые доходы (сумма процентных и непроцентных доходов) 13,1 млрд (+30% г/г);

- Операционная прибыль 12,4 млрд (+26% г/г);

- Расходы на персонал 2,1 млрд (+21% г/г);

- Резервы 0,67 млрд (+92% г/г);

- ЧП 8,1 млрд (+34% г/г).

Отчет SFI в основном отражает результаты Европлана. Также в строке «Доля в чистой прибыли ассоциированных компаний» в основном отражается доля в прибыли от ВСК. А в строке «Доход по финансовым инструментам, оцениваемым по справедливой стоимости» отражены изменения стоимости долей акций МВидео и Русснефти, плюс полученные дивиденды от них.

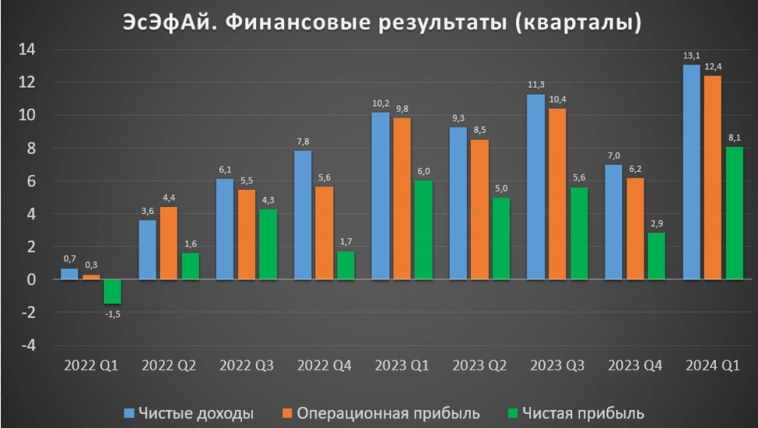

На квартальной диаграмме заметен поступательный рост финансовых результатов. Разве что 4Q 23 выделяется на этом фоне, когда произошло резкое сокращение доходов от ВСК, а также снизились акции МВидео и Русснефти (убыток от их владения).

Вообще, поступательный рост обеспечивает Европлан. Также ВСК в целом прибылен, но результаты нестабильны. А стоимость акций МВидео и Русснефти сильно колеблется. Плюс добавляются расходы SFI, как корпоративного центра, но они не очень высокие (в отличии от АФК Система).

Баланс.

Чистый долг SFI 196 млрд (-2% г/г). Весь долг приходится на Европлан, причём он покрывается лизинговыми активами (машинами). А у SFI, как корпоративного центра, отрицательный чистый долг -2 млрд. К слову, 15.05.24 АКРА повысило кредитный рейтинг ПАО «ЭсЭфАй» до уровня A+(ru) с позитивным прогнозом.

Чистые активы растут последние 2 года. И на данный момент находятся на максимумах 95 млрд.

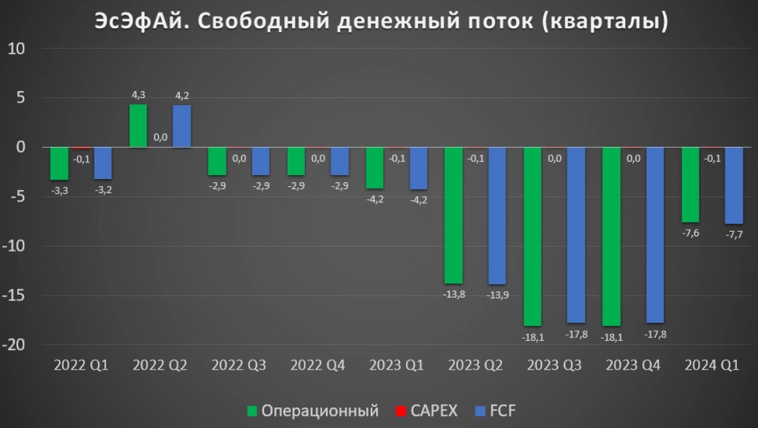

Денежные потоки.

Операционный денежный поток традиционно отрицательный из-за специфики лизингового бизнеса Европлана. В частности, приобретение активов для передачи в лизинг отражается именно там, а не в капитальных затратах.

FCF (свободный денежный поток без учёта поступлений от продажи бизнесов) также отрицательный. Он сможет выйти в положительную зону в случае, если дивиденды от дочерних (зависимых) компаний превысят отрицательный денежный поток Европлана.

Дивиденды.

Согласно дивидендной политике, рекомендуемая сумма дивидендных выплат составляет не менее 75% от минимального показателя за отчетный год: ЧП по РСБУ и FCF (при условии наличия поступлений дивидендных выплат от дочерних/зависимых обществ).

Из отчетности по РСБУ за 2023 год: ЧП = 6,786 млрд ₽.

После 4-летнего перерыва, SFI вернулась к дивидендным выплатам. По итогам девяти месяцев 2023 года уже были выплачены дивиденды в размере 39,42 ₽. А 05.06.24 акционеры утвердили финальные дивиденды за 2023 год в размере 20,6₽. Дата отсечки 17.06.24.

Таким образом, суммарные дивиденды за 2023 год составят 60,02₽. Это 4% доходности к текущей цене акции. На выплаты акционерам будет направлено 6,7 млрд, т.е. почти 100% от ЧП по РСБУ.

Перспективы.

05.04.24 Акционеры SFI одобрили погашение 55% акций компании. Ориентировочно оно произойдёт в июле 2024года. Таким образом, ценность каждой акции вырастет более, чем в 2 раза.

Кроме того, существует дисконт к активам. На данный момент доля SFI в дочерних и зависимых компаниях 139 млрд. А капитализация SFI 169 млрд. Но после погашения акций капитализация компании будет составлять 76 млрд, т.е. 45% — дисконт к цене активов.

Европлан по сути – основной актив. И результаты SFI во многом будут зависеть от его развития. В лизинге ближайшие 4-5 лет ожидаются темпы роста по 15% в год.

Ещё одним драйвером роста может быть вывод на IPO ВСК. По словам менеджмента, — это перспектива ближайших лет.

Также 13.05.24 стало известно, что М.Видео разместит допэмиссию на 17% от уставного капитала. И SFI готов выкупить её полностью. Ориентировочная стоимость 5млрд.

Риски.

- Отраслевые в лизинге: конкуренция, замедление экономики в РФ, регуляторные

- Отраслевые в страховании: достаточность резерва, риски катастроф, конкуренция.

- Финансовый риск. Справедливая стоимость будущих денежных потоков по финансовым инструментам будет колебаться вследствие изменений процентных ставок, валютных курсов и цен акций.

- Санкционные. 29.06.2022г Великобритания ввела санкции против основного акционера Саида Гуцериева. Но SFI пока не включен ни в какие списки.

Мультипликаторы.

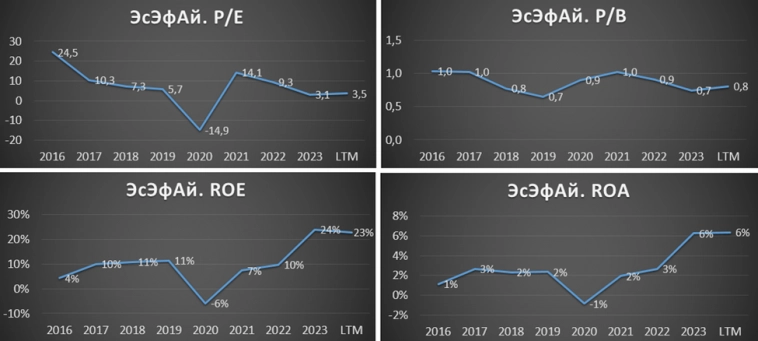

Если взять мультипликаторы, которые будут после погашения 55% акций, то они будут невысокими. Есть дисконт к средним историческим значениям:

- Текущая цена акции = 1517₽;

- P/E = 3,5; P/B = 0,8;

- ROE = 23%; ROA = 6%

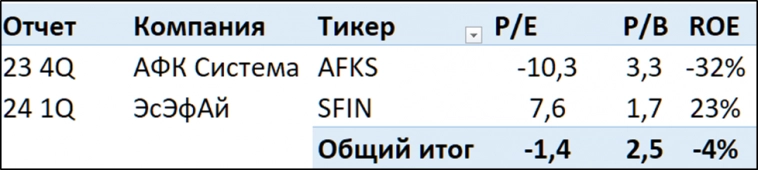

В сравнении с АФК Система, даже по текущим мультипликаторам (до погашения акций) SFI выглядит значительно предпочтительней. Правда, состав активов у них очень разный.

Выводы.

SFI — диверсифицированный инвестиционный холдинг. Основные активы: Европлан, ВСК, М.Видео, РуссНефть. Конечным контролирующим лицом является Гуцериев С. М.

Финансовые результаты 1Q 24 позитивные. Чистый долг корпоративного центра отрицательный. Правда, из-за бизнеса Европлана, чистый долг Группы 196 млрд, но он покрыт лизинговыми активами.

После 4-летнего перерыва, SFI вернулась к дивидендным выплатам. Суммарная доходность за 2023г. 4%.

Перспективы: погашение 55% акций, сокращение дисконта к стоимости активов, IPO ВСК.

Риски: отраслевые, финансовые, санкционные.

Мультипликаторы (после погашения 55% акций) невысокие. Моя расчетная справедливая цена 2100₽.

Мои сделки.

На недавней коррекции рынка, я купил немного акций SFI. Доля от портфеля акций 1%. На данный момент позиция плюсует на 15%. Напомню, что о всех своих сделках пишу в нашем телеграм канале.

Не является индивидуальной инвестиционной рекомендацией.

-----------------------------------------------------------

Благодарю за лайки и подписку на наши каналы:

теги блога Инвестовизация

- ALRS

- ASTR

- BELU

- CHMF

- Fesco

- FESH

- FLOT

- GAZP

- GMKN

- HeadHunter

- IPO

- IPO 2024

- IRAO

- LKOH

- MAGN

- MGNT

- MOEX

- MTSS

- NLMK

- NVTK

- Ozon

- PHOR

- PLZL

- Positive Technologies

- ROSN

- RTKM

- Sber

- SBERP

- SGZH

- SIBN

- SNGSP

- TATN

- TATNP

- TRNFP

- VTBR

- X5

- YDEX

- YNDX

- акции

- Алроса

- АСТРА

- Белуга

- белуга групп

- биржа

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Группа Позитив

- ДВМП

- дивиденды

- Доллар

- доллар рубль

- Инвестиции

- Инвестиции для начинающих

- Интер РАО

- ИнтерРао

- кризис

- Лукойл

- Магнит

- ММК

- Мосбиржа

- Московская биржа

- МТС

- Недвижимость

- НЛМК

- Новабев

- Новатэк

- Норникель

- обзор компании

- облигации

- Озон

- отчеты МСФО

- оффтоп

- Позитив

- полюс

- Полюс Золото

- прогноз по акциям

- Роснефть

- Ростелеком

- рубль

- Русгидро

- Самолет

- Сбер

- Сбербанк

- Северсталь

- Сегежа

- Сегежа групп

- Селигдар

- Совкомфлот

- Сургутнефтегаз

- Татнефть

- тинькофф банк

- торговые сигналы

- Транснефть

- форекс

- Фосагро

- ЮГК

- ЮГК Южуралзолото

- Яндекс

120 млн акций * 1000 руб акция )

правда седня в тиньке на внебриже 960 стоит

в том году 12 млрд чп вроде

в этом только 3.8 за 1 кв ..

я видел гпбанк отчет ее в 60 -70 оценивает )

вроде ренесанс около 60 млрд стоит сейчас )

да вот проверил 56 это 101 руб акция )

там чп поменьше 10 за тот года и 2.5 за 1 кв

+ сейчас чистый долг отрицательный сейчас = 8 млрд руб выходит

дивы с европлана получили 2.6 млрд + стаб пакет 1.5 млрд пришел + 1.3 млрд с вск дивов...

ев около 65 млрд руб выходит )

в 2023 уже 11.7 млрд руб

у ренесанса за 23 год 10. 4 млрд руб

за 1 кв 24 вск -чп -3.3 да я чет подзабыл и 3.8 написал ошибся

за 1 кв 24 рени -2.5 млрд руб

капитал вск на 15 % больше чем у ренисанса на конец 23 год..

поэтому его оценка в 60 — 70 млрд рыночно приемлимая ...

если чп посмотреть ренесанса за 2019 -2021 год у вск там чп тоже было больше…

вообще за 24 год ожидается 13-14 млрд чп смогут нет хз посмотрим )

у меня так выходит , ну есть вопросы к вск — брал из оценки газпромбанка — чп 14-16 млрд у них прогноз по ней

docs.google.com/spreadsheets/d/1HNQvOiAAVcS10vc9JfCHiCSwGMASLxeHtScqdCjJtSk/edit#gid=0

получается они долг отдадут осенью часть и в конце года )

но кеш на проценты под высокую ставку размещают и так выгоднее получается ...

к концу года без долга будут и с кешем 8-15 млрд руб..

зависят сколько потертят на допку в мвидео

да возможно 5 млрл руб пока )

и сколько дивов еще получат

дивы промежуточные от европлана и вск за 24 года

вообще оч интересно как все выйдет

после этого еще русснефть продали немного + стаб пакет пришел 1.5 млрд руб + дивы от европлан 2.6 млрд руб + вск еще заплатит 1.3 млрл вроде…

возможно в топ 5 бумаг на нашей фонде входит по потенциалу роста на год -два который можно очень хорошо просчитать ..

+ можно на горизонте пары лет увидеть айпио вск… там как раз она должна хорошую прибыль показывать и млрд за 80 — 100 на айпио может выйти ..

а капа эсэфай сейчас всего 70 млрд руб

очень хороший