Блог им. Dolgosrok

Флоутеры 08.05.2024

- 08 мая 2024, 23:42

- |

Как недавно писали, флоутеры

«продолжают оставаться фаворитами текущей конъюнктуры. И в течение ближайших месяцев, если риторика ЦБ кардинально не изменится, будут приносить высокую доходность при минимальных кредитных и процентных рисках.»

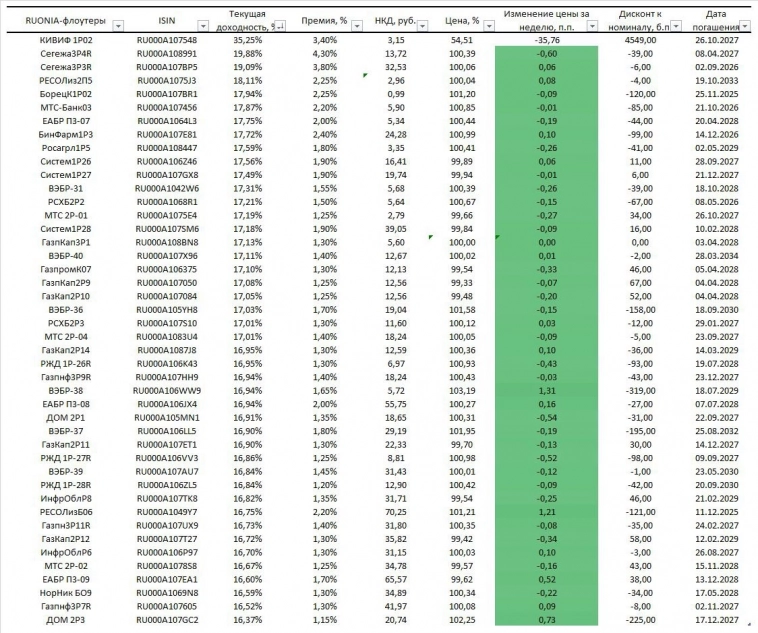

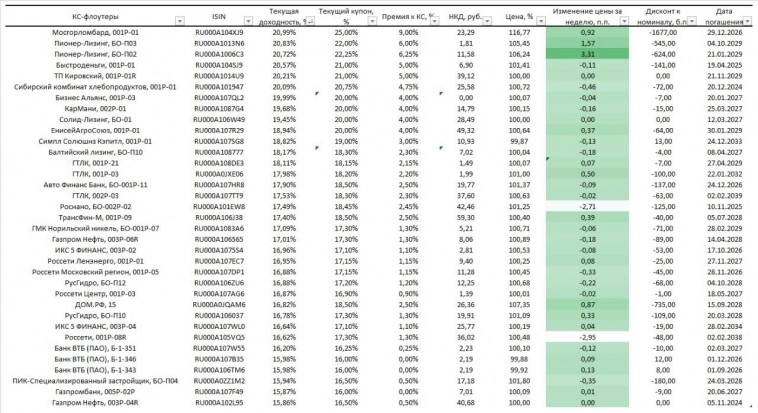

В таблицах представлены текущие доходности выпусков облигаций с плавающим купоном: ОФЗ-ПК (старые и новые), корпоративные RUONIA- и КС-флоутеры.

— Все значения расчетные.

— Текущая доходность приведена с учётом НКД.

— Доходность RUONIA-флоутеров рассчитана по средней RUONIA за последние 7 дней.

— Таблицы ранжированы по убыванию текущей доходности без учёта кредитного рейтинга.

— ОФЗ-ПК серий 29006-29010 имеют 6-месячный лаг в расчете купона.

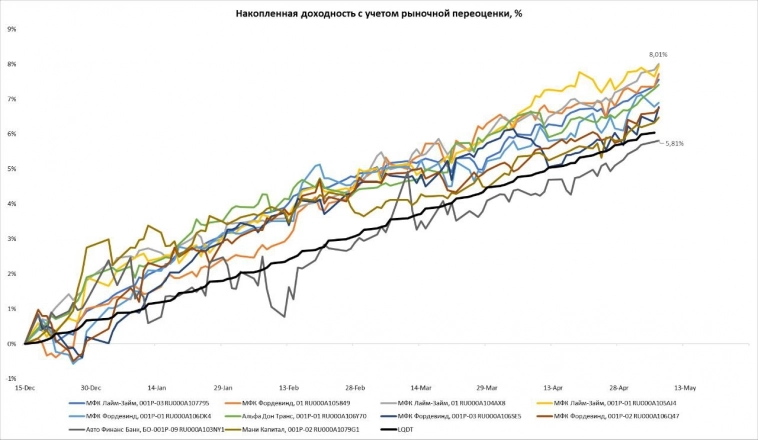

С другой стороны, интересно проанализировать доходность (накопленную) нашего основного класса активов — высокодоходных облигаций (ВДО). С момента прошлой оценки прошло около полутора месяцев, но ситуация кардинально не изменилась.

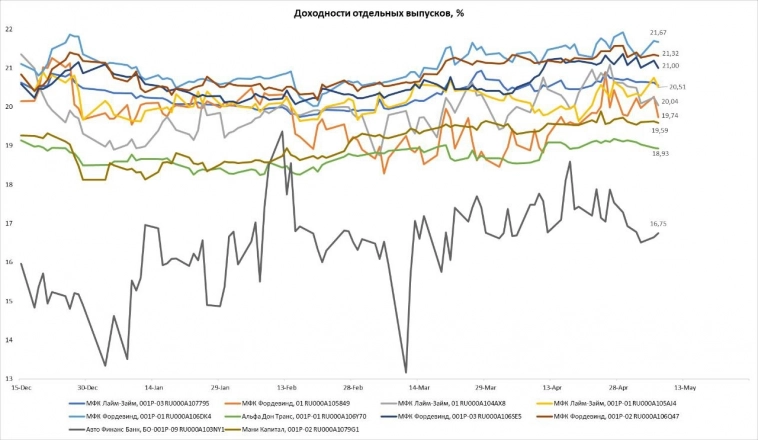

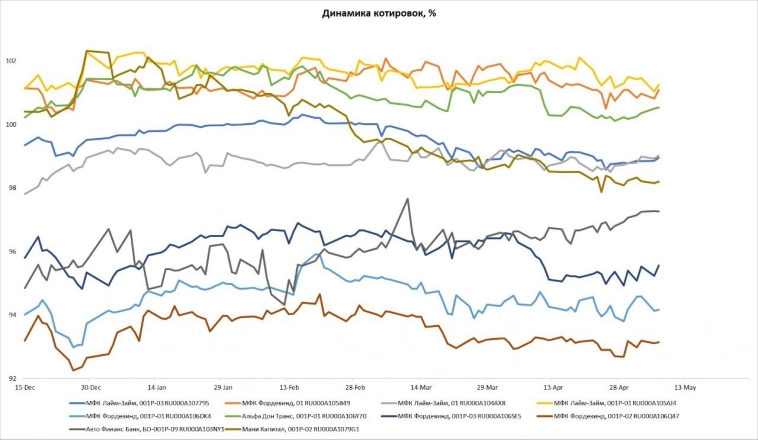

С момента последнего повышения ставки (15 декабря 2023 года) прошло уже более 3 месяцев почти 5 месяцев. С тех пор значительно ужесточились финансовые условия — в основном за счёт роста доходностей ОФЗ. Тем не менее рынок корпоративного долга более чем стабилен и пока в должной мере не учитывает увеличение рисков.

Сначала оценим динамику. После последнего повышения ставки в декабре выбранные выпуски немного подрастали в цене, что в общем соответствует тенденциям рынка на тот момент. В январе котировки вышли на плато и с середины февраля — тогда случился разворот в ОФЗ — медленно и постепенно сползают вниз. Но в целом цены по прошествии 5 месяцев остались на уровне декабря. Доходности, соответственно, менялись в обратном направлении.

Если посмотреть на график накопленной доходности, то ВДО на данный момент стабильно приносят деньги — в среднем 7-8% с 15 декабря, за исключением Авто Финанс Банка, который не относится к ВДО. Фонд ликвидности, например, за тот же период заработал около 6% — заметная разница, особенно в годовом выражении. Однако возникает вопрос — стоит ли игра свеч? Каждый на него отвечает по-своему, но можно сказать, что накопленная доходность корпоративных флоутеров за этот период составила порядка 7-7.5%, что с учётом кредитного качества — довольно сопоставимый результат.

Сравнение приводится в качестве описания последних событий, в данном случае после завершения цикла повышения ставки, и, определенно, не гарантирует будущие результаты. Например, осенью итоговый результат фонда ликвидности превзошел результат большинства облигаций, котировки которых снижались по причине ужесточения ДКП, разве что за исключением флоутеров.

t.me/DolgosrokInvest

8 мая 2024 г.

теги блога Dolgosrok

- кредитные рынки

- Diasoft

- DXY

- etf

- Fordewind

- FORTS

- IPO

- IPO 2024

- IR

- Research

- sunlight

- АВО

- акции

- АЛЬФА ДОН ТРАНС

- альфа-дон-транс

- Аналитика

- ВДО

- вечные фьючерсы

- ВИМ Ликвидность

- ВсеИнструменты

- ВсеИнструменты.ру

- ВТБ

- гарант-инвест

- госдолг

- Госдолг России

- Дайджест

- Делимобиль

- денежно-кредитная политика

- дефолт

- дефолт облигаций

- Диасофт

- Долгосрок

- Доллар

- доллар рубль

- золото

- ИИС

- индекс доллара

- Инфляция

- инфляция в России

- Итоги дня

- итоги месяца

- Итоги недели

- Ключевая ставка ЦБ РФ

- Книги

- конвертируемые облигации

- краудфандинг

- Лайм-Займ

- линкеры

- м.видео

- Макро

- макроэкономика

- макроэкономика России

- МВидео

- Минфин

- Мир

- Мой Самокат

- МСБ-Лизинг

- МФК Мани Капитал

- мысли вслух

- НДФЛ

- Нефть

- Новости

- обзор рынка

- облигации

- Образование

- Отчетность

- отчеты РСБУ

- ОФЗ

- офз с амортизацией долга

- ОФЗ с переменным купоном

- оффтоп

- Пересмотр

- Полюс

- Портфель

- Портфель инвестора

- прогноз по акциям

- Промежуточные итоги

- Результаты

- Рейтинг

- рецензия на книгу

- Россия

- Рубль

- Русская Контейнерная Компания

- Самолет

- Сделки

- срочный рынок

- трейдинг

- Унител

- фандинг

- флоатеры

- флоутеры

- Фордевинд

- форекс

- Характеристики

- ЦБ

- ЦБ РФ

- чтиво

- экономика России

- экономический дайджест

- Юань