Блог им. Mixashow

Конкурс портфелей - 3

- 21 апреля 2024, 00:24

- |

Итоги за 2 этапа:

Для продолжения в третьем этапе

фикс 1 лот сбера

если возможно, то свободные рубли пересчитать в $ :)

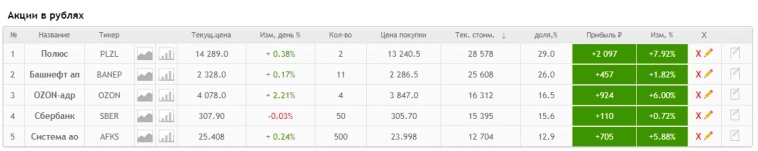

Портфель на третий этап

1) Полюс. Рост базового товара, будущая внутренняя переоценка запасов, рост маржинальности, рост дивов, девал — плюс для компании, санкции особо не влияют, долг обесценивается быстрее стоимости. Через еще 1000 вверх, когда котировки придут к цене «несправедливого» выкупа, все забудут, что он был с премией, ведь в реальности премии уже не будет, а акций на 30% меньше, следовательно внутренняя стоимость акций на 30% больше. Про отношение к минорам — любой компании на нас пофиг, даже самой контактной, поэтому минусовать тикер, только из-за выкупа с премией, который, на минутку, на эту же самую премию увеличил внутреннюю стоимость бумаги за вычетом дисконта за на рост долговой нагрузки (которая в свою очередь, наоборот увеличивает ROE по существующим на сейчас параметрам), имхо нерационально.

2) Сбер. Фин. узел, который абсорбируют растущую ликвидность. Деньги печатают, показатели Сбера растут. Ставка 16% не ведет к дефициту ликвидности, да и при скорости эмиссии в 20%, навряд ли приведет. Поэтому пока что сбер остается достаточно стабильной, растущей историей, с хорошей риск/доходностью. С другой стороны, несколько иксов навряд ли тут в течении года будет.

3) Озон. По выручке в потенциале у Озона на горизонте 5 лет, еще около 5-10 иксов (это 3 года компания может рисовать ~двукратный рост (~8х), т.е. 1,5-3 трлн (с учетом, за 5 лет рубли обесцениваются на 70-100%) По прибыли тема другая, но пока инвесторов будут пичкать кратным ростом GMV, будут тарить. По прибыли оценить сложней, в стандарте скорее всего будет иметь чистую маржу около 5%, что от 3 трлн выручки (тут везде выручкой называю GMV) 150 млрд. Если ванговать, то где-то через пару лет, когда будет такая прибыль, пусть 100 млрд, PE будет 20, это 2 трлн капа (не смотрите, что это капа полюса или гмк нн сейчас, через 5 лет, это будут уже совсем другие деньги), по цене акции это ~10к за акцию. Затем, поймут, что вышли на плато и котировки скорректируются до рыночного 8-12ПЕ ~5000к за акцию.

4)Башнефть. Растет нефть, башенфть самая выгодная по цене/риск/прибыли имхо

5)Система. У компании скрытая внутренняя стоимость. В 2022 году скупили по дешевке много бизнесов, кредитовались для этого под 7%. Кредит обесценивается будь здоров, да и эквити уже никто с огромным дисконтом не раздает.

теги блога Михаил Titov

- aflt

- AGRO

- AKRN

- AQUA

- bspb

- fxau

- FXCN ETF

- fxgd

- FXRU

- FXTB

- fxuk

- FXUS

- gazp

- GLD

- gold

- LKOH

- OZON

- python

- quik

- S&P500

- SIBN

- UPRO

- Акрон

- акции

- Алроса

- анализ

- аренда недвижимости

- аэрофлот

- Банк Санкт-Петербург

- банки

- бизнес

- Брокер

- брокеры

- БСП

- вирус

- вопрос

- высокая волатильность

- Газпром

- Газпромнефть

- год

- Депозиты

- доллар

- доллар рубль

- жизнь

- заработная плата

- золото

- иис

- инвестиции

- Инвестиции в недвижимость

- инфляция

- инфляция в России

- ипотека

- история

- итоги

- итоги месяца

- Ключевая ставка ЦБ РФ

- комиссии

- КОНКУРС

- коронавирус

- кризис

- кризис 2008

- КуйбышевАзот

- ЛСР

- ЛСР Группа

- Лукойл

- макро

- мобильный пост

- недвижимость

- нефть

- Новости

- обзор рынка

- Облигации

- озон

- опек+

- ошибки смартлаба

- Пенсия

- полюс

- полюс золото

- портфель

- Портфель инвестора

- психология

- результаты

- результаты инвестиций

- риск

- Роснефть

- Российский рынок

- РТС

- рубль

- Русагро

- сбербанк

- ставка ЦБ

- статистика

- татнефть

- трейдинг

- форекс

- ФРС

- фьючерс ртс

- ЦБ России

- ЦБ РФ

- экономика России

Михаил, респект!