SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

high yield bond bubble

Бросовый рынок в разрезе $HYG

- 28 декабря 2015, 19:54

- |

Уже многие писали за бросовый долговой рынок и за банкротство фондов, но позволю несколько внести и свой вклад. Взял для анализа общеизвестный iShares iBoxx $ High Yid Corp Bond (ETF) ($HYG).

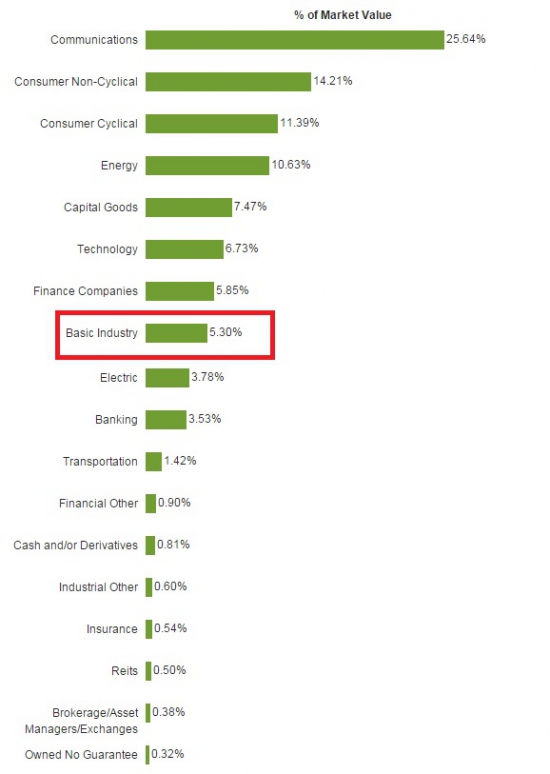

На сегодняшний день рыночная стоимость облигаций, который входят в индекс, распределилась следующим образом:

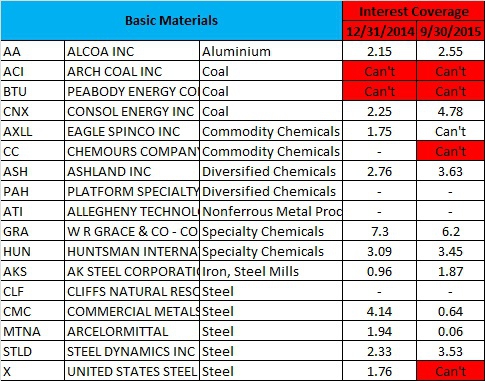

Решил начать с сектора базовых материалов, так как это второй по своей значимости сектор, который в значительной степени повлиял на динамику индекса бросовых облигаций. И так, в данный ETF входят такие публичные компании, который можно найти в своих торговых платформах:

( Читать дальше )

Американский High Yield - бомба замедленного действия

- 11 декабря 2015, 22:33

- |

Инвестор-активист Карл Айкан повторил сегодня свои опасения в связи с низкой ликвидностью рынка высокодоходных облигаций. «Это бочонок с динамитом, который рано или поздно взорвется». Айкан не первый раз критически высказывается о ликвидности и надежности фондов и рынка HY в целом.

С начала 2015 года потери ETF iShares Hygh Yield Corporate Bond Fund (активы >15 млрд долл) превысили 11%. Значительная часть потерь связана с рынком энергетических облигаций.

Вчера компания Third Avenue ограничила выход инвесторов из своего фонда высокодоходных облигаций Third Avenue Focused Credit Fund (TFCVX). Размер фонда примерно 1 млрд долл, потери с начала года более 20%.

О закрытии нескольких кредитных фондов в последние пару месяцев объявили крупнейшие глобальные управляющие компании.

(( В 2008 году первая волна испуга на финансовых рынках была вызвана банкротством нескольких облигационных и кредитных фондов европейских и американских банков. ))

С начала 2015 года потери ETF iShares Hygh Yield Corporate Bond Fund (активы >15 млрд долл) превысили 11%. Значительная часть потерь связана с рынком энергетических облигаций.

Вчера компания Third Avenue ограничила выход инвесторов из своего фонда высокодоходных облигаций Third Avenue Focused Credit Fund (TFCVX). Размер фонда примерно 1 млрд долл, потери с начала года более 20%.

О закрытии нескольких кредитных фондов в последние пару месяцев объявили крупнейшие глобальные управляющие компании.

(( В 2008 году первая волна испуга на финансовых рынках была вызвана банкротством нескольких облигационных и кредитных фондов европейских и американских банков. ))

Самообман или твердолобость против логики

- 03 октября 2013, 14:45

- |

Работа над ошибками и промохами всегда болезненна и чаще кажется, что нудная, но без нее никуда. Решил отложить все мысли, немного оглядеться и без предвзятости посмотреть на свою позицию на бросовом рынке. Как не прискорбно осознавать, но именно она держится не на фактах, а на ожиданиях. Возможно, что даже ожидания чуда нежели здравого смысла.

С 2009 года ЦБ сделали все возможное, чтоб финансовая система не рухнула, но пришло время здраво оценить все будущие перспективы. Мои образные ожидания “чуда” – рост прибылей корпоративного сектора. И здесь самая большая ставка на то, что отскок в китайской экономики прямо откликнется и на росте прибылей американских компаний. Стоит подвсти итог сентябрю 2013 года и запомнить этот месяц. Мы побили 18 летний рекорд по выпуску доловых буаг инвест уровня с невероятной цифрой в 145.7 млрд. долларов.

( Читать дальше )

С 2009 года ЦБ сделали все возможное, чтоб финансовая система не рухнула, но пришло время здраво оценить все будущие перспективы. Мои образные ожидания “чуда” – рост прибылей корпоративного сектора. И здесь самая большая ставка на то, что отскок в китайской экономики прямо откликнется и на росте прибылей американских компаний. Стоит подвсти итог сентябрю 2013 года и запомнить этот месяц. Мы побили 18 летний рекорд по выпуску доловых буаг инвест уровня с невероятной цифрой в 145.7 млрд. долларов.

( Читать дальше )

О "новостном" пузыре

- 16 мая 2013, 14:17

- |

Мы часто говорим о пузырях, но иногда мало пытаемся разобраться в деталях. В последнее время то и дело всплывают обсуждения высокодоходного рынка облигаций, при чём частота этих обсуждений и привела меня к этому посту.

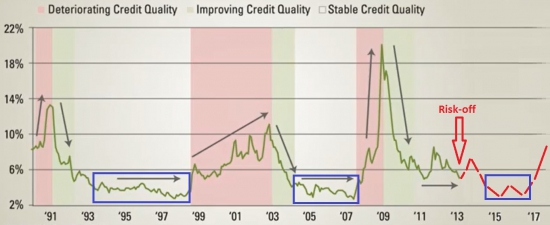

Нужно немного порассуждать и проверить цифры, что несложно сделать. Если предположить, что цены высокодоходных облигаций (HYB) находятся в перекупленном состоянии, то как правило, нужно сравнивать HYB доходности с трижерис. Ниже представлен график BofA Merrill Lynch US High Yield Master II OAS (Option-Adjusted Spread) с разметкой по период, когда и как вел себя спрэд во времени. На данном этапе спрэд составляет 435 б.п., что на 170 б.п. выше минимумов предыдущих периодов перекупленности.

Всё же считаю, что будет ещё отскок в доходностях, который и отразится в той выпуклости, которую обозначил, как Risk-off. Связываю данное событие с коррекцией на фондовом рынке, а так как HYB имеет высокую корреляцию с ним в отличии от рынка облигаций инвестиционного уровня, то имеет место быть данному событию. На вскидку, скорее всего, что уйдут по BofA Merrill Lynch US High Yield Master II к 7%, которые были “историческим полом” для них последние 20 лет.

( Читать дальше )

Нужно немного порассуждать и проверить цифры, что несложно сделать. Если предположить, что цены высокодоходных облигаций (HYB) находятся в перекупленном состоянии, то как правило, нужно сравнивать HYB доходности с трижерис. Ниже представлен график BofA Merrill Lynch US High Yield Master II OAS (Option-Adjusted Spread) с разметкой по период, когда и как вел себя спрэд во времени. На данном этапе спрэд составляет 435 б.п., что на 170 б.п. выше минимумов предыдущих периодов перекупленности.

Всё же считаю, что будет ещё отскок в доходностях, который и отразится в той выпуклости, которую обозначил, как Risk-off. Связываю данное событие с коррекцией на фондовом рынке, а так как HYB имеет высокую корреляцию с ним в отличии от рынка облигаций инвестиционного уровня, то имеет место быть данному событию. На вскидку, скорее всего, что уйдут по BofA Merrill Lynch US High Yield Master II к 7%, которые были “историческим полом” для них последние 20 лет.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал