экономические циклы

Российские экономические циклы

- 30 апреля 2015, 11:05

- |

Решил выложить здесь в общий доступ графики с моими комментариями, иллюстрирующие экономические циклы в России, которые я демонстрировал в передаче на youtrade.tv от 30 марта 2015 года (http://m.youtube.com/watch?t=14&v=IOKD0nkMB7I).

Не знаю, насколько эта «теоретическая» тема уместна здесь, и не побьют ли меня модераторы за оффтоп.

Пока выкладываю вступительную часть. Если модераторы не будут против, а тема вызовет интерес, то постепенно выложу и остальные графики с их описанием.

Часть первая. Введение, краткая теория.

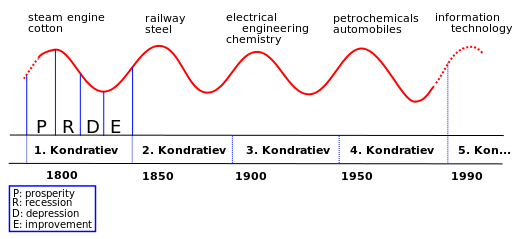

С точки зрения австрийской экономической теории, которой я буду руководствоваться при анализе экономических циклов в России, эти циклы: бум-спад-кризис-рецессия(депрессия), — обусловлены государственным вмешательством в экономику, а вовсе не «неэффективностями рыночной экономики», как нас учили во времена исторического материализма, и как это принято считать в современном экономическом мейнстриме от неокейнсианства до неоклассики.

Важнейшим институтом такого вмешательства в экономику в современных условиях, и как следствие, главной причиной экономических циклов является банковская система с центральным банком и частичным резервированием.

ЦБ РФ публикует самую разнообразную статистику на своём сайте. Хотя она довольно запутанная, неполная, и публикуется со значительными задержками, всё же в первом приближении при надлежащей обработке вполне пригодна для иллюстрации экономических процессов, происходящих в России.

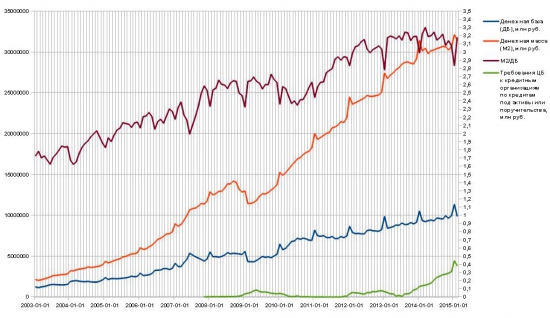

Для введения в терминологию начнём с построенных мной по данным с 2003 г. по настоящее время графиков изменения основных денежных агрегатов (денежной базы и денежной массы М2), а также некоторых вспомогательных показателей.

Денежная база (синяя линия на рисунке) представляет собой наличные деньги, а также обязательные резервы кредитных организаций на счетах центробанка. Как видим, этот показатель имеет явно выраженную тенденцию к росту, с непродолжительными откатами и относительно стабильными участками. Ко времени написания этой заметки денежная база в России, согласно данным ЦБ РФ, составляла величину около 10 трлн. рублей.

Денежная база — это далеко не все деньги, циркулирующие в экономике. Имеются различные другие заменители товарных денег (существовавших до отказа от золотого стандарта), и некоторые из них трудно, на самом деле, считать даже фидуциарными (фиатными) деньгами, т.е., деньгами, ценность которых полностью основана на доверии к выпускающим их государству, из-за отсутствия свойства мгновенной ликвидности. Так, например, банковский срочный депозит не обладает мгновенной ликвидностью, не может служить средством обмена, и потому, в строгом смысле, не может считаться деньгами.

Однако, вследствие того, что обычно договор срочного депозита легко и быстро может быть расторгнут кредитором в одностороннем порядке, а денежные суммы по нему — превращёны в наличность, в т.н. «денежную массу» (М2 — красная линия на рисунке) включаются также и срочные депозиты, и само собой, средства в безналичной форме на текущих и расчётных счетах, обладающие мгновенной ликвидностью по определению.

Важнейшей компонентой денежной массы М2 являются т.н. «кредитные деньги», которые коммерческий банк выдаёт заёмщикам под некоторый процент. В системе с полным (100%) резервированием эти деньги банк должен брать из собранных им пассивов (срочных депозитов), которые он получил от своих кредиторов под меньший процент, и, таким образом, выполнять просто роль посредника между займодателями и заёмщиками.

В современных банковских системах с частичным резервированием это не так, поскольку коммерческие банки обязаны поддерживать на своих счетах в центральном банке лишь небольшую часть собранных ими средств (в РФ эта т.н. «норма резервирования» на момент написания заметки составляет всего 4.25%). Предполагается, что все вкладчики банка не ринутся одновременно расторгать свои договоры срочных депозитов и снимать свои средства с текущих или расчётных счетов, и что такие потребности части вкладчиков не превышают нормы резервирования, установленной центральным банком.

Такое положение дел приводит к возможности «вторичной эмиссии» денег коммерческими банками в виде кредитов, общий размер которых может значительно превышать (и реально всегда превышает) общий размер денежной базы.

Теоретически, при норме резервирования 4.25% банки могут выпустить на каждый рубль денежной базы ещё более 20 рублей.

На беседе youtrade.tv для объяснения этого феномена я прибег к аналогии с т.н. «кредитным плечом», которое даёт брокерская компания трейдерам срочного рынка.

Получая такое «плечо», трейдер может торговать средствами, значительно превосходящими размер его депозита. Трейдер прекрасно понимает связанные с такой торговлей риски. Увы, многим почему-то гораздо сложнее понять, что банковская система с потенциальным «плечом» 20:1 несёт ещё большие риски, чем, скажем, торговля на валютной секции ММВБ, где максимальный размер плеча сейчас, на момент написания этих строк, «всего лишь» 5:1.

Именно в этом «плече» (которое в банковской системе называют «банковским мультипликатором») и содержится потенциальная опасность, реализующаяся в повторяющихся экономических кризисах.

Банковский мультипликатор для всей денежной системы может быть вычислен как отношение величины денежной массы к величине денежной базы. Как видим из приведённого рисунка (коричневая линия), мультипликатор также имел общую тенденцию к росту на периоде с 2003 г по н.в. Сейчас он составляет величину около трёх, и вырос за 12 лет примерно вдвое. Видно, что банки в России, в целом, пока не склонны брать риски больше биржевых, но всё-таки их риски со временем растут. Ещё есть куда расти: потенциал больше 20, а пример (плохой, разумеется) многих стран Европы показывает, что мультипликатор реально может быть намного больше (6-7 — достаточно типичные значения для европейских стран).

- комментировать

- ★4

- Комментарии ( 5 )

Где мы сейчас

- 27 декабря 2014, 16:16

- |

( Читать дальше )

Эксперты говорят: «доллар перкуплен», «доллар слишком дорогой» - так ли это?

- 10 декабря 2014, 17:41

- |

Возьмем индекс доллара, просто график, не будем привязывать реальную экономику. Если смотреть период за 10 лет, то, действительно, мы у верхней границы диапазона, но если посмотреть исторический график годов так с восьмидесятых, выделив циклы..

Индекс доллара (DXY):

А вот ответ на вопрос «где был индекс РТС в период с 2002 по 2008 год при цикле снижения доллара:

Индекс РТС:

( Читать дальше )

Всего несколько графиков. К размышлению. Экономические циклы.

- 05 декабря 2014, 17:05

- |

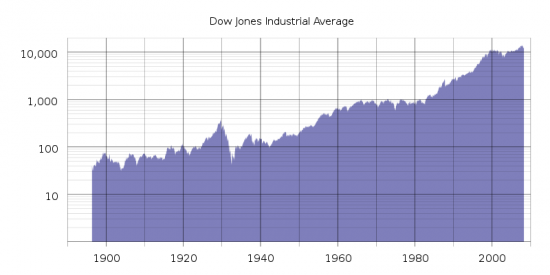

Помню, как в середине 2009 года участники рынка ожидали от ФРС повышения ставки в 2010, все думали такая низкая ставка лишь на некоторое время. В итоге это «некоторое время» растянулось уже на 6 лет, баланс ФРС невероятно раздулся, а многие снова стали говорить о возможности повышения ставки. Отбросив прогнозы и лирику, предлагаю просто взглянуть на 2 графика.

Основная процентная ставка в США(1977 — 2014):

( Читать дальше )

Финансовые рынки и их экономические циклы

- 23 июля 2012, 13:46

- |

Подробнее

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал