SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

опционы волатильность

Потенциальная прибыль и убыток по открытым позициям на Америке

- 26 апреля 2017, 22:30

- |

Доброго времени суток.

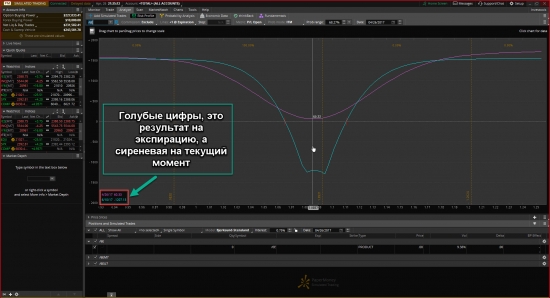

По прошлому посту, хочу показать прибыль/убыток каждого инструмента, на момент экспирации ближнего опциона.

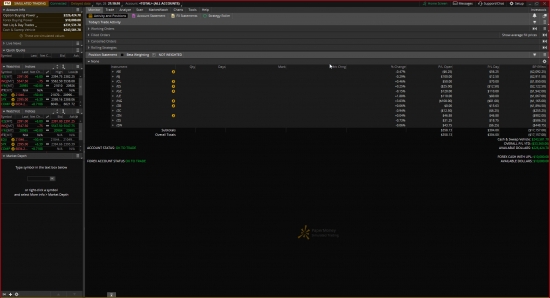

Общая картина на сегодняшний день:

1. Евро

( Читать дальше )

- комментировать

- Комментарии ( 4 )

Открытые позиции по календарному спреду на Америке

- 25 апреля 2017, 18:30

- |

Доброго времени суток.

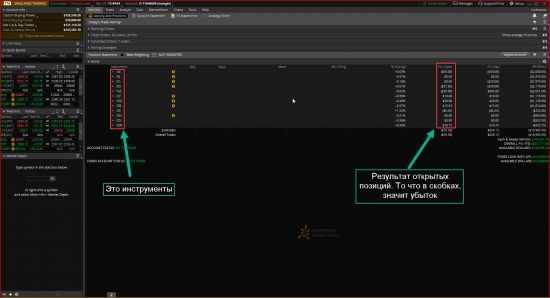

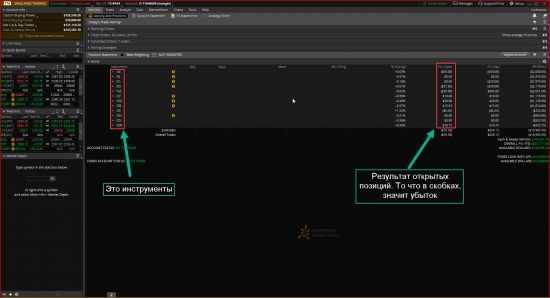

Открыл позиции на Америке. Создал обратный календарный спред. Открывал вчера и часть сегодня.

Позиции открыты на демо, НО привязал туда котировки с реала, так что можно будет сравнить при закрытии насколько это все достоверно.

Привязал почти все инструменты, кроме софтов, на демо у меня их нет, а на реале я их не торгую.

Ниже буду выкладывать какой инструмент, скриншоты графика и цены на момент входа.

Это общая картина:

( Читать дальше )

Открыл позиции на Америке. Создал обратный календарный спред. Открывал вчера и часть сегодня.

Позиции открыты на демо, НО привязал туда котировки с реала, так что можно будет сравнить при закрытии насколько это все достоверно.

Привязал почти все инструменты, кроме софтов, на демо у меня их нет, а на реале я их не торгую.

Ниже буду выкладывать какой инструмент, скриншоты графика и цены на момент входа.

Это общая картина:

1. Евро

( Читать дальше )

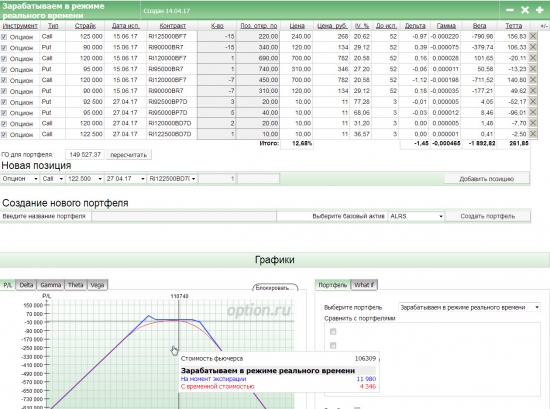

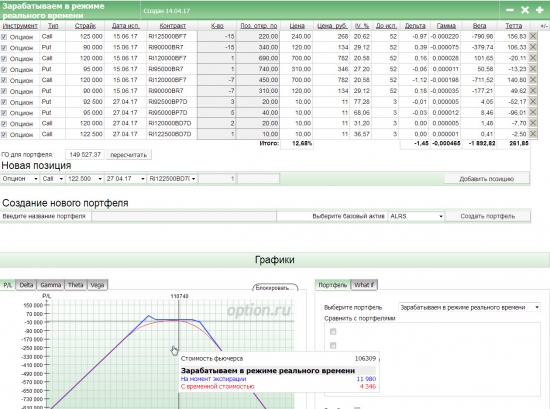

Зарабатываем в режиме реального времени

- 24 апреля 2017, 21:58

- |

Доброго времени суток.

Прошлая открытая позиция принесла примерно + 3 500 рублей.

Открыл новую.

( Читать дальше )

Прошлая открытая позиция принесла примерно + 3 500 рублей.

Открыл новую.

( Читать дальше )

Результаты за год. Инвестиции vs спекуляции. Фундаментал vs маленькие хитрости

- 11 марта 2015, 15:06

- |

Год получился не очень удачным по сравнению с предыдущим. Напомню, что за 13 год доходность составила 93%. Конечно, я понимал, что это такая приятная флуктуация, но в глубине души надеялся, что такие результаты будут всегда :) Тем более, что тут на смартлабе народ регуляно сообщает о такой месячной доходности:) Итак в 14 году :

январь +2.5%

февраль +7.5%

март +4.9%

апрель +6.8%

май +9.2%

июнь +5.5%

июль — 15.8%

август +4.1%

сентябрь +2.0%

октябрь +5.1%

ноябрь -4.0%

декабрь -0.3%

всего прибыль за год составила 28.1%

Обращает на себя внимание большая потеря в июле — там сработали все системные риски моих спредов — большой скачок в распределении ценообразования опционов не в мою пользу + самый маленький месячный интервал за 14 год (ранее меня неоднократно вывозило из подобных минусов сильное движение). В ноябре и декабре были большие потери на нефтяных спредах (по абсолютной величине равные июльским потерям), которые в большей своей части были компенсированы прибылью от других операций.

( Читать дальше )

январь +2.5%

февраль +7.5%

март +4.9%

апрель +6.8%

май +9.2%

июнь +5.5%

июль — 15.8%

август +4.1%

сентябрь +2.0%

октябрь +5.1%

ноябрь -4.0%

декабрь -0.3%

всего прибыль за год составила 28.1%

Обращает на себя внимание большая потеря в июле — там сработали все системные риски моих спредов — большой скачок в распределении ценообразования опционов не в мою пользу + самый маленький месячный интервал за 14 год (ранее меня неоднократно вывозило из подобных минусов сильное движение). В ноябре и декабре были большие потери на нефтяных спредах (по абсолютной величине равные июльским потерям), которые в большей своей части были компенсированы прибылью от других операций.

( Читать дальше )

Пробит исторический минимум индекса волатильности RTSVX

- 20 декабря 2013, 15:53

- |

Российский индекс волатильности RTSVX пробил предыдущий исторический минимум волатильности 16.41, который был установлен 05.04.2013г. Сегодняшний минимум 16.37 и он продолжает снижаться. Январские опционы центральных страйков отдают почти даром. И падение продолжается, разворот не предвидится. Интересно, увидим ли мы индекс волатильности выше 17% до конца года?

Вопрос:можно ли заработать на методе, которая довольно чётко рассчитывает high/low торгового дня?

- 25 ноября 2012, 01:18

- |

Если кому интересно, то метод описан на странице 195, скачать книгу скачать или gann.su/book_eng_3.html — ссылка на самую нижнюю книгу.

Наверное, это через опционы надо как-то делать?

Наверное, это через опционы надо как-то делать?

Переоцененная или Недооцененная волатильность

- 24 августа 2012, 23:30

- |

Есть вопросы, которые относятся к разряду «Само собой разумеется» и вот один из них.

На недавнем выступлении Алексея Каленковича обсуждалась тема «Историческая волатильность», Алексей рассказывал о том, как грамотно просчитать историческую волатильность, но возможно многие знают, как ее использовать в торговле, а многие не знают. И вот тебе вопрос! Для кого то это само собой разумеется, а для кого то это самый первый и главный вопрос.

Допустим: я рассчитал по своему методу и оценил текущую волатильность 30, а биржа торгует волатильностью 20, я понимаю, что опционы недооценены, и я их покупаю. Что происходит потом??? Конечно, можно предположить, что я их перепродам по 30 волатильности и на разнице заработаю прибыль, но кто же их купит??? Ведь я так понимаю, что и цена на них тоже увеличится, и кому надо покупать у меня по большей цене (якобы правильной) если можно купить сейчас по 20й волатильности.

( Читать дальше )

На недавнем выступлении Алексея Каленковича обсуждалась тема «Историческая волатильность», Алексей рассказывал о том, как грамотно просчитать историческую волатильность, но возможно многие знают, как ее использовать в торговле, а многие не знают. И вот тебе вопрос! Для кого то это само собой разумеется, а для кого то это самый первый и главный вопрос.

Допустим: я рассчитал по своему методу и оценил текущую волатильность 30, а биржа торгует волатильностью 20, я понимаю, что опционы недооценены, и я их покупаю. Что происходит потом??? Конечно, можно предположить, что я их перепродам по 30 волатильности и на разнице заработаю прибыль, но кто же их купит??? Ведь я так понимаю, что и цена на них тоже увеличится, и кому надо покупать у меня по большей цене (якобы правильной) если можно купить сейчас по 20й волатильности.

( Читать дальше )

Формула для рассчета волатильности.

- 20 августа 2012, 22:32

- |

Эту формулу я сделал для AmiBroker, рассчитывает она волатильность исходя их дельтанейтрального рехеджирования по клоузу дня. Есть еще формула рассчета исходя из режеджирования через определенный интервал движения базового актива, но там надо подбирать оптимальный интервал для каждого актива, а эта формула универсальна.

DayCdelta = Ref(C,-1) — Ref(C,-2);

MAd = Sum(DayCdelta*DayCdelta, 10)/14;

VolD = MA(sqrt(MAd)/(O*0.000538),3);

Plot(VolD, «VolDay»,colorRed, ParamStyle(«Style»));

Цифры 10/14 — отражают то что в неделе 5 торговых сессий, можно делать и усреднения с другими параметрами 5/7, 20/28

В AmiBroker ставьте интервал дневки, на других таймфреймах будет неправильная волатильность.

DayCdelta = Ref(C,-1) — Ref(C,-2);

MAd = Sum(DayCdelta*DayCdelta, 10)/14;

VolD = MA(sqrt(MAd)/(O*0.000538),3);

Plot(VolD, «VolDay»,colorRed, ParamStyle(«Style»));

Цифры 10/14 — отражают то что в неделе 5 торговых сессий, можно делать и усреднения с другими параметрами 5/7, 20/28

В AmiBroker ставьте интервал дневки, на других таймфреймах будет неправильная волатильность.

Что значит ПРОДАВАТЬ ВОЛАТИЛЬНОСТЬ

- 15 августа 2012, 02:22

- |

Скажите пожалусто — Что значит продавать волатильность? Это то же самое что продавать опцион или это что то другое?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал