SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

дивполитика

Отчет Норникеля выглядит сильным, но без учёта резервов под выплату штрафов - КИТ Финанс Брокер

- 13 августа 2020, 12:44

- |

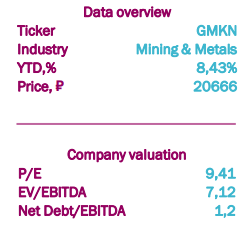

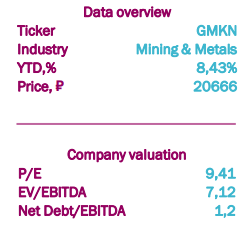

Норильский никель — российская горнометаллургическая компания, один из крупнейших производителей в мире никеля, палладия и платины. Основные поставки идут на экспорт в Европу, Азию и Америку.

Норильский никель отчитался о финансовых результатах за I пол. 2020 г. по МСФО.

Выручка компании выросла на 7% по сравненною с аналогичным периодом прошлого года – до $6,7 млрд за счёт девальвации рубля и роста цен на производимые ей металлы. Но чистая прибыль упала в 66,6 раз – до $45 млн из-за создания резервов в размере $2,1 млрд, связанных аварией с компенсацией ущерба окружающей среде.

( Читать дальше )

Норильский никель отчитался о финансовых результатах за I пол. 2020 г. по МСФО.

Выручка компании выросла на 7% по сравненною с аналогичным периодом прошлого года – до $6,7 млрд за счёт девальвации рубля и роста цен на производимые ей металлы. Но чистая прибыль упала в 66,6 раз – до $45 млн из-за создания резервов в размере $2,1 млрд, связанных аварией с компенсацией ущерба окружающей среде.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Главный риск для восстановления акций Лукойла - коррекция на рынках США - Финам

- 12 августа 2020, 21:53

- |

ПАО «ЛУКОЙЛ» — самая крупная частная компания российского нефтегазового сектора и одна из крупнейших вертикально интегрированных нефтегазовых компаний с полным производственным циклом, включающим добычу нефти и газа и сбыт нефтепродуктов.

Предприятия группы «ЛУКОЙЛ» работают более чем в 30 странах, и на долю компании приходится свыше 2% мировой добычи нефти и около 1% доказанных запасов углеводородов. Основная деятельность компании осуществляется в России, где доля «ЛУКОЙЛа» составляет около 15%. Компания обладает хорошей производственной и сбытовой базой, владея и управляя четырьмя нефтеперерабатывающими заводами, расположенными в европейской части России, и тремя заводами за рубежом — в Болгарии, Румынии и Италии. В свою очередь, группе принадлежат сети АЗС в 18 странах мира. Под брендом «ЛУКОЙЛ» действует сеть из 4855 АЗС, половина из которых находится на территории России.

Низкое значение чистого долга выгодно отличают ПАО «ЛУКОЙЛ» от конкурентов. По всем основным мультипликаторам капитализация компании также выглядит недооцененной рынком относительно сопоставимых компаний сектора, даже с учетом того, что капитализация компании потеряла на снижении рынков меньше прочих. Кроме того, от своих конкурентов «ЛУКОЙЛ» выгодно отличается дивидендной политикой. В декабре 2019 года компания изменила дивидендную политику, что привело к существенному росту дивидендов.

( Читать дальше )

Предприятия группы «ЛУКОЙЛ» работают более чем в 30 странах, и на долю компании приходится свыше 2% мировой добычи нефти и около 1% доказанных запасов углеводородов. Основная деятельность компании осуществляется в России, где доля «ЛУКОЙЛа» составляет около 15%. Компания обладает хорошей производственной и сбытовой базой, владея и управляя четырьмя нефтеперерабатывающими заводами, расположенными в европейской части России, и тремя заводами за рубежом — в Болгарии, Румынии и Италии. В свою очередь, группе принадлежат сети АЗС в 18 странах мира. Под брендом «ЛУКОЙЛ» действует сеть из 4855 АЗС, половина из которых находится на территории России.

Низкое значение чистого долга выгодно отличают ПАО «ЛУКОЙЛ» от конкурентов. По всем основным мультипликаторам капитализация компании также выглядит недооцененной рынком относительно сопоставимых компаний сектора, даже с учетом того, что капитализация компании потеряла на снижении рынков меньше прочих. Кроме того, от своих конкурентов «ЛУКОЙЛ» выгодно отличается дивидендной политикой. В декабре 2019 года компания изменила дивидендную политику, что привело к существенному росту дивидендов.

( Читать дальше )

Роснефть отчитается 14 августа и проведет телеконференцию - Атон

- 11 августа 2020, 12:17

- |

Роснефть должна опубликовать финансовые результаты за 2К20 по МСФО в пятницу 14 августа.

Мы ожидаем, что выручка компании снизится до 1 054 млрд руб. (-40% кв/кв, -51% г/г), отражая сильнейшее падение цен на нефть (цена Urals рухнула на 37% кв/кв), сокращение добычи по условиям соглашения ОПЕК+, а также снижение объемов торговых операций в результате введения санкций США в отношении торговых «дочек» Роснефти. Мы прогнозируем падение EBITDA на 43% кв/кв и на 66% г/г до 175 млрд руб., а также снижение рентабельности EBITDA до 17% (против 18% в 1К20 и 24% во 2К19). По нашим оценкам, компания получит в этом квартале положительную чистую прибыль (на уровне 25 млрд руб.) за счет прибыли от курсовых разниц, однако этого будет недостаточно для покрытия убытка в 156 млрд руб., полученного в 1К20; таким образом, предполагая, что Роснефть будет придерживаться текущей дивидендной политики, предусматривающей дивиденды в размере 50% от чистой прибыли по МСФО, мы не ожидаем дивидендов за 1П20.Атон

Телеконференция состоится в пятницу 14 августа 2020, в 16:00 МСК / 14:00 по Лондону; подключение по тел. +7 495 283 97 05 (из России), 0800 640 64 41 (из Великобритании); код конференции: 465 956 (на английском языке), 160 253 (на русском языке).

Скорректированная чистая прибыль ОГК-2 может снизиться на 36% - Газпромбанк

- 07 августа 2020, 15:59

- |

ОГК-2 планирует опубликовать финансовые результаты за 1П20 и 2К20 9 августа и провести звонок с инвесторами 10 августа. Мы ожидаем следующую динамику финансовых результатов в 2К20.

Выручка за 2К20 может уменьшиться на ~18% г/г в значительной степени из-за снижения среднего уровня цен на электроэнергию на рынке на сутки вперед (РСВ) в 1-й (-16% г/г) и 2-й (-13% г/г) ценовых зонах при сокращении выработки электроэнергии электростанциями ОГК-2 (-32% г/г) и увеличении отпуска тепла (+20% г/г).

EBITDA за 2К20 может снизиться на ~19% г/г вследствие падения выручки.

Степанов Денис

«Газпромбанк»

Ключевые вопросы на звонке:

— Финансовые ориентиры на 2020 г., включая выручку, EBITDA, капвложения.

— Подходы к расчету дивидендов за 2020 г., в том числе взгляд на возможное исключение неденежных статей из расчета базы чистой прибыли за 2020 г. (подобно принципам, заложенным в текущую дивидендную политику Газпрома).

( Читать дальше )

Выручка за 2К20 может уменьшиться на ~18% г/г в значительной степени из-за снижения среднего уровня цен на электроэнергию на рынке на сутки вперед (РСВ) в 1-й (-16% г/г) и 2-й (-13% г/г) ценовых зонах при сокращении выработки электроэнергии электростанциями ОГК-2 (-32% г/г) и увеличении отпуска тепла (+20% г/г).

EBITDA за 2К20 может снизиться на ~19% г/г вследствие падения выручки.

Скорректированная чистая прибыль может снизиться на 36% до 2,3 млрд руб. на фоне снижения EBITDA.Гончаров Игорь

Степанов Денис

«Газпромбанк»

Ключевые вопросы на звонке:

— Финансовые ориентиры на 2020 г., включая выручку, EBITDA, капвложения.

— Подходы к расчету дивидендов за 2020 г., в том числе взгляд на возможное исключение неденежных статей из расчета базы чистой прибыли за 2020 г. (подобно принципам, заложенным в текущую дивидендную политику Газпрома).

( Читать дальше )

Выручка Мосэнерго за 2 квартал может опуститься на 10% - Газпромбанк

- 06 августа 2020, 16:25

- |

«Мосэнерго» планирует опубликовать финансовые результаты за 1П20 и 2К20 и провести звонок с инвесторами 7 августа.

Мы ожидаем следующую динамику финансовых результатов в 2К20:

«Газпромбанк»

— EBITDA в 2К20 может остаться стабильной ~0% г/г на фоне снижения выручки вкупе c сокращением денежных затрат.

— Скорректированная чистая прибыль может снизиться на 37% г/г до 0,9 млрд руб. из-за увеличения финансовых расходов.

Ключевые вопросы на звонке

— Финансовые ориентиры на 2020 г. включая выручку, EBITDA, капвложения.

— Подходы к расчету дивидендов за 2020 г., в том числе взгляд на возможное исключение неденежных статей из расчета базы чистой прибыли за 2020 г. (подобно принципам, заложенным в текущую дивидендную политику Газпрома).

( Читать дальше )

Мы ожидаем следующую динамику финансовых результатов в 2К20:

— Выручка за 2К20 может опуститься на ~10% г/г в значительной степени вследствие снижения среднего уровня цен на электроэнергию на рынке на сутки вперед (РСВ) в первой ценовой зоне (-16% г/г) и снижения уровня выработки электроэнергии электростанциями Мосэнерго (-19% г/г), что может быть частично сглажено увеличением отпуска тепла (+15% г/г).Гончаров Игорь

«Газпромбанк»

— EBITDA в 2К20 может остаться стабильной ~0% г/г на фоне снижения выручки вкупе c сокращением денежных затрат.

— Скорректированная чистая прибыль может снизиться на 37% г/г до 0,9 млрд руб. из-за увеличения финансовых расходов.

Ключевые вопросы на звонке

— Финансовые ориентиры на 2020 г. включая выручку, EBITDA, капвложения.

— Подходы к расчету дивидендов за 2020 г., в том числе взгляд на возможное исключение неденежных статей из расчета базы чистой прибыли за 2020 г. (подобно принципам, заложенным в текущую дивидендную политику Газпрома).

( Читать дальше )

Газпром - это нужно просто пережить - Финам

- 05 августа 2020, 21:49

- |

Заполненные сверх нормы европейские ПХГ, теплая зима и избыток предложения СПГ оказывали давление на цену газа на рынке спот в прошлом году. В этом году прибавилось падение энергопотребления из-за пандемии COVID-19. Снижение объемов экспорта и экспортных цен снижают надежду на скорое восстановление акций.

ПАО «Газпром» — глобальная энергетическая компания с крупнейшей в мире газотранспортной системой. На нее приходится 16% запасов и около 11% мировой добычи природного газа. В России «Газпром» контролирует 68% добычи, половину переработки и 100% экспорта газа.

Из-за падения экспортной выручки и переоценки валютных обязательств «Газпром» впервые за долгие годы показал квартальный убыток. Без учета переоценки квартальная нормализованная прибыль снизилась до 288 млрд руб.

По данным ФТС, в январе — мае 2020 г. объем экспорта трубопроводного газа упал г/г на 23%, доходы «Газпрома» от экспорта газа снизились на 52,6%.

На фоне снижения EBITDA общий долг «Газпрома» продолжает расти до рекордных величин. Пока отношение чистого долга к EBITDA остается на комфортном уровне, но с учетом ожидаемого провала по результатам второго квартала это соотношение может значительно увеличиться.

( Читать дальше )

ПАО «Газпром» — глобальная энергетическая компания с крупнейшей в мире газотранспортной системой. На нее приходится 16% запасов и около 11% мировой добычи природного газа. В России «Газпром» контролирует 68% добычи, половину переработки и 100% экспорта газа.

Из-за падения экспортной выручки и переоценки валютных обязательств «Газпром» впервые за долгие годы показал квартальный убыток. Без учета переоценки квартальная нормализованная прибыль снизилась до 288 млрд руб.

По данным ФТС, в январе — мае 2020 г. объем экспорта трубопроводного газа упал г/г на 23%, доходы «Газпрома» от экспорта газа снизились на 52,6%.

На фоне снижения EBITDA общий долг «Газпрома» продолжает расти до рекордных величин. Пока отношение чистого долга к EBITDA остается на комфортном уровне, но с учетом ожидаемого провала по результатам второго квартала это соотношение может значительно увеличиться.

( Читать дальше )

Новая стратегия Интер РАО - КИТ Финанс Брокер

- 04 августа 2020, 21:48

- |

Интер РАО — диверсифицированный энергохолдинг, в состав которого входят электростанции в России и за рубежом. Крупнейший игрок в секторе электроэнергетики в стране.

Совет директоров Интер РАО утвердил новую стратегию развития компании до 2025 г. с перспективой до 2030 г. Новая стратегия Интер РАО определяет 4 приоритета:

( Читать дальше )

Совет директоров Интер РАО утвердил новую стратегию развития компании до 2025 г. с перспективой до 2030 г. Новая стратегия Интер РАО определяет 4 приоритета:

( Читать дальше )

МТС остается привлекательной дивидендной историей - Атон

- 03 августа 2020, 12:16

- |

Совет директоров МТС рекомендовал выплатить дивиденды за 1П20 в сумме 8.93 руб./акцию

Совет директоров назначил на 30 сентября внеочередное общее собрание акционеров (ВОСА) компании в форме заочного голосования. Совет рекомендовал ВОСА утвердить выплату дивидендов по акциям компании за 1П20 на общую сумму 17.8 млрд руб., что соответствует 8.93 руб. на акцию (дивидендная доходность 2.7%). Датой составления списка лиц, имеющих право на получение дивидендов, определено 12 октября.

Совет директоров назначил на 30 сентября внеочередное общее собрание акционеров (ВОСА) компании в форме заочного голосования. Совет рекомендовал ВОСА утвердить выплату дивидендов по акциям компании за 1П20 на общую сумму 17.8 млрд руб., что соответствует 8.93 руб. на акцию (дивидендная доходность 2.7%). Датой составления списка лиц, имеющих право на получение дивидендов, определено 12 октября.

Согласно дивидендной политике, в 2019-2021 МТС должна ежегодно выплачивать дивиденды в размере не менее 28 руб/акцию (с годовой доходностью 9%), что делает компанию очень привлекательной дивидендной историей. По итогам 2019 МТС выплатила дивиденды в сумме 20.57 руб. за акцию.Атон

Новатэк подтвердил свои долгосрочные ориентиры и намерение придерживаться стратегии - Атон

- 31 июля 2020, 12:29

- |

Новатэк: ключевые моменты телеконференции по итогам 2К20

30 июля Новатэк провел телеконференцию по итогам публикации финансовых результатов за 2К20. Ниже мы приводим ключевые моменты:

Новатэк намерен дополнительно урезать капзатраты на 2020 еще на 15% в дополнение к уже объявленному 20%-ному сокращению — с изначально ранее озвученного плана 250 млрд руб. приблизительно до 170 млрд руб. Решение по обновлению дивидендной политики СД примет в августе. Компания также подтвердила производственные планы по увеличению добычи газа не менее чем на 2% и ожидает выйти на уровень 2019 по добыче жидких углеводородов.

Компания прогнозирует завершение строительства 4-й очереди проекта Ямал СПГ в 4К20. Во 2К20 на спотовый рынок пришлось около 43% продаж вследствие проведения текущих ремонтов, при этом компания, как и ранее, ожидает, что по итогам года доля спотовых продаж составит около 25%. С запуском 4-й очереди проекта прогноз на 2021 может быть пересмотрен.

( Читать дальше )

30 июля Новатэк провел телеконференцию по итогам публикации финансовых результатов за 2К20. Ниже мы приводим ключевые моменты:

Новатэк намерен дополнительно урезать капзатраты на 2020 еще на 15% в дополнение к уже объявленному 20%-ному сокращению — с изначально ранее озвученного плана 250 млрд руб. приблизительно до 170 млрд руб. Решение по обновлению дивидендной политики СД примет в августе. Компания также подтвердила производственные планы по увеличению добычи газа не менее чем на 2% и ожидает выйти на уровень 2019 по добыче жидких углеводородов.

Компания прогнозирует завершение строительства 4-й очереди проекта Ямал СПГ в 4К20. Во 2К20 на спотовый рынок пришлось около 43% продаж вследствие проведения текущих ремонтов, при этом компания, как и ранее, ожидает, что по итогам года доля спотовых продаж составит около 25%. С запуском 4-й очереди проекта прогноз на 2021 может быть пересмотрен.

( Читать дальше )

Результаты Новатэка немного превысили ожидания рынка - Атон

- 30 июля 2020, 12:20

- |

Новатэк: результаты несколько превзошли консенсус; FCF ожидаемо в минусе

Выручка (143.9 млрд руб., +1.6% против АТОНа, +2.4% против консенсуса) упала на 22% кв/кв и 34% г/г на фоне снижения объемов продаж природного газа (-9.9% г/г) и резкого падения средней цены на газ (долларовая цена -24.6% г/г). Нормализованная EBITDA дочерних обществ составила 37.7 млрд руб., -17% кв/кв (+2% против АТОНа, +4% против консенсуса). Нормализованная EBITDA, включая долю СП, составила 71.3 млрд руб. (-29% кв/кв; -38% г/г), отражая снижение доли EBITDA Ямал СПГ на 42.2% кв/кв (-11% г/г) и доли EBITDA Арктикгаза на 28% кв/кв (-46% г/г). Прибыль, причитающаяся акционерам Новатэка, составила 41.6 млрд руб., а с корректировкой на колебания валютного курса (21.2 млрд руб.). FCF ушел в минус, составив -57 млрд руб. на фоне сокращения прибыли от операционной деятельности на 30% кв/кв (-55% г/г) и роста капзатрат на 49% кв/кв (97% г/г) из-за увеличения инвестиций в СПГ-проекты.

Выручка (143.9 млрд руб., +1.6% против АТОНа, +2.4% против консенсуса) упала на 22% кв/кв и 34% г/г на фоне снижения объемов продаж природного газа (-9.9% г/г) и резкого падения средней цены на газ (долларовая цена -24.6% г/г). Нормализованная EBITDA дочерних обществ составила 37.7 млрд руб., -17% кв/кв (+2% против АТОНа, +4% против консенсуса). Нормализованная EBITDA, включая долю СП, составила 71.3 млрд руб. (-29% кв/кв; -38% г/г), отражая снижение доли EBITDA Ямал СПГ на 42.2% кв/кв (-11% г/г) и доли EBITDA Арктикгаза на 28% кв/кв (-46% г/г). Прибыль, причитающаяся акционерам Новатэка, составила 41.6 млрд руб., а с корректировкой на колебания валютного курса (21.2 млрд руб.). FCF ушел в минус, составив -57 млрд руб. на фоне сокращения прибыли от операционной деятельности на 30% кв/кв (-55% г/г) и роста капзатрат на 49% кв/кв (97% г/г) из-за увеличения инвестиций в СПГ-проекты.

Результаты Новатэка отразили неблагоприятную макроэкономическую конъюнктуру во 2К и колебания валютных курсов. На нормализованной основе результаты Новатэка немного превысили консенсус-оценки и оказались в целом близкими к оценкам АТОНа. Сегодня Новатэк проведет телеконференцию, на которой мы обратим особое внимание на комментарии относительно перспектив рынка во 2П20, прогресса с 4-й очередью Ямал СПГ и обновленную информацию по дивидендной политике.Атон

Телеконференция: 30 июля 2020 (четверг), 16:00 по Москве (14:00 по Лондону); подключение: +7 495 213 1767 (Россия), +44 (0) 330 336 9125 (Великобритания); ID конференции: 6552091.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал