ФРС

Что скажет Пауэль и куда пойдет рынок?

- 22 марта 2023, 18:48

- |

🇺🇸 Сегодня состоится, пожалуй, одно из самых непредсказуемых заседаний ФРС.

Проблема ФРС состоит в том, что с одной стороны нужно продолжать бороться с инфляцией дальнейшим повышением ставки и удержанием её на высоком уровне, а с другой – дальнейшие повышение ставки приведёт к новым проблемам в финансовом секторе.

🤡 Таким образом, у ФРС на столе два плохих варианта – рецессия или инфляция.

📈 Тем не менее, на рынке мы можем увидеть краткосрочное ралли, если ФРС не станет повышать ставку (маловероятно) или повысит на 0,25%, сопроводив это более мягким прогнозом.

Вообще, на данном заседании ключевым является не то, на сколько повысят ставку, а то, как ФРС ее объяснит и расскажет, как они видят ее дальнейшую траекторию.

🤔 Базовый вариант на сегодня — 0.25% роста ставки и приличная волатильность.

P.s. Если в первом мы не уверены, то во втором уж точно.

- комментировать

- Комментарии ( 3 )

Совкомфлот. Отчет и дивиденды.

- 22 марта 2023, 18:48

- |

Коллеги, добрый день!👨💻

📁Компания Совкомфлот выпустила отчет за 2022 год:

✅Выручка выросла на +22.6% г/г до $1.9 млрд.

✅EBITDA подскочила на +53.2% до $1.04 млрд.

✅Чистая прибыль взлетела почти в 11 раз до $385 млн!

✅Общие активы составили $6.4 млрд (-12.3%)

✅Собственный капитал составил $4.4 млрд (+10%).

✅Чистый долг опустился до $928 млн (-$2.4 млрд).

✅Компания подтвердила свою дивидендную политику по выплате не менее 50% от скорректированной чистой прибыли в качестве дивидендов.

♨️Вывод:

Компания опубликовала сильные финансовые результаты!👍

Мы ожидаем дивидендную доходность в размере 7.2%.💰

Исходя из опубликованных результатов, акции торгуются с коэффициентами P/E 7.0x — это недорого.🥸

За последние 5 месяцев акции Совкомфлота удвоились в цене!📈

Мы сохраняем положительный взгляд по компании и держим бумагу в портфеле!☝️

Если вы не в позиции, то есть смысл дождаться коррекции, чтобы добавить бумагу в портфель.💫

******************************

Мы знаем какие акции купить и когда их продать!🔥💫

( Читать дальше )

Вынудит ли массовый банкопад пересмотреть жесткую политику повышения ставок?

- 22 марта 2023, 16:38

- |

— На прошлой неделе власти США закрыли три крупных банка страны. Кредитные организации попросту не справились с высокими ставками. На этом фоне может показаться, что ФРС этот прецедент может остановить от дальнейшего повышения ставок. Однако аналитики Market Power считают иначе.

Коротко: что случилось с банками?

Жадность сподвигла банки отказаться от страховки дешевеющих облигаций на балансе процентными свопами. Когда бонды на фоне повышения ставок ФРС подешевели, денег на затыкание дыр в балансе у банков не оказалось.

Подробнее про американский банкопад

— Клиенты, узнав об этом, побежали снимать деньги с депозитов. Вкладчики других банков тоже забеспокоились. Началась массовая паника.

Спасение утопающих...

Что происходит далее? ФРС дает банкам краткосрочную ликвидность, чтобы они могли отдать эти депозиты “физикам”. В пассивах у банков убывают депозиты, но при этом прибывают деньги от ФРС.

— Итак, банки спасли. Но ведь главная цель ФРС – снизить инфляцию. Получается, одной рукой он изымает ликвидность из экономики, а другой рукой – вливает в нее еще деньги: баланс регулятора только за неделю расширился на $300 млрд! А ведь именно из-за этого инфляция в США в 2020-2021 годах взлетела.

( Читать дальше )

Региональные банки США

- 22 марта 2023, 15:35

- |

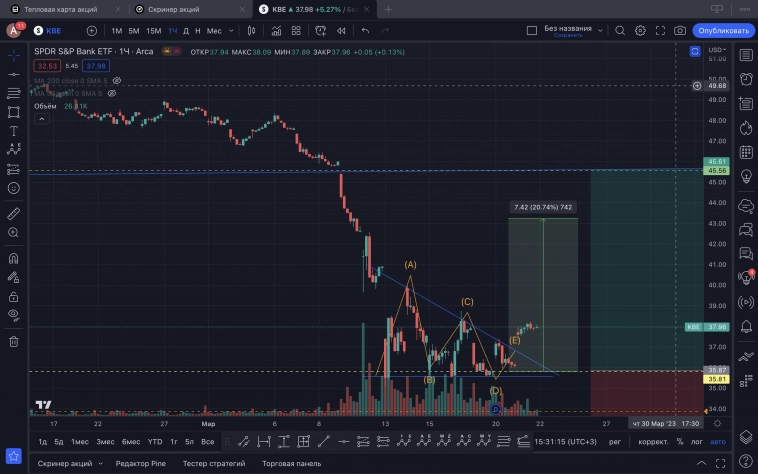

ФРС предоставила банкам ликвидность в виде некой новой программы QE. Облигации выкупаются по номиналу, а не рыночной стоимостью, поэтому проблемы с ликвидностью быть не должно. В момент должны увидеть рост. Возможно идея покупки региональных банков США сейчас актуальна.

Что скажете?

Конференция на заседании ФРС

- 22 марта 2023, 13:58

- |

Главным событием сегодняшнего дня станет заседание ФРС.

В 21.00мск будет опубликовано сопроводительное заявление ФРС с решением по ставке и новые прогнозы, пресс-конференция Пауэлла начнется в 21.30мск.

Рынки ожидают, что вне зависимости от сегодняшнего решения по повышению ставки на 0,25% или сохранение её неизменной, цикл повышения ставок ФРС завершен и с июля начнется снижение ставок.

Также растут ожидания по оглашению ФРС сегодня решения о приостановке программы QT или, как минимум, о снижении темпов сокращения баланса.

Рост ликвидности после открытия дисконтного окна ФРС на фоне ожидания голубиного разворота ФРС приводят к росту аппетита к риску, что усложняет сегодняшнее решение, ибо рост фондового и долгового рынков на фоне падения доллара увеличивают риски устойчивой инфляции.

ФРС приветствовал бы текущий рост аппетит к риску в ситуации банковского кризиса при низкой инфляции, но сейчас Пауэллу необходимо сделать выбор между акцентом на финансовой стабильности или на снижении инфляции, последняя задача является по-прежнему приоритетом Байдена согласно заявлению Йеллен.

( Читать дальше )

Почему ФРС США опять не ошибётся?

- 22 марта 2023, 12:51

- |

Напоминаю, что сегодня в 21:00 ФРС США будет рассказывать нам о том, как банковская система похорошела за последнее время. Многие инвесторы будут ожидать, что ФРС объявят о смягчении политики, что должно запампить рынки. Правда, велика вероятность, что мы услышим от главы ФРС обратное.

Дело в том, что задача американского Центробанка не показать всем, что они в панике, а значит, надо будет сохранять риторику вроде: инфляция всё ещё не 2%, а значит, мы продолжим к ней стремиться, но будем делать всё ради сохранения финансовой стабильности.

Даже разговоры о развороте денежно-кредитной политики не будет равно вливание в рынки. Разворот в политике ФРС будет сигнализировать о проблемах в экономике, где ФРС пришлось стимулировать спрос. Правда сами разговоры будут влиять на спекулятивный рост цены рынков в моменте.

Банки сейчас в основном обращаются к ФРС за дополнительной ликвидностью, а не к другим банкам. Получается, что если банки не хотят кредитовать друг друга, то с чего они будут кредитовать всех остальных? Плохая кредитная активность — это то, что будет истощать рисковые активы и препятствовать росту.

( Читать дальше )

Если ФРС просигнализирует об окончании цикла роста ставки, то Brent может легко уйти на $80 - Солид

- 22 марта 2023, 12:50

- |

Правительство решило продлить с марта еще на три месяца сокращение среднесуточной добычи нефти на 500 тыс. баррелей. По задумке государства, механизм должен восстановить баланс спроса и предложения и поддержать цены на фоне западного давления. Эксперты считают механизм рабочим и ожидают стабилизации ситуации на глобальном нефтяном рынке как раз к моменту истечения добровольных ограничений в РФ.

Отметим, что эта мера достаточно легкая и работать она, на наш взгляд, будет только если сокращать добычу в течение нескольких месяцев. При этом Китай пока не нарастил до ожидаемого уровня потребление нефти. Тем не менее, технически нефть уже нащупала локальную поддержку, о чем мы писали в понедельник и предпринимает попытку разворота. Сегодня состоится «самое загадочное» заседание ФРС, на котором в принципе будет определен дальнейший вектор по рынкам, в том числе сырьевым.

Если ФРС просигнализирует об окончании цикла роста ставки, то нефть может легко уйти на $80. Однако если будет дальнейшее ужесточение политики, то сразу же повышаются риски рецессии, что снизит спрос на нефть. Поэтому сегодня вечером ожидаем определенности.Донецкий Дмитрий

( Читать дальше )

ФРС США

- 22 марта 2023, 11:38

- |

Заседание ФРС США по ключевой ставке. Очень интересно как наши " друзья " поведут себя на фоне банковских кризисов и как на это отреагирует наш рынок ( если вы думаете, что торгуя российскими компаниями и на вас это не повлияет, то вы ошибаетесь )

Вероятности по завтрашней ставке ФРС...

- 22 марта 2023, 01:59

- |

0% (нулевая), что поднимут на 0,5%

сделать прогноз по ставке можно здесь > t.me/weekendwallstreet/155

#фрс #ставка #заседание

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал