SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Опцион

План по RIG до конца недели (23-27 января)

- 27 января 2012, 12:10

- |

24 января, во вторник, акция сделала новый хай 46,81.

Почти на хаях, на цене примерно 46,20 откупили короткий пут 35 май 45 контрактов в прибыли $ 1212,99

Итого на данный момент в нашей комбинации остались:

Длинный пут февра 45, 51 контракт

Длинный колл май 40, 51 контракт

Короткий колл май 52,5, 45 контрактов

Длинный пут май 40, 51 контракт

Волатильность по нашей акции пока стоит на месте, с момента когда купили стредл немного упала.

Акция подросла на 8 долларов но волатильность не растет (от цены 40 — страйк нашего стредла).

План немного меняется.

План до конца недели:

Вверх: есть признаки разворота по акции, в точке 49 — Продаем 6 контракта длинного кола 40 май в прибыли и покупаем пут 50 март — 42 или 45 контрактов (смотреть на сколько хватит кэша).

Если же открывается гэп-ап сегодня, тогда откупаем короткий колл май в убытке и продаем длинный колл 40 май в прибыли — колл покроет закупку, путы останутся бесплатные, можно считать что вышли из комбинации, время для того чтобы тянуть майский пут достаточно, а февральский — закроем при первой возможности

( Читать дальше )

Почти на хаях, на цене примерно 46,20 откупили короткий пут 35 май 45 контрактов в прибыли $ 1212,99

Итого на данный момент в нашей комбинации остались:

Длинный пут февра 45, 51 контракт

Длинный колл май 40, 51 контракт

Короткий колл май 52,5, 45 контрактов

Длинный пут май 40, 51 контракт

Волатильность по нашей акции пока стоит на месте, с момента когда купили стредл немного упала.

Акция подросла на 8 долларов но волатильность не растет (от цены 40 — страйк нашего стредла).

План немного меняется.

План до конца недели:

Вверх: есть признаки разворота по акции, в точке 49 — Продаем 6 контракта длинного кола 40 май в прибыли и покупаем пут 50 март — 42 или 45 контрактов (смотреть на сколько хватит кэша).

Если же открывается гэп-ап сегодня, тогда откупаем короткий колл май в убытке и продаем длинный колл 40 май в прибыли — колл покроет закупку, путы останутся бесплатные, можно считать что вышли из комбинации, время для того чтобы тянуть майский пут достаточно, а февральский — закроем при первой возможности

( Читать дальше )

- комментировать

- Комментарии ( 8 )

План по RIG на след неделю (23-27 января), 20 января- конец месяца

- 23 января 2012, 12:20

- |

В пятницу купили пут 45 февраль 51 контракт по цене 2,16 как и планировали.

Сумма закупки на 20 января $44016,03, свободного кэша $ 12314,07.

В пятницу был конец опционного месяца.

План на след неделю:

Вверх: ничего не делаем, в точке 46-47 — продажа короткого пута 35 май в небольш прибыли, в точке 48-49 — выход по комбинации в прибыли.

Вниз: на цене 40 продаем пут 45 февраль 51 контракт в прибыли, дальше вниз -на цене 35-36 — выход по комбинации в прибыли.

Transocean Ltd (Switzerland) Co (RIG)

Торгуется на NYSE

Компания занимается бурением нефтяных скажин.

http://options-team.com

Торговля фондовым опционом

Суперграаль. Треуется объективная критика.

- 20 января 2012, 20:16

- |

Я тут давно имею идею супергааля, но требуется критика тех кто так делал, может есть подводные камни.

-

Идея проста. Покупаем базовый актив (например Газпром)

Продаем фьючерс. Продаем опцион ПУТ на этот фьючерс.

Хеджируемся от больших падений дальным путом.

-

Что имеем. Дивиденты, синтетическую облигацию с доходностью около 6% и временной распад опциона. Что имеем опционально — если цена растет то ПУТ дешевеет, откупаем его и продаем следующий центральный страйк.

Недостатки — пересиживаем небольшую просадку (разницу между купленным и проданным ПУТом) в базовом активе.

-

PS. КУКЛ, извини если спалил твой грааль.

-

Идея проста. Покупаем базовый актив (например Газпром)

Продаем фьючерс. Продаем опцион ПУТ на этот фьючерс.

Хеджируемся от больших падений дальным путом.

-

Что имеем. Дивиденты, синтетическую облигацию с доходностью около 6% и временной распад опциона. Что имеем опционально — если цена растет то ПУТ дешевеет, откупаем его и продаем следующий центральный страйк.

Недостатки — пересиживаем небольшую просадку (разницу между купленным и проданным ПУТом) в базовом активе.

-

PS. КУКЛ, извини если спалил твой грааль.

План по RIG до истечения опционого месяца (20 января)

- 20 января 2012, 11:41

- |

http://options-team.com

Transocean Ltd (Switzerland) Co (RIG)

Торгуется на NYSE

Компания занимается бурением нефтяных скажин.

Сумма закупки до 19 января $42330 (зашли на новый стредл RIG май 51 контракт по цене 8,3 за контракт 3 января)

Планы немного меняются...

К середине недели у нас изменилась волатильность по комбинации.

Поэтому взяли две короткие позиции: 45 контрактов 52,5 колл и 45 контрактов 35-й пут, оба- майские,

получили кэша больше $6000 с коротких.

Ждем верхнюю точку. План до конца опционрого месяца (то есть остался один день) — покупаем 45 или 47,5 пут февраль 45 контрактов- она нам достанется почти бесплатно (больше $6000).

Итого на данный момент: закупка $33000,03

свободного кэша: 23407,68

http://options-team.com

Фондовый опцион, обучение, доверительное управление

Transocean Ltd (Switzerland) Co (RIG)

Торгуется на NYSE

Компания занимается бурением нефтяных скажин.

Сумма закупки до 19 января $42330 (зашли на новый стредл RIG май 51 контракт по цене 8,3 за контракт 3 января)

Планы немного меняются...

К середине недели у нас изменилась волатильность по комбинации.

Поэтому взяли две короткие позиции: 45 контрактов 52,5 колл и 45 контрактов 35-й пут, оба- майские,

получили кэша больше $6000 с коротких.

Ждем верхнюю точку. План до конца опционрого месяца (то есть остался один день) — покупаем 45 или 47,5 пут февраль 45 контрактов- она нам достанется почти бесплатно (больше $6000).

Итого на данный момент: закупка $33000,03

свободного кэша: 23407,68

http://options-team.com

Фондовый опцион, обучение, доверительное управление

Совместный трейд (спекуляции с фондовым опционом CBOE)

- 19 января 2012, 16:24

- |

Совместный трейд (спекуляции с фондовым опционом CBOE)

Содружество трейдеров

options-team.com

В последнее время появляется всё больше желающих заняться самостоятельным трейдом, не желая следовать советам финансовых консультантов. Эта тенденция растёт с развитием интернета. Ещё 10 лет назад, чтобы купить ту или иную акцию на фондовом рынке, необходимо было связываться с брокером по телефону и размещать заказ на покупку, на что уходило непомерно много времени (ещё считалось везением, если до брокера дозвонишься с первого раза). Теперь всё гараздо проще. Любой брокерский дом обеспечивает вас необходимым терминалом, связанным напрямую с брокером биржевого зала ( Floor broker) конкретного брокерского дома и любая трансакция, независимо, опцион это или акция, проходит за считанные секунды.

Floor broker) конкретного брокерского дома и любая трансакция, независимо, опцион это или акция, проходит за считанные секунды.

( Читать дальше )

Содружество трейдеров

options-team.com

В последнее время появляется всё больше желающих заняться самостоятельным трейдом, не желая следовать советам финансовых консультантов. Эта тенденция растёт с развитием интернета. Ещё 10 лет назад, чтобы купить ту или иную акцию на фондовом рынке, необходимо было связываться с брокером по телефону и размещать заказ на покупку, на что уходило непомерно много времени (ещё считалось везением, если до брокера дозвонишься с первого раза). Теперь всё гараздо проще. Любой брокерский дом обеспечивает вас необходимым терминалом, связанным напрямую с брокером биржевого зала (

Floor broker) конкретного брокерского дома и любая трансакция, независимо, опцион это или акция, проходит за считанные секунды.

Floor broker) конкретного брокерского дома и любая трансакция, независимо, опцион это или акция, проходит за считанные секунды.( Читать дальше )

ОТКРЫТЫЙ ИНТЕРЕС

- 19 января 2012, 10:55

- |

Привожу цитаты из книги замечательного Александра Эдера — это глава про Открытый интерес (Количество открытых контрактов(позиций))

"Открытый интерес (open interest) — это количество открытых контрактов, кото рые держат игроки на повышение или игроки на понижение на данном рынке в данный день. Открытый интерес равен либо сумме всех контрактов на покупку, либо сумме всех контрактов на продажу (первая сумма всегда равна второй)...

Чтобы закрыть фьючерсную или опционную позицию поставкой товара по контракту, обе стороны — и продавец, и покупатель — должны дождаться первого дня уведомления, который установлен на этом рынке. Поэтому число контрактов на покупку равно числу контрактов на продажу...

Открытый интерес увеличивается, только когда рынок пополняется парой — новым продавцом и новым покупателем. Их сделка создает новый контракт. Допустим, открытый интерес на рынке золота составляет 8500 контрактов. Значит, к концу данного дня 8500 контрактов на покупку держат быки, а 8500 контрактов на продажу держат медведи. Если открытый интерес возрос до 8600, значит, было заключено 100 новых контрактов.

( Читать дальше )

"Открытый интерес (open interest) — это количество открытых контрактов, кото рые держат игроки на повышение или игроки на понижение на данном рынке в данный день. Открытый интерес равен либо сумме всех контрактов на покупку, либо сумме всех контрактов на продажу (первая сумма всегда равна второй)...

Чтобы закрыть фьючерсную или опционную позицию поставкой товара по контракту, обе стороны — и продавец, и покупатель — должны дождаться первого дня уведомления, который установлен на этом рынке. Поэтому число контрактов на покупку равно числу контрактов на продажу...

Открытый интерес увеличивается, только когда рынок пополняется парой — новым продавцом и новым покупателем. Их сделка создает новый контракт. Допустим, открытый интерес на рынке золота составляет 8500 контрактов. Значит, к концу данного дня 8500 контрактов на покупку держат быки, а 8500 контрактов на продажу держат медведи. Если открытый интерес возрос до 8600, значит, было заключено 100 новых контрактов.

( Читать дальше )

План на неделю 16-20 января 2012 г. по опционной комбинации RIG (заход 3 января)

- 16 января 2012, 10:51

- |

http://options-team.com

Transocean Ltd (Switzerland) Co (RIG)

Торгуется на NYSE

Компания занимается бурением нефтяных скажин.

16 января — выходной день на амер. биржах, не торгуем.

Всю прошлую неделю опять топтался на месте, ничего существенного не сделал, сделал новый месячный хай 41,59, первая пара точек, вторая пара точек, третья пара точек не изменилась

Индексы идут вверх, разворота нет, по циклам тоже пока ничего нет.

План на неделю 9-13 января:

— вверх — выход на 46 и выше, либо тянем вверх в завис от ситуации (циклы + индексы)

— вниз в т 35 в завис от ситуации (индексы + циклы) — либо покупаем колл февр или март, либо держим пут ниже 35-ти, потом выходим из пута в деньгах и оставляем бесплатный колл, либо выходим из пута в прибыли

( Читать дальше )

Transocean Ltd (Switzerland) Co (RIG)

Торгуется на NYSE

Компания занимается бурением нефтяных скажин.

16 января — выходной день на амер. биржах, не торгуем.

Всю прошлую неделю опять топтался на месте, ничего существенного не сделал, сделал новый месячный хай 41,59, первая пара точек, вторая пара точек, третья пара точек не изменилась

Индексы идут вверх, разворота нет, по циклам тоже пока ничего нет.

План на неделю 9-13 января:

— вверх — выход на 46 и выше, либо тянем вверх в завис от ситуации (циклы + индексы)

— вниз в т 35 в завис от ситуации (индексы + циклы) — либо покупаем колл февр или март, либо держим пут ниже 35-ти, потом выходим из пута в деньгах и оставляем бесплатный колл, либо выходим из пута в прибыли

( Читать дальше )

Vanna и Vomma – ещё пара греков

- 14 января 2012, 21:07

- |

Несколько лет назад я написал статью о том, что между дельтой опциона и его волатильностью есть некое взаимоотношение. Оно выражается в том, что изменение волатильности в ту или иную сторону сказывается на изменение дельты опционов. Чем сильнее возрастает волатильность, тем дельта опциона в большей степени стремится к 0,5. Таким образом дельта опционов вне денегвозрастает, а дельта опционов в деньгах уменьшается. Но тогда я не знал, что для описания этой зависимости изменения дельты от изменения волатильности, существует специальный грек второго порядка, такой как Vanna.

На самом деле это не единственный грек более высокого порядка, ниже представлена таблица всех греков:

А по ссылке вы можете перейти на страницу в Википедии: http://en.wikipedia.org/wiki/Greeks_(finance)

( Читать дальше )

На самом деле это не единственный грек более высокого порядка, ниже представлена таблица всех греков:

А по ссылке вы можете перейти на страницу в Википедии: http://en.wikipedia.org/wiki/Greeks_(finance)

( Читать дальше )

Что означает рост волатильности для бабочки

- 13 января 2012, 23:13

- |

Одно из последних видео, где была представлена позиция модифицированной несбалансированной бабочки, вызвало дискуссию о том, что, так как позиция имеет отрицательную вегу, то рост волатильности крайне негативно скажется на текущем профиле позиции, и я получу убыток. Основное замечание касалось той области профиля, который находится на уровне нижней точки безубыточности. То есть, насколько ниже от текущего состояния он окажется при росте волатильности. Конечно, положение текущего профиля определяется многими параметрами: и поведением волатильности, и греками, и сколько времени осталось до экспирации. Но тем не менее вопрос о поведении временного профиля позиции в зависимости от волатильности важный и заключается в том, будут ли всё таки убытки, и если да, то какими?

А может все не так страшно?

Область профиля отмечена на картинке ниже:

А может все не так страшно?

Область профиля отмечена на картинке ниже:

Стреддл за 5 дней до экспирации!

- 13 января 2012, 16:26

- |

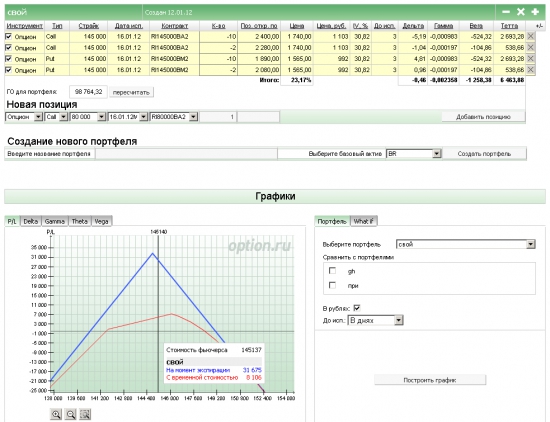

Давненько я торгую опционами, пробовал разные стратегии, но ещё ни разу не пробовал продать стреддл, и тут после новогодних праздников, в которые я не торговал совсем решил попробовать. За одно и счёт поправить после списания налогов за 2011-ый год. И так, 12.01.12, за 5 дней до экспирации, продал по 12 опционов call и put 145 страйка (продал в обед). ГО около 100т.р. (60% от счёта) саму стратегию планирую держать до понедельника, ближе к эспирации куплю/продам (в зависимости от того какие опционы исполнятся) фьючи, так как с ними легче (ИМХО) и посмотрим на результаты.

На данный момент прибыль около 8т.р. (8% от ГО), (макс прибыль 30т.р. в 145 страйке).

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал