SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Юрий Д.

Добавлена форма заявления на возрат переплаты в прогрмме ДЕКЛАРАЦИЯ 2020

- 12 января 2021, 10:56

- |

Раньше было проблемно формировать заявление на возврат налога в программе ДЕКЛАРАЦИЯ от ФНС РОССИИ. Каждый год форма менялась и утверждались новые. В этом году форму на возврат налога наконец добавили в программу ДЕКЛАРАЦИЯ 2020.

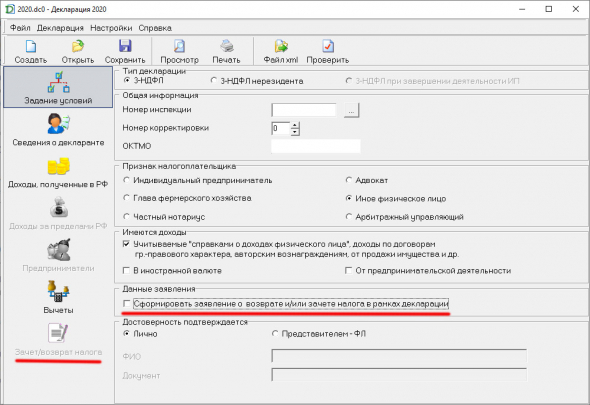

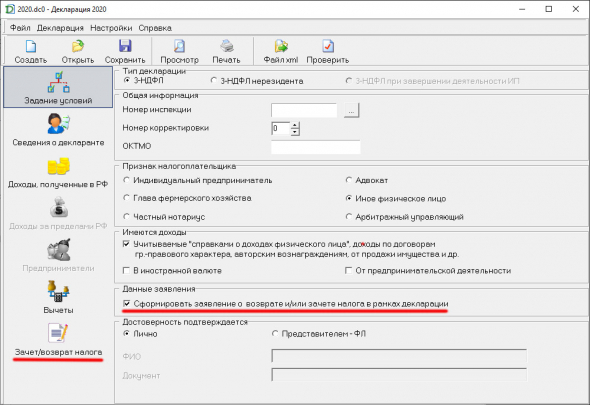

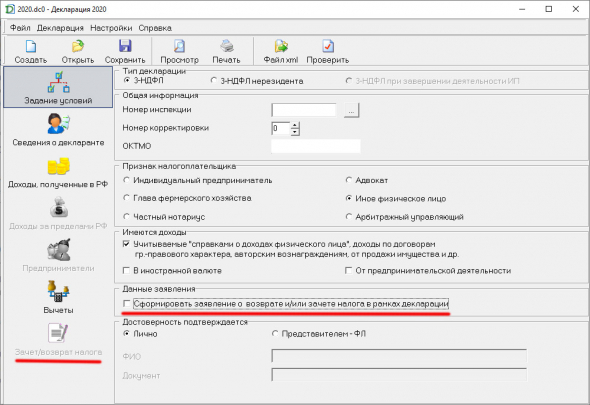

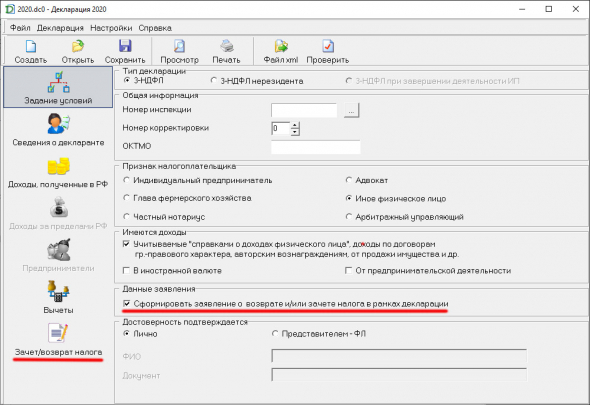

Для формирования формы возврата налога на ваш расчетный счет необходимо активировать вкладку «Зачет/возврат налога»

На вкладке «Задание условий» необходимо поставить галочку «Сформировать заявление о возврате и/или налога в рамках декларации»

( Читать дальше )

Для формирования формы возврата налога на ваш расчетный счет необходимо активировать вкладку «Зачет/возврат налога»

На вкладке «Задание условий» необходимо поставить галочку «Сформировать заявление о возврате и/или налога в рамках декларации»

( Читать дальше )

- комментировать

- ★20

- Комментарии ( 8 )

Возврат излишне уплаченного НДФЛ за 2020

- 02 января 2021, 01:23

- |

Доброго времени суток!

Ситуация такова:

Мною впервые, по неосторожности, был получен доход за 2020. В процессе снятия части средств, ВТБ (брокер) забрал НДФЛ по полной сумме. Я торгую с 2016-го года и за всё время вплоть до 2020 понес приличный убыток, превышающий доход 2020.

Общаясь с ВТБ, получил ответ, что ВТБ рассматривает только баланс текущего года и не сальдирует убытки прошлых лет.

Вопрос знатокам в студию. Кто знает, сколько лет можно брать при оценке «реального» дохода? Можно ли через брокера или только через НС сделать возврат излишне уплаченного налога (с учетом сальдирования фин.результата прошлых лет)? Если можно, то поделитесь, пожалуйста, опытом как это сделать! Спасибо!

Ситуация такова:

Мною впервые, по неосторожности, был получен доход за 2020. В процессе снятия части средств, ВТБ (брокер) забрал НДФЛ по полной сумме. Я торгую с 2016-го года и за всё время вплоть до 2020 понес приличный убыток, превышающий доход 2020.

Общаясь с ВТБ, получил ответ, что ВТБ рассматривает только баланс текущего года и не сальдирует убытки прошлых лет.

Вопрос знатокам в студию. Кто знает, сколько лет можно брать при оценке «реального» дохода? Можно ли через брокера или только через НС сделать возврат излишне уплаченного налога (с учетом сальдирования фин.результата прошлых лет)? Если можно, то поделитесь, пожалуйста, опытом как это сделать! Спасибо!

Оптимизация налогов.

- 31 декабря 2020, 12:08

- |

В связи с тем, что остался ровно 1 день до того момента, как государство официально поимеет инвесторов в гос облигации и вкладчиков на бабки.

Вспоминаем теорию оптимизации налогов.

1. Зачесть убытки можно прибылью, которая была получена позже. Если, например, убыток был в 2016 году, а прибыль в 2015 году, то для сальдирования убытка надо ждать следующего прибыльного года.

Каждый год мы закрываем либо «+», либо «-». Государство дает нам возможность вернуть часть убытка в виде налога, который был удержан с суммы полученной прибыли. Иными словами, можно зачесть убытки.

Чтобы было понятно, сразу буду приводить пример – гражданин получил убытки в 2011, 2012 годах. Далее он торговал только с «плюсом». Что ему сейчас делать?

Так как у нас идет 2017 год, то в текущем 2017 году вернуть налог можно за три года – это 2014, 2015, 2016 годы. Если суммы полученной прибыли хватит, чтобы зачесть убыток 2011 и 2012 годов, то замечательно. Допустим, убыток в 2011 году – 500 000 рублей, в 2012 году – 20 000 рублей. Прибыль в 2014 году – 600 000 рублей. В 2015 и 2016 годах прибыль была получена в размере 900 000 рублей. Как мы видим из нашего примера, сумма прибыли гораздо больше суммы убытка. И поэтому можно брать любой год: или 2014, или 2015, или 2016 год. Можно взять и вернуть налог, который был уплачен в 2016 году. А можно и за 2014 год вернуть налог – нам любой вариант подходит.

( Читать дальше )

Вспоминаем теорию оптимизации налогов.

1. Зачесть убытки можно прибылью, которая была получена позже. Если, например, убыток был в 2016 году, а прибыль в 2015 году, то для сальдирования убытка надо ждать следующего прибыльного года.

Каждый год мы закрываем либо «+», либо «-». Государство дает нам возможность вернуть часть убытка в виде налога, который был удержан с суммы полученной прибыли. Иными словами, можно зачесть убытки.

Чтобы было понятно, сразу буду приводить пример – гражданин получил убытки в 2011, 2012 годах. Далее он торговал только с «плюсом». Что ему сейчас делать?

Так как у нас идет 2017 год, то в текущем 2017 году вернуть налог можно за три года – это 2014, 2015, 2016 годы. Если суммы полученной прибыли хватит, чтобы зачесть убыток 2011 и 2012 годов, то замечательно. Допустим, убыток в 2011 году – 500 000 рублей, в 2012 году – 20 000 рублей. Прибыль в 2014 году – 600 000 рублей. В 2015 и 2016 годах прибыль была получена в размере 900 000 рублей. Как мы видим из нашего примера, сумма прибыли гораздо больше суммы убытка. И поэтому можно брать любой год: или 2014, или 2015, или 2016 год. Можно взять и вернуть налог, который был уплачен в 2016 году. А можно и за 2014 год вернуть налог – нам любой вариант подходит.

( Читать дальше )

Напоминаю: сегодня последний день сделок для сальдирования убытков и прибыли с целью уплаты налогов

- 30 декабря 2020, 13:52

- |

1. можно ограниченно сальдировать срочный и фондовый рынок (но на срочке только те базовые активы которые есть на фондовом). Я покупал опционы и вставал в шорт по rts с целью хэджирования). и надо создавать бумажную прибыль для сальдирования. По одному брокеру я фиксировал прибыль для этого

Переноса сальдирование с прошлыми годами нет. поэтому надо делать сейчас

2. По второму брокеру я фиксировал убыток что бы уменьшить прибыль к налогообложению.

Если нет желания расставаться с активом можно продать и купить вновь сразу же. теряете в комиссии но далее налог будет считаться с новой, более низкой цены под которую выкупили.

В принципе можно было сальдировать между брокерами через заявления в налоговую. Но для себя я решил, что мне удобней обойтись пока без этого.

Переноса сальдирование с прошлыми годами нет. поэтому надо делать сейчас

2. По второму брокеру я фиксировал убыток что бы уменьшить прибыль к налогообложению.

Если нет желания расставаться с активом можно продать и купить вновь сразу же. теряете в комиссии но далее налог будет считаться с новой, более низкой цены под которую выкупили.

В принципе можно было сальдировать между брокерами через заявления в налоговую. Но для себя я решил, что мне удобней обойтись пока без этого.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал