Избранное трейдера Тимофей Мартынов

Лучший ритейлер по итогам 1-ого квартала

- 30 апреля 2024, 02:56

- |

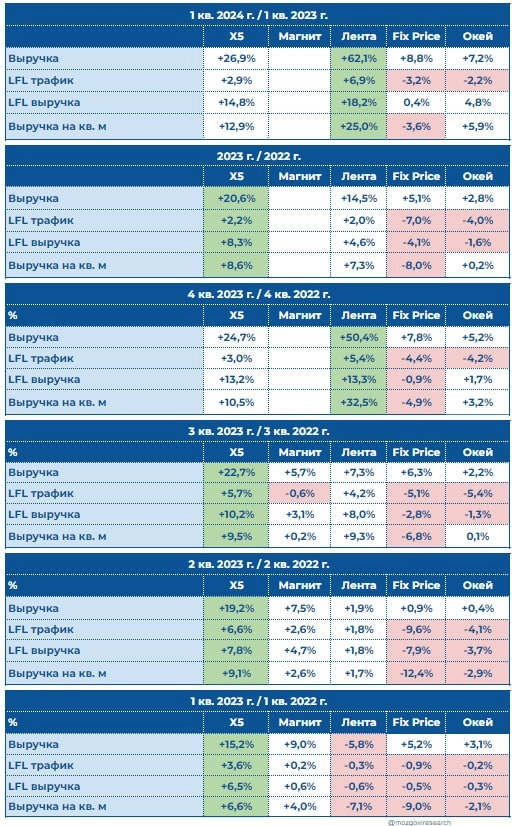

X5, Лента, Окей, Fix Price опубликовали свои отчеты за 1-ый квартал. Самое время рассмотреть их детальней.

X5 и Лента продолжают демонстрировать отличные результаты по динамике основных операционных метрик.

В таблице ниже зеленым выделен лучший показатель среди конкурентов, а красным — отрицательные значения. Лента второй квартал подряд, благодаря покупке Монетки, улучшению ситуации в гипермаркетах (в LFL-сопоставимых продажах нет Монетки), низкой базе и высокой инфляции (она помогала всем) среди лидеров, Fix Price уже традиционно показывает слабую динамику.

Магнит пока даже за 2023 год ничего не опубликовал. Оставил всех со строчкой нераспределенной прибыли в рамках РСБУ отчетности и c грезами о дивидендах.

Перейдем детально к компаниям.

Внутри:

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 15 )

Обзор отчета ММК. Результаты не супер, но дивиденды близко

- 25 апреля 2024, 21:47

- |

Какие дивиденды компания заплатит акционерам?

📊 Финансовые результаты за 1 кв. 2024 года

📊 Финансовые результаты за 1 кв. 2024 годаВыручка = 193 млрд руб.

Чистая прибыль = 23,8 млрд руб.

Динамика финансовых показателей ММК зависит от 3-х факторов:

— цен на горячекатаную сталь (средняя цена в 1 кв. = 937 текущая цена = 815)

— курса доллара (средний курс в 1 кв. = 90,9, текущий курс = 92,13)

— объема продаж продукции (в 1-м квартале он составил 2,7 млн тонн из-за ремонтов, но по году я жду роста до 11,8 млн тонн, это больше 3 млн тонн в среднем в оставшиеся 3 квартала)

Итого — доллар и рост объемов в будущем нам в плюс, снижение цен на горячекатаную сталь – в минус.

👀 Мои прогнозы на 2024 год

Выручка = 836,2 млрд руб.

Чистая прибыль = 103,4 млрд руб.

💸 Дивиденды

Председатель совета директоров ММК Виктор Рашников заявил, что компания скоро раскроет рекомендацию по дивидендам за 2023 год.

Здесь есть дивидендная интрига.

Рынок боится, что заплатят 100% FCF – тогда доходность за 2023 год будет скромная, 2,75 руб. на 1 акцию или 4,9% доходности.

( Читать дальше )

О курсе рубля…

- 23 апреля 2024, 09:12

- |

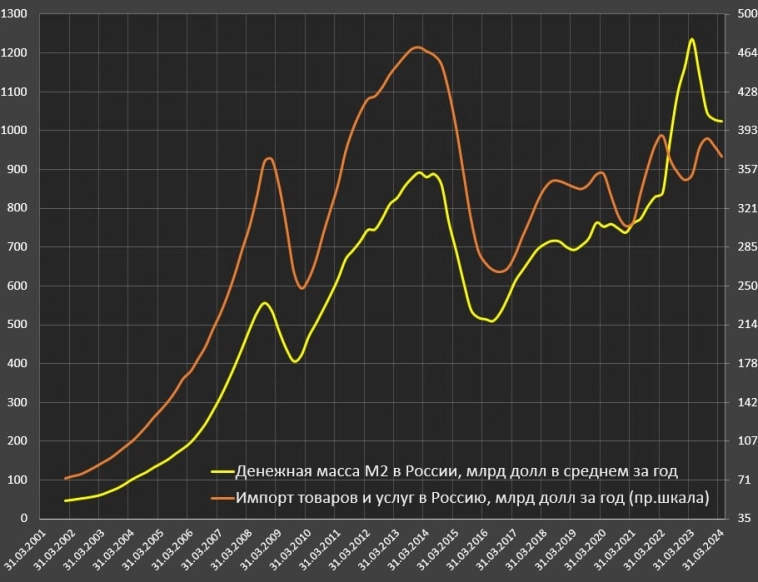

• Обнулены потоки международного капитала (нерезидентов), обусловленного дифференциалом процентных ставок, уровнем рентабельности и скоростью роста финансово-экономических показателей в России. Ни уровень ставок в России, ни прибыльность бизнеса, ни конъюнктурные особенности теперь не влияют на приток или отток иностранного капитала.

• Блокировки российских резидентов делают невозможным свободный отток капитала резидентов РФ так, как это было до 2022 (прямые и портфельные внешние инвестиции практически обнулены с 2022), а весь отток концентрируется в денежных активах, торговых кредитах и дебиторке.

• Растет доля расчетов в нацвалюте и валюте нейтральных стран растет. До 2022 около 85% экспорта и 66% импорта было в валюте недружественных стран, а теперь 25% экспорта и 28% импорта.

• Свыше 40% в структуре оттока валюты из России с 2022 формировал внешний долг (необходимость погашения), а к 2024 практически весь внешний долг погашен, что в будущем снизит спрос на валюту.

( Читать дальше )

МТС-Банк. Всё неоднозначно, но в книжку иду. Почему?

- 22 апреля 2024, 16:07

- |

Кстати, маленькая ремарка. Банк переименован из МБРР в МТС-Банк в далёком 2011 году. И ещё в мою бытность коллектором я помню работу с их просрочками по кредитным картам году эдак в 2015-м. То есть “раскрытие потенциала” на самом деле длится 13 лет.

📱 Итак, дамы и господа. Что нам продают? Cash-in IPO банка с 2,5% долей рынка, который амбициозно планирует войти в топ-5 по розничному сегменту. Идея заключается в том, что сегодня активные клиенты банка — это 3,8 млн. человек, а абонентская база МТС составляет 81 млн человек. И прежде, когда обслуживание происходило в офисах, “дотянуться” до абонентов банкингом было гораздо сложнее, а теперь, в эпоху мобильных приложений и финтеха — есть потенциальная аудитория размером чуть ли не со всё экономически активное население страны, притом с накопленной Big Data о её поведении, привычках, перемещении и т.д.

🏆Каждый, у кого сегодня ни спроси, обладает самым лучшим набором и обработкой данных. Здесь аргументы всё же сильнее, чем у Займера — речь о 150 факторах оценки, среди которых сведения от разных операторов (???), социальные сети, кредитные истории. При этом объём и качество данных о клиентах МТС таковы, что потенциальный лимит одобрения сумм банком может быть выше на 20%.

( Читать дальше )

Зачем Потанин хочет закрыть завод по производству меди в России и перенести его в Китай?

- 22 апреля 2024, 15:58

- |

Сегодня «Интерфакс» опубликовал развернутое интервью главы «Норникеля» Владимира Потанина, в котором тот сделал довольно сенсационное заявление о планах по переносу медеплавильного производства из Норильска в Китай.

В рамках проекта предполагается к 2027 г. построить в Китае медеплавильный завод, куда компанией будет поставляться рудный концентрат, в то время как Медный завод в Норильске будет закрыт. В качестве приятного довеска, призванного подсластить это неоднозначное решение, заявлено о намерениях в будущем приобрести компетенции для вхождения Норникеля, как поставщика «батарейных» металлов, в конечный этап технологической цепочки по производству аккумуляторных батарей.

В сложившихся геополитических условиях вынос производства меди в Китай для «Норникеля» выглядит экономически выгодным. Причины и целесообразность такого решения для компании Владимир Потанин исчерпывающе и вполне доходчиво описал в интервью «Интерфаксу». Такой неординарный ход «развязывает» сразу несколько серьезных «узлов» «Норникеля».

( Читать дальше )

Потанин рассказал о проблемах Норникеля

- 22 апреля 2024, 15:22

- |

Потанин обратил внимание на проблему серной программы, которая должна была сократить выброс в Норильске диоксида серы на 45%, позволив улучшить экологическую обстановку для жителей и природы.

( Читать дальше )

Кто у кого отбирает

- 22 апреля 2024, 15:07

- |

- Умный — у глупого

- Терпеливый — у суетливого

- Инсайдер — у аутсайдера

- Брокер и биржа — у спекулей

- Богатый — у бедного

Всем успехов в торгах

в новой реальности

Итоги 2 этапа конкурса Портфелей

- 20 апреля 2024, 10:29

- |

Итоги 2 этапа

Как я и предупреждал при начале конкурса, победа в 1 этапе не гарантирует победы в конкурсе, как и проигрыш в этапе не гарантирует поражение в конкурсе. Те, кто занял первое место, на втором этапе занял последнее, а тот, кто занял последнее место в 1 этапе, занял 1 место во втором.

Таблица результатов.

| баллы | участник | ссылка | итог |

| 18 | arndey | https://smart-lab.ru/blog/1007674.php | 110029 |

| 17 | jetset | https://smart-lab.ru/blog/1007823.php | 104227 |

| 16 | Расим Касимов | https://smart-lab.ru/blog/1007607.php | 103286 |

| 15 | Михаил Titov | https://smart-lab.ru/blog/1007723.php | 101925 |

| 14 | DNN | https://smart-lab.ru/blog/1007812.php | 100954 |

| 13 | Andy | https://smart-lab.ru/blog/1007758.php | 100756 |

| 12 | Андрей | https://smart-lab.ru/blog/1007748.php | 100690 |

| 11 | Слухач | https://smart-lab.ru/blog/1007752. |

( Читать дальше )

Конспект встречи с Системой.

- 19 апреля 2024, 11:37

- |

Дмитрий Коровкин.

Система это:

👉🏿>20 отраслей

👉🏿0,6% вклад в ВВП РФ

👉🏿активы 2,4 трлн рублей

Долгосрочные цели:

👌максимализация чистой стоимости активов под управлением

👌выплата дивидендов акционерам

👌построение прибыльных и растущих компаний

Интересное.

✍️МТС дивиденды платило и будет платить.

✍️70% в облигация, ставка менее 10%.

✍️Долг растворяется в инфляции и росте активов.

✍️Дивиденды привязываются к FCF, не менее 0,52 на акцию, плюс +25-50% к предыдущему размеру дивидендов до 2026. Будут смотреть на долг

✍️Медси и Бинофарм в высокой степени готовности выхода. Но сами компании не требуются в деньгах.

✍️Не видят смысла в IPO ради IPO, интересно только в CASH-IN схеме для развития самой дочки.

✍️Элемент, Космос и другие дочки будут готовы в 24 и 25 году. Прежде всего смотрят на необходимость самой дочки в капитале.

✍️Монетизация долей в дочках, через продажу партнерам миноритарных долей.

( Читать дальше )

Эталон конспект беседы IR

- 19 апреля 2024, 10:52

- |

Вчера в чате для годовых подписчиков побеседовали с IR компании Эталон Марией Бевзюк. Обсуждали убыток 2023 года, кратный рост продаж, экспансию в регионы и сроки редомициляции.

Тезисы беседы:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал