Избранное трейдера doublebourbon

Список ETF с ежемесячной выплатой дивидендов.

- 18 ноября 2020, 20:07

- |

Дивидендное инвестирование становится

все более популярной темой

за последние полдесятилетия,

поскольку сверхнизкие ставки

вынуждают инвесторов

искать доходы

в новых местах.

Хотя большинство ценных бумаг, по которым выплачиваются дивиденды,

выплачиваются ежеквартально, существует ряд фондов,

которые выплачиваютежемесячные дивиденды.

Ниже мы собрали каждый ETF, который выплачивает ежемесячные дивиденды или распределение:

Следует отметить, что все эти ETF имеют ежемесячный график выплат,

но из-за уникальных стратегий не все могут производить платежи каждый месяц.

Все доходности указаны как доходность за 12 месяцев.

Существует более двух десятков ценных бумаг ETF с ежемесячными дивидендами:

| ETF | Assets (Millions) |

Yield |

|---|---|---|

| WisdomTree SmallCap Dividend (DES, A-) |

( Читать дальше )

- комментировать

- ★27

- Комментарии ( 10 )

OptionFVV. Возрождение легенды

- 30 октября 2020, 16:56

- |

Предыдущая авторская сборка работает сейчас без синхронизации сделок.

Кому актуальна синхронизация — сборку прилагаю. Если каких-то картинок и ярлычков не будет хватать — возьмите из папки со старой сборкой и просто положите их в новую

Качать тут

Установки не требует. Распаковали, запустили экзешник, дальше все по инструкции. Если у Вас уже были стратегии и вы распаковываете дистрибутив поверх старого, переименуйте файл Transactions.txt и потом вручную придется снова перенести стратегии. С чистого файла стартуем новую сборку.

P.S. Донатим Виктору Фатееву, если душа требует.

UPD: Получаю вопросы относительно того, когда софт сможет торговать. Отвечу тут сразу всем: я не буду дорабатывать торговый модуль внутри программы, пока Виктор не выйдет на связь и не скажет, что он не против распространять софт бесплатно «как есть» и с торговыми возможностями.

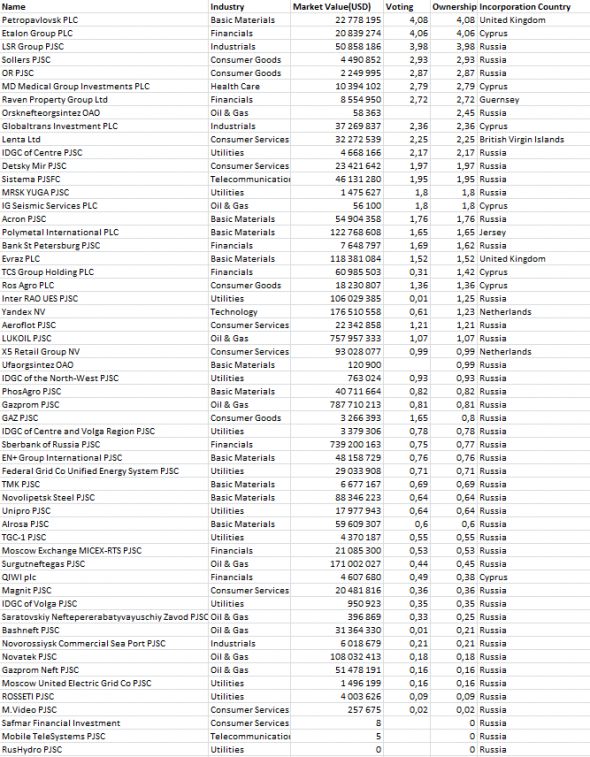

Позиции Норвежского пенсионного фонда по России

- 10 мая 2020, 13:42

- |

По состоянию на 31.12.2019 г. инвестиции фонда в ОФЗ составляли $2,303 млрд, а в акции российских компаний $4,054 млрд. Ниже приведен список акций, которые фонд купил. Крупнейшие инвестиции по доле владения более 2%: Петропавловск, Эталон, ЛСР, Соллерс, Обувь России, Мать и детя, Raven, Глобалтранс, Лента, МРСК Центра. Крупнейшие инвестиции по стоимости более $100 млн: Газпром, Лукойл, Сбербанк, Яндекс, Полиметалл, Евраз, Сургутнефтегаз, Новатек, Интер РАО.

Upd: дополнил таблицу Яндекс, Евраз, Полиметалл, Петропавловск, Raven

♛ ВСЕ ВИДЫ ETF для вашего портфеля ч. 1

- 08 октября 2019, 12:02

- |

Всем привет) Сегодня пройдемся по разным классам etf с положительной бетой к рынку и поймем, чем они отличаются друг от друга. Разница может быть очень существенная, вне зависимости от того, что большинство etf будут иметь довольно высокую корреляцию к рынку. Сложные, производные etf в этой статье рассматриваться не будут, ровно как и альтернативные инвестиции, вроде различных etf на commodities. Только старые добрые индексы с плечом 1х. Шкала доходности на всех картинках логарифмическая и доходности total returns (цены бумаг + их выплаченные дивиденды). Всю альтернативную и производную хурму будем рассматривать в следующих статьях, т.к. слишком большой лонгрид получится. Поехали)

Если мне необходима информация по любому etf, я иду на etfdb.com, там можно найти такие показатели, как ликвидность и стоимость владения, кто выпускает etf, его дату создания, его структуру, размер дивидендов и.т.д. Очень полезный ресурс одним словом.

( Читать дальше )

Тестирование зависимости курса рубля от налогового периода

- 06 февраля 2019, 22:33

- |

Введение

Многие из нас часто встречали подобную фразу: “рубль укрепился благодаря наступлению налогового периода ” или такую “без поддержки налогового периода рубль начал снижаться”. Так очень любят писать почти все аналитики валютного и фондового рынка. В данном случае основная идея заключается в том, что для выплаты налогов экспортеры будут продавать часть валютной выручки, что может вызвать укрепление рубля. Так ли это на самом деле и насколько сильно влияние налогового периода на укрепление рубля, я и постараюсь выяснить в этой статье.

В данной статье курс рубля будет рассчитываться по отношению к доллару США. Т.е. фраза “рубль укрепился” будет означать, что, в соответствии с курсом ЦБ России, за один доллар США стали давать меньше рублей.

Параметры тестирования

Для проведения тестирования я скачал статистику курса рубля по отношению к доллару США с 01.01.2015 по 31.12.2018, т.е. за 4 полных года. Я специально начал тестовый период с 2015 года, чтобы исключить 2014 год, когда колебания курса рубля были очень велики.

( Читать дальше )

Взгляд Григория Кемайкина на 2019 год

- 04 декабря 2018, 16:27

- |

https://vk.com/doc1162849_484438588

- Продал Распад к-й держал 3 года на новостях об отсутствии дивидендов. Не ждет дивидендов по итогам 2018, думает, что Распад купит вместо них «Сибуглемет». Мечтает взять Распад в мае по 100 руб.

- Покупал АФК Систему по 9-12 руб. Не ждет дивидендов по итогам 2018, но ждет полной выплаты по итогам 2019. Риск — санкции против Евтушенкова. Акции по 8,5 нравятся сейчас. Ждет утроения в течение 3-5 лет.

- Покупал Русал 35-36 руб под идею включения в MSCI в мае 2018

- В сентябре сдавал Русал по 28-29 и переложился в En+

- Вышел из ВТБ, переложился в Сбер

- Вера в Русгидро, ниже 0,5 не ждет

- Не верит в Фосагро. Список Белоусова, неэффективный капекс, возможно падение цен на удобрения. Держу, но уралкалий нравится больше.

- ТГК-1 нравится, будет наращивать при цене ниже 0,009. Ждет что ГЭХ начнет платить 50% дивиденды по мере снижения капекса.

- БСПБ — участвует в байбеках

- ЛСР — ждет дивиденды 78 руб на акцию

- Рискованный венчур — облигации ФиансАвиа — 8% от номинала

- Мечел-преф. Если повезет и все будет хорошо, дивиденды 2024 будут равны текущей стоимости. Пока ждет дивидендов 12-15 руб.

- Есть риск, что ТГК-2 купит Квадру.

- MRKV, KRKNP, LSNGP — дивиденды могут быть 12-15%, но предпочитаю те, которые заплатят много в будущем: ENPL, HYDR, AFKS, TGKA, GAZP.

- Жду Русгидро и ТГК-1 в 2019 на 50% выше текущих, чтобы их продать там.

- На паническом сливе хочу докупить Сбер, Газпром, АФК и Распад

- Хочется купить, но чуть дешевле: MOEX,AGRO,AFLT,RTKMP,NMTP,TRNFP,MGNT.

НП РТС добавляет популярные американские ETF в линейку фондов, торгующихся в России.

- 27 ноября 2018, 11:38

- |

Ассоциация «НП РТС» продолжает расширять линейку биржевых фондов от ведущих американских провайдеров. На прошлой неделе в систему добавили шесть популярных ETF, 23 ноября 2018 года – еще тринадцать. Полный список: https://investcab.ru/ru/otc_market/navigator/

Расскажу подробнее о биржевых фондах, допущенных в пятницу, 23 ноября.

Эти ETF можно разделить на несколько групп, во-первых Smart-Beta ETFы, управляемая структура которых ориентирована на компании США с большой капитализацией и хорошим потенциалом роста. Менеджеры фондов отбирают акции по нескольким признакам, обещающим опережающий рост в будущем. Бумаги, входящие в группу фундаментально коррелированы, что позволяет заработать на спреде между этими инструментами.

IWY — солидный портфель из акций роста, выбранных из 200 крупнейших по рыночной капитализации американских компаний. Акции выбираются на основе двух основных факторов: среднесрочные прогнозы роста и исторические продажи на акцию. Методология отбора компаний Russel отличается от методов MSCI, в результате чего IWY более ориентирован на промышленность и технологии, при этом фонд менее зависит от финансового сектора. Это делает IWY менее волатильным, благодаря этому, фонд ориентирован на инвесторов предпочитающих стабильность и рост.

( Читать дальше )

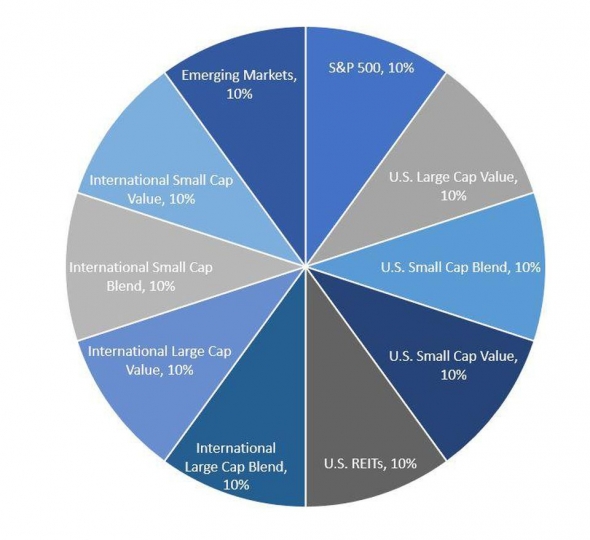

6 готовых портфелей от гуру рынка

- 21 октября 2018, 12:52

- |

Попалась мне как-то в Forbes такая статья: 6 Expert Investment Portfolios You Can Implement Today. Дословно ее можно перевести как «6 инвестиционных портфелей от экспертов, которые вы можете воплотить сегодня». Звучит неплохо. Однако после прочтения мне стало понятно, что воплотить эти портфели не так-то легко. И вот, почему.

( Читать дальше )

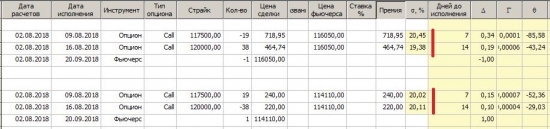

Почему я торгую опционами (в основном календари)

- 02 августа 2018, 20:47

- |

Сегодня сделал небольшую прибыль, но без каких-либо напрягов. такая приятненькая позиция:

Смысл в том, что был маленький арбитраж по волатильности. Я его оцениваю в процентах одной серии относительно другой.

Сегодня я нарушил свои правила и влез в позицию где арбитраж был всего 5,5 %. Обычно я дожидаюсь 10%.

Позиция в цифрах выглядит так:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал