Избранное трейдера Vegarus

Исторические данные FORTS. Тики.

- 12 ноября 2020, 18:33

- |

Захотелось добыть тиковые исторические данные, желательно с направлением сделки и миллисекундным таймштампом.

Захотелось потому что апи которое я использую (транзак), тики дает скачать только за текущий день, и если накануне торговый терминал был выключен до конца сессии или вообще не запускался, на графиках образуются неприятные дырки. Можно в принципе было бы как то решить этот вопрос с помощью виндозного планировщика заданий, только надо, опять же, следить чтобы компьютер был включен в определенные моменты времени или вообще его не выключать, ну в общем надо постоянно надо быть озабоченным какой то хренью, что в принципе напрягает.

Знаю про вариант с финамом, но решил поискать альтернативы, и оба, есть оказывается несколько общедоступных источников, которые содержат историю, и не только тиковую, а в том числе и полный лог ордеров, аж за несколько лет. Это архивы данных в формате *qsh, этот формат использует скальперский привод Николая Морошкина Qscalp. Задачей стала автоматизация доставки данных на свою машину, расшифровка и создание формата данных который понимает моя торговая платформа. Спасибо кстати самому Николаю, он любезно прояснил несколько моментов, которые путем простого курения мануала *qsh понять было непросто.

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 17 )

Дельта-нейтральность через матожидание

- 04 февраля 2018, 22:35

- |

Возникла тут одна идея — как можно было бы добиваться дельта-нейтральности опционной позиции. Хотел бы поделиться, может, получится интересное обсуждение. Но сначала — предыстория вопроса.

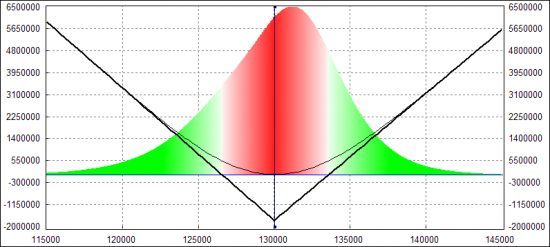

Итак, допустим, мы торгуем какую-то дельта-нейтральную стратегию. Это может быть и покупка-продажа волатильности, и котирование ММ, и календарный арбитраж между разными сериями или еще какая. Главное, после открытия опционной позиции (по выгодным, как нам кажется, ценам), нужно добавить фьючерсов в позу (лонг или шорт), чтобы минимально зависеть от того, куда пойдет базовый актив (БА). Как это сделать? Самое простое — посчитать дельту по Блеку-Шоулзу (БШ) и выровнять эту дельту соответствующим количеством фьючерсов. Рассмотрим на примере покупки волатильности:

Здесь дельта БШ равна нулю и, по идее, нам все равно, куда пойдет БА. Правда будет сильная зависимость от веги, но этот риск здесь рассматривать не будем, только риск от движения БА. Судя по картинке и по тому, что дельта БШ = 0 — у нас нет такого риска. Но если мы в реале откроем эту позу, то обнаружим, что есть почти 100% корреляция эквити с БА. Если она положительная (растет БА — растет PnL, падает БА — падает PnL), то, значит, у позы фактически положительная дельта. Если корреляция отрицательная (растет БА — падает PnL, и наоборот), то фактически у нас отрицательная дельта. Несмотря на то, что БШ показывает нам нулевую дельту. Перефразируя известное выражение, можно было бы сказать так:

( Читать дальше )

Опционный зигзаг в тезисах

- 19 ноября 2012, 15:06

- |

Опционный зигзаг в тезисах

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал