Избранное трейдера Роман(RusminD)

Заработать на финансовых рынках возможно-опыт 25 лет торговли

- 06 ноября 2024, 17:37

- |

Уж кого тут только не было. И физиков и математиков, и людей, умеющих считать инфляцию за 5 лет в голове без калькулятора

Были тут и любители «срубить по быстрому». А также горе-учители, набравшиеся опыта за пару лет.

Забавно видеть, как люди с красными дипломами, профессора всяческих наук, слушают Олейников и других зазывал, запоминая каждое их слово.

Множество умников пришло на рынок опционов. Другие строили торговых роботов. Еще больше народу увлеклось покупками у профессионалов Струткурных продуктов.

Итоги для всех этих личностей не то чтобы печальны, но очевидны. Пока они тратили 100% своего внимания и времени на рынок, те активы, о которых они забыли, принесли им ощутимый доход. Подорожала недвижимость, а банковские вклады принесли за годы ощутимые проценты.

Так что оставьте финансовые рынки в покое. Шарлатаны — зазывали, аналитики с 3 классами образования и журналисты с РБК ТВ утащат вас в такой ад, что мало не покажется.

На рынке надо помнить одну фразу Джорджа Сороса (так ненавидимом многими сегодня, гения торговли вчера) «инвестиции-это крайне скучное занятие. Если по какой либо причине вам на фондовом рынке стало вдруг весело-немедленно бросьте это занятие. Вы делаете что то неправильное и скоро получите колоссальные убытки»

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 10 )

Что делать, если вы стали богаты: 10 простых правил

- 01 ноября 2024, 18:57

- |

Если вы не родились богатым, а стали им в какой-то момент жизни благодаря какому-либо событию или долгому своему труду, то, как минимум, предлагаю прочитать советы ниже. Это не значит что стоит им следовать. Но можно хотя бы задуматься, а может они написаны кровью тех, кто попал в такую же ситуацию.

1) Не говорите об этом своим детям и постарайтесь чтобы они не узнали

2) Не покупайте сразу же новый или дорогой автомобиль

3) Не сообщайте коллегам и друзьям об этом

4) Оградите родственников от этой информации, включая родителей, братьев и сестёр

5) Не увольняйтесь в этот же момент с работы

6) Не начинайте сразу тратить на дорогие украшения и вещи

7) Не торопитесь снимать дорогую квартиру (дом) в элитном районе или покупать её

8) Оплатите все долги: перед банками, кредиторами, друзьями и родственниками

( Читать дальше )

«Маги рынка».Что стало с героями книги Джека Швагера? Часть 3

- 09 октября 2024, 16:40

- |

Всем привет! Сегодня решил сделать завершающую 3 часть про героев серии книг Джека Швагера. Предыдущие части:

Часть 1 - https://smart-lab.ru/blog/1062726.php

Часть 2 - https://smart-lab.ru/blog/1067644.php

Сегодня рассмотрим книгу: «Stock Market Wizards: Interviews with America's Top Stock Traders», которая вышла в 2001 году.

Герои книги: Стюарт Уолтон, Стив Уотсон, Дана Таланте, Марк Д. Кук, Альфонс «Бадди» Флетчер младший, Ахмет Окумус, Марк Минервини, Стив Лескарбо, Майкл Мастере, Джон Бендер, Дэвид Шоу, Стив Коэн.

Что же стало с героями данной книги?

Марк Д. Кук — работал в фермерском доме своей семьи, построенном в 1870-х годах в Восточной Спарте, штат Огайо. Он управлял своими собственными счетами и предлагал консультационные услуги в Mark D. Cook's Trader Advisory. Марк разработал кумулятивный индикатор Cook Cumulative Tick℠ и завоевал признание, выиграв в 1992 году чемпионат США по инвестициям с поразительной доходностью в 563,8%.

( Читать дальше )

Система торговли на бирже по Роману Андрееву

- 23 сентября 2024, 11:16

- |

Искал информацию по среднесрочной торговле и натолкнулся на разжевывание системы Романа Андреева.

Там он озвучивает уровни и отвечает на вопросы. Вкратце это выглядит так:

Для новичков в блоге

В таблице представлена информация, касающаяся системной среднесрочной трендовой торговли. Прежде всего прочтите первый пост Романа на smart-lab.ru/blog/135947.php и ознакомьтесь с описанием системы ниже, чтобы избежать лишних вопросов. «Стоп» в таблице обозначает заявку на переворот позиции. Если по результатам стопа образовалась прибыль — это тейк-профит, если убыток — это стоп-лосс. Для бумаг, по которым произошел переворот, результат по предыдущей позиции указывается в графе P/L%.

Роман также упоминает внутридневные уровни в комментариях. Это расчетные стопы, которые отслеживают крупные игроки, провоцируя рыночные движения. Если решите работать с этими уровнями, стопы обязательны: для РИ — 200 бп, для СИ — 30. В РИ лучше закрывать 500-800 бп и выходить. Когда цена пройдет 200 бп, можно сократить позицию наполовину, чтобы покрыть свои риски.

( Читать дальше )

Чему учит великий спекулянт Джесси Ливермор?

- 20 сентября 2024, 10:57

- |

Вот несколько значимых цитат из книги «Воспоминания биржевого спекулянта» Эдвина Лефевра, которые отражают важные уроки и философию Джесси Ливермора:

«Рынок никогда не ошибается — люди ошибаются». Эта цитата подчеркивает важность понимания того, что рынок сам по себе не может быть виноват в неудачах. Ошибки совершают трейдеры, неправильно интерпретируя данные или принимая эмоциональные решения.

«Важнее всего, чтобы трейдер знал, как действовать в каждый момент, а не думал, что ему известно, что случится на рынке». Ливермор подчеркивает значимость адаптации и умения реагировать на текущие рыночные условия, а не на предсказания.

«Дайте прибыли расти, а убытки — сокращайте». Одна из ключевых стратегий Ливермора, которая советует трейдерам держать прибыльные позиции как можно дольше, и при этом быстро закрывать те, которые приносят убытки.

«Я никогда не спорю с рынком. Это самое худшее, что может сделать спекулянт». Ливермор предупреждает о том, что попытки сопротивляться рыночным тенденциям могут привести к серьезным потерям.

( Читать дальше )

Напоминание об ограничениях по валютному законодательству РФ

- 07 августа 2024, 12:24

- |

🔴Что нельзя делать гражданам РФ и владельцам ВНЖ в России:

▪️Зачислять на зарубежные счета деньги, полученные в виде дивидендов от российских компаний и прибыли российских ООО, товариществ и кооперативов.

▪️Перечислять из РФ на зарубежные счета больше 1 млн долларов в месяц.

▪️Вывозить наличные из РФ на сумму свыше 10 тыс. долларов.

🔴Что нельзя делать гражданам-резидентам РФ:

▪️Зачислять на зарубежные счета (в странах вне ЕАЭС) инвестиционные доходы от продажи недвижимости, ценных бумаг, купонов и дивидендов.

▪️Скрывать зарубежные счета от ФНС и не подавать отчеты о движении денежных средств (кроме счетов в ЕАЭС с оборотом до 600 тыс. рублей).

▪️Покупать недвижимость в недружественных странах со счетов в России (только с зарубежных счетов, о которых уведомлена ФНС).

⚠️Нарушение валютного законодательства может привести к штрафам — от 20 до 40% с суммы запрещенной операции.

Как Джим Саймонс создал черный ящик с алго и заработал миллиарды

- 21 июля 2024, 14:53

- |

Джим Саймонс был талантливым математиком и первые 40 лет жизни был типичным ученым. За одним исключением — он очень хотел разбогатеть. Это желание не было типичным для академической среды. Для большинства коллег деньги не были серьезным мотиватором. Их привлекала возможность решать сложные, но очень интересные задачи. А таких задач в математике хоть отбавляй.

“Чем отличается математик от пиццы? Пицца может накормить семью из четырех человек”.

Почему бы острый ум математиков не направить на решение практических задач в торговле на бирже, подумал Саймонс и в 1978 году открыл свой фонд.

Мечта и цель Саймонса — создание автоматической системы, которая бы торговала без участия человека. Сейчас это называется алгоритмической торговлей, или попросту алго.

В систему загружались исторические данные по ценам. Далее — поиск закономерностей и паттернов. Далее — принятие решения купить или продать.

В первые годы работы фонда получалось не очень. Модели были сырыми, данных не хватало, мощность компьютеров была ограничена и никакого интернета. Вместо компьютерных моделей решения часто принимали люди. На новостях, на интуиции, на собственных взглядах на рынок. Но дело все-таки двигалось вперед.

( Читать дальше )

Правила учета убытков прошлых лет

- 05 июля 2024, 14:33

- |

Инвестиции в ценные бумаги не всегда приносят прибыль, случаются и убыточные года. Как вернуть убытки прошлых лет? Этот вопрос часто вызывает сложности у инвесторов. Разбираемся в его нюансах.

🔸Переносить можно убытки за прошедшие 10 лет, но доход можно учесть только за последние 3 года.

Если у вас были убытки в 2013 году, а доход в 2020 г., то зачесть такой убыток не с чем и на 2024 год он тоже не перейдет. В отличие от убытка за 2014 год и более поздние периоды, их можно будет перенести.

🔸Убытки переносятся в порядке их получения.

🔸Если убыток больше полученной прибыли, то его можно переносить частями.

🔸Убытки по операциям с ценными бумагами (ЦБ) и по операциям с производными финансовыми инструментами (ПФИ) переносятся отдельно друг от друга.

Акции относятся к ЦБ, фьючерсы на акции — ПФИ. Доход по фьючерсам за 2023 год нельзя уменьшить убытком по акциям за 2022 год или за более ранние периоды.

🔸Убытки по ЦБ и ПФИ, которые не обращаются на организованном рынке, а также по операциям РЕПО нельзя переносить на будущие периоды, но можно сальдировать внутри года.

( Читать дальше )

До пенсии еще надо дожить (с). Ежедневные, еженедельные инвестиции в здоровье

- 12 мая 2024, 09:09

- |

Вся жизнь — борьба. До обеда с голодом, после обеда — со сном (с, студенческий фольклор)

Мне очень нравится общение в ТГ канале «Пенсионный фонд Кубышка» , там, по правилу «золотого сечения», собрались 62% единомышленников. Мы — общаемся, делимся своими наработками, портфелями. Ставим перед собой задачи, делимся достижениями.

Цель. Ставим цель. Достигаем. На выходе получаем кучу положительных эмоций.

Худеем вместе! © Современное «восьмиборье»

Никого не призываю следовать моему примеру, так как нужно пройти медобследование, сдать анализы, не иметь противопоказаний. Нужно иметь лишний вес (запасы).

В апреле 2024 года поставил цели (цикличная многозадачность) до октября 2024 года (мне будет 55 лет). Восемь целей — «мое восьмиборье»:

- Копить деньги на пенсию. Здесь проблем нет, все идет размеренно с 2006 года. Портфели (Кубышки) выкладываю на всеобщее обозрение, ежемесячно. 13-14 мая 2024 года выложу на Дзене очередной ежемесячный обзор портфеля. Майские пополнения совершил, деньги 7500 с зарплаты поступили на счет. Также был ожидаемый возврат 288 тыс. руб. НДФЛ (спор с налоговой, писал в ТГ канале). Все деньги размещены на брокерском счете ПФ Кубышка.

( Читать дальше )

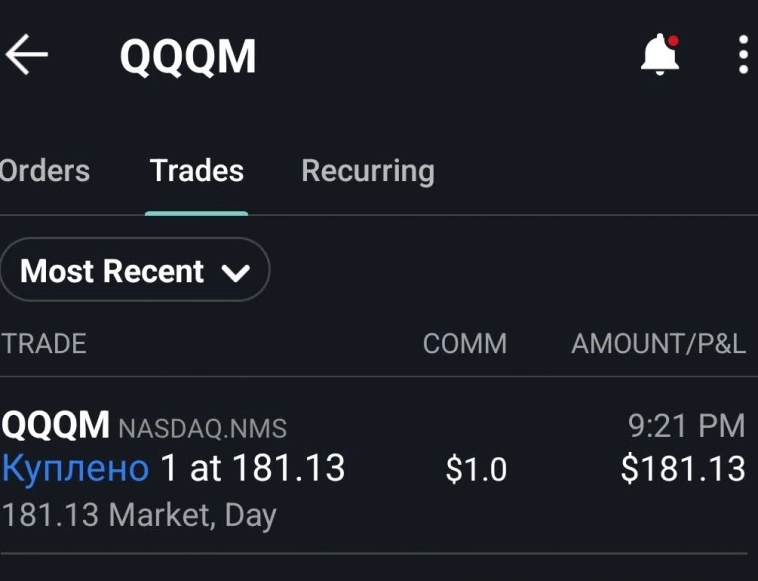

Новый эксперимент с международным портфелем. Покупаю Наждак!

- 10 мая 2024, 12:09

- |

Как говорил герой Макконахи в “Волк с Уолл-Стрит” — “новые ситуации, новые акции”.

Итак, основа моего американского портфеля — VOO, т.е. etf на S&P500. Растет со всем рынком, падает тоже со всем рынком.

Конечно, есть акции/фонды, которые приносят жирные дивиденды, например BTI (дивдоха 9.69%), PDI (дивдоха 16.65%) и другие.

Есть банки (купленные на заливе в прошлом году), есть и полупроводники — NVDA, AMD, TSM итд, есть фарма — NVO, PFE, есть технологичные монстры вроде TSLA, AMZN итд.

Новая идея — регулярная покупка индекса на 100 самых популярных технологичных акций, т.е. NASDAQ-100. Был выбор, что покупать — QQQ (старейший индекс) или QQQM (более новый аналог старейшего индекса, стоит дешевле и чуть ниже комиссия).

Для себя выбрал QQQM. Буду покупать его несколько раз в год по текущим ценам. Некоторые аналитики считают, рынок неоправданно дорогой, особенно технологический сектор. Еще вот-вот и рухнет.

Посмотрим! Буду регулярно делиться информацией, что происходит с портфелем. Как сказал бы Талеб — “шкура в игре”.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал