Избранное трейдера Good

Вражеские корабли (стопы)

- 11 июля 2016, 20:40

- |

Непрофессиональные инвесторы в большинстве своем подвержены самообману. Кажется, что именно ему повезет заработать все деньги мира, именно ему улыбнется удача и после входа в сделку каждую минуту будет литься на счет прибыль. Однако, чаще всего, все кончается потерями. Именно потерями и обычно полными потерями. Когда-то, увидев первые закономерности движения цен Я тоже рассчитывал, что именно Я буду тем самым, кто сможет на этом заработать. Но чем глубже Я вникал в эту отрасль бизнеса, тем больше для меня менялось с ног наголову. В настоящее время моя система торговли исходит от обратного – торгуя, Я хочу не потерять в первую очередь. Я называю свою систему «оппозитом», Я не знаю куда пойдет цена и когда, Я, как в «морском бое» ищу где спрятаны «вражеские корабли» (стопы).

Первый пример, который хочу описать, это мое видение ситуации с USD/RUB. Проведя несколько черточек можно обнаружить, что есть у доллара очень мощная поддержка в районе 64руб и он судя по картинке должен выстрелить вверх возможно до 74,5 руб. И вероятнее всего так и будет. Рубль-таки дойдет до этой цели. Но! Смогут ли непрофессиональные инвесторы «дождаться» этой цели? Мой ответ – НЕТ! Скорее всего, эта поддержка – 64руб — будет пробита очень резко вниз и очень глубоко, чтобы выбить большинство из позиции. Насколько глубоко? Обычно настолько, чтобы это показалось кошмаром для всех купивших выше 64 рублей. Сколько, ну сколько же? 60руб или 55 руб? Обычно исполняются самые кошмарные мечты. Для меня это выглядит так – сначала мы пробьем 60руб, затем подключится новостной фон, затем 59-58-57. Остановка на недельку на 57 и даже отрастание к 59 и финальный уход вниз на 3-5 дней. Где будет остановка? – можно спросить у профессиональных спекулей, которые к этому времени нарисуют новые черточки ввиде поддержек и сопротивлений и будут гнать цену до последнего. И только после этого, после настоящего треша, цена таким же стремительным образом дойдет до 71-72 рублей, где каждый непрофессиональный трейдер сможет сказать себе – ну вот! Я же говорил! Что бакс должен стоить минимум 70, а то и 75 рублей.

- комментировать

- ★6

- Комментарии ( 20 )

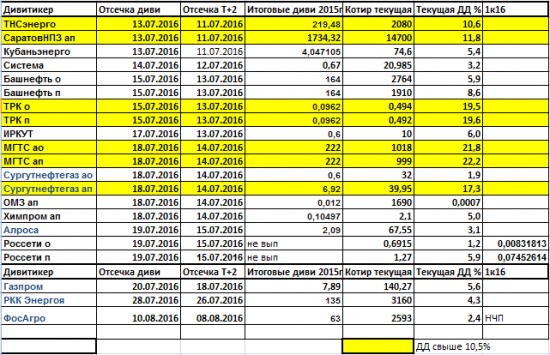

Дивиденды 2016. Дивидендный взгляд на приватизацию Алросы

- 10 июля 2016, 22:10

- |

Вероятность того, что для эмитентов с госучастием % чистой прибыли, направляемой на дивиденды в следующем году нарастает. А вероятность возврата к отчислениям в размере 25%, на мой взгляд, крайне мала.

Минфин ставит этот вопрос ребром. Цитирую:

«Министр финансов России Антон Силуанов предложил принять норму выплаты дивидендов госкомпаниями на уровне 50% на три года, передает RNS.

«Я сегодня говорил о необходимости принятия мер по увеличению доходов в следующем году, которые включают в себя и пролонгацию мер по 50% дивидендам госкомпаний», — сообщил министр на заседании кабмина.»

Уже доходит и до конкретных действий:

Министерство финансов РФ выступило с инициативой о пролонгации нормы выплат дивидендов Группы «Алроса» за 2016 года в размере не менее 50% от консолидированной чистой прибыли. Об этом сообщил журналистам заместитель министра экономического развития РФ — руководитель Росимущества Дмитрий Пристансков.

( Читать дальше )

Комментарий к предыдущему посту.

- 09 июля 2016, 14:03

- |

Я понимаю неодобрение со стороны нескольких уважаемых мною коллег и согласен с их аргументами. Для них я попытаюсь объяснить мотив своего поступка.

Слишком часто в интернете и в частных разговорах встречается мнение, что в России большие деньги заработать честным трудом нельзя. Любые контраргументы бессмысленны, ибо наталкиваются на упрямость, глупость и нежелание слушать. Кстати, «большие деньги» понятие слишком расплывчатое, кто-то тратит в месяц больше моего годового дохода, для кого-то 100 тысяч рублей богатство. И это нормально. Также распространена точка зрения, что финансовые рынки это казино, лохотрон и т.п. И снова аргументированной дискуссии не получается. Как человеку, который сам достиг того что имеет, мне неприятно это слышать. Я вижу большое количество возможностей в жизни, и на финансовых рынках в частности, для целеустремленных людей. Обидно будет, если один-два или сколько там молодых парней потеряют интерес и стремления из-за ошибочного мнения толпы. Толпа всегда ленива, всегда ошибается.

( Читать дальше )

О влиянии плечей на неопытных трейдеров

- 08 июля 2016, 17:06

- |

Заранее извиняюсь перед читателями за плохое форматирование--статья выпущена еще аж на стокпортале, потом в жж переехала, у нее сложная судьба, свинцовые игрушки, прикрученные к потолку :)

-----------------

Для большинства не слишком искушенных трейдеров ценовые движения рынка представляют собой полностью случайное, броуновское движение. Почему это так, я попытался раскрыть здесь: http://anatoly-utkin.livejournal.com/16424.html. Если бы не было комиссий, то динамика счета такого трейдера также была бы броуновской, и он жил бы долго. При наличии комиссий происходит плавное сползание счета, то есть время на обучение ограничено. Но есть еще одна, очень существенная опасность для счета “броуновского” трейдера–это взятие плечей, и в настоящей статье я бы хотел пояснить существо этой проблемы.

( Читать дальше )

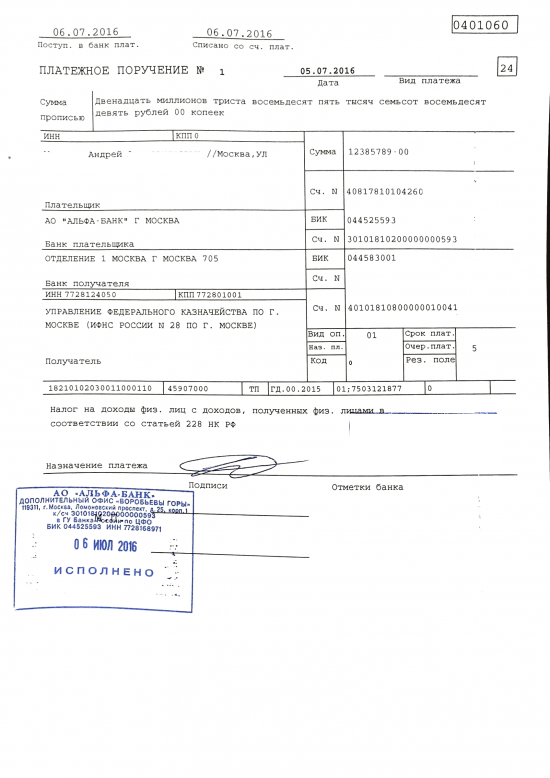

Помог бюджету, заплатил налог

- 08 июля 2016, 15:42

- |

Беру повышенные социалистические обязательства увеличить надои молока в 2016 и заплатить еще больше налогов.

Кто не понял, тот поймёт или ожидание чуда.

- 08 июля 2016, 10:22

- |

S&P снизило кредитный рейтинг Великобритании c AAA до AA, прогноз негативный.

США. Средняя оптовая цена электроэнергии, производимой ветряными электростанциями.

2009: $70/МВт*ч

2015: $23/МВт*ч (1,5 руб за кВт*ч)

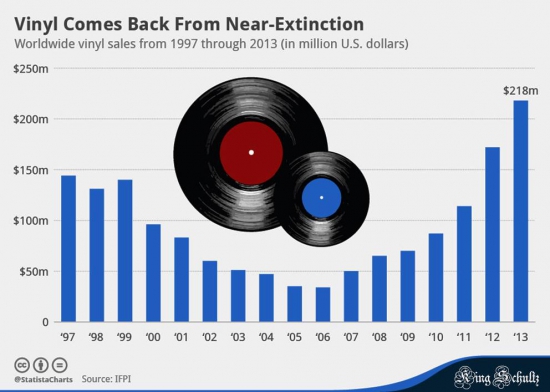

Продажи по всему миру винил музыки с 1997 года:

( Читать дальше )

сравниваем OpenKantu и tslab

- 07 июля 2016, 19:00

- |

Генератор свечных паттернов, бесплатная и с открытым кодом.

mechanicalforex.com/kantu-system-generator

И кстати у её создателей классный сайт, там много статей про создание и тестирование систем.

И у них есть платная версия с кучей кучей функций за около 300 баксов в первый год и 160 в следующие, https://asirikuy.com/newsite/

По описанию платная версия круче тслаба во многом. Так что когда тслаб поднимет цены то скорее всего переёду на неё,

она может торговать мосбиржу через мт5 протокол.

( Читать дальше )

Государство гарантирует! 5.000.000 под ставку 9,54% годовых на 1,5 года. Выше и надежней, чем у Сбербанка.

- 07 июля 2016, 18:06

- |

Государство гарантирует! 5.000.000 под ставку 9,54% годовых на 1,5 года. Выше и надежней, чем у Сбербанка.

Тонкости инвестирования в ОФЗ.

В этой статье я расскажу о привлекательности облигаций федерального займа для частного инвестора (ОФЗ).

Что такое ОФЗ?

ОФЗ – облигация, выпускаемая Министерством финансов РФ. Покупка облигации федерального займа означает, что вы даете деньги в долг государству. Государство, в свою очередь, дает обязательство не только выплатить долг держателю облигации, но и процентные выплаты по купонам.

Почему стоит инвестировать в ОФЗ?

- Облигации федерального займа приносят предсказуемый и стабильный доход;

- Низкие риски — погашение облигаций и купонные выплаты гарантированы государством;

- Накопленные проценты(купоны) сохраняются, даже если выходим досрочно – облигацию можно продать.

Купон выплачивается как правило раз в полгода и фиксирован на весь срок обращения.

( Читать дальше )

Как победить МФД?

- 07 июля 2016, 02:08

- |

Пока мы с МФД идем нога в ногу. Но у МФД есть ряд преимуществ, которые со временем станут преимуществами смартлаба:)

Предыдущий разбор кстати был тут. Вот кстати маленькая табличка сравнения:

МФД лучше прокачан поисково… Выше ТИЦ, больше ссылок, больше поисковый трафик. Это объяснимо, ибо МФД старше смартлаба на 12 лет!!! Кстати Яндекс ТИЦ смартлаба вырос в этом квартале до 900. Это тоже хорошо.

Так… Что мы сделали чтобы стать круче?

- новости по акциям <NEWS>

- форум акций

- календарь инвестора <ECO>

( Читать дальше )

*** Будьте осторожны с лонгами по индексам/акциям и не шортите доллар/рубль ***

- 05 июля 2016, 15:07

- |

По РТСу все приборы на всех дальних таймфреймах показывают перекупленность, поэтому слив будет будь здаров.

По доллар/рублю недельник очень долгое время пребывает внизу, поэтому ждём выстрела вверх на этой/следующей неделе, 4-х часовик уже активизировался в рост, дневка только начинает свой поход на верх, цели в районе 67-68 по фьючу.

Представляю Вам наглядное положение дел по Сберу:

Хаи пока вряд ли пойдём обновлять без коррекции на 12 900-700 (12 500 держим в уме). Если фон будет ухудшаться по SP500, нефти и Европейским индексам, то возможен поход и на 12 000, а затем и на 11 300.

Топик буду обновлять по мере снижения каждые 400-500 пунктов, посмотрим как будут развиваться события.

У самого стоп стоит в районе 13 850-900. Прибыль не фиксирую, держу этот true big short.

Ещё интересная прошла информация сегодня в новостях с заголовком «Deutsche Bank идет тропой Lehman Brothers»:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал