Избранное трейдера Good

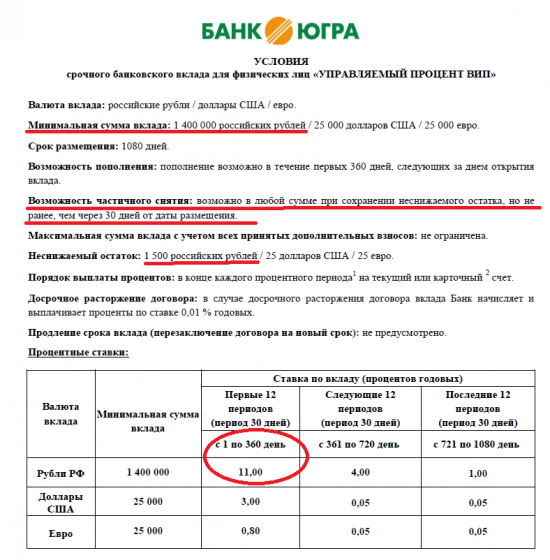

Бэнкинг по-русски: ЮГРА, весенние "обострения"...

- 29 марта 2017, 14:27

- |

( Читать дальше )

- комментировать

- ★12

- Комментарии ( 45 )

платежи ИП 2017, что изменилось?

- 27 марта 2017, 12:46

- |

- Фиксированный взнос в ПФР = (5850 руб за квартал или 23400 руб за год)

- Дополнительный взнос в ПФР = (1% от выручки, к-я превышает 300 тыс руб)

- Фиксированный платеж в ФФОМС = (4590 руб за 2017 год)

Но есть и ещё одна инновация, которую я заметил совершенно случайно!!! Оказывается, что бюджетные платежи ПФР и ФФОМС надо теперь платить в свою налоговую, а не в пенсионный фонд! (пруф).

Добавлю, что все эти платежи не обязательно платить до конца марта. Но если вы хотите уменьшить квартальный налог на сумму этих платежей, то сделать это необходимо до конца квартала! Поэтому я каждый раз плачу вовремя. (Налог за 1 квартал надо будет платить до конца апреля.)

Пример… Допустим вы уплатили суммарно в 1 квартале все три пункта и у вас получилось в сумме 20 тыс рублей.

За квартал вы заработали 1 млн и налог ИП на упрощенке составил 60 тыс рублей (6%).

Это значит, что уплатите вы не 60 тыр, а 60-20=40 тыр. Это такой момент, который даже при помощи google непросто отыскать точный ответ. Поэтому, если я вдруг что-то соврал, напишите в комментариях, как делаете вы.

Кстати чтобы не ошибиться с реквизитами, я всегда платежку составляю онлайн в МОЕ ДЕЛО. Они автоматом подставляют верные КБК и ОКТМО, а также реквизиты той бюджетной организации, в которую надо платить. Так я собственно и узнал, что платежи в ПФР надо теперь платить в Налоговую. А вообще, я МоеДело держу по сути для двух вещей:

- заполнить автоматом налоговую декларацию (надо сделать до конца апреля)

- напоминалка о платежах (элементарно напоминают по почте о том, что надо что-то сделать обязательное)

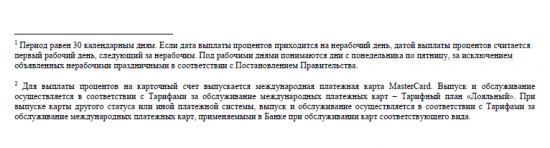

Анализатор опционных позиций. OptionFVV. Версия 2.1 public

- 26 марта 2017, 21:14

- |

Здравствуйте дорогие друзья!

Тема этого обновления — работа со своей моделью улыбки.

Эту версию мне помог создать Дмитрий Новиков. Помогал с формулой расчета, обсуждали юзабилити, ну и конечно же помог отловить баги и глюки, касаемые модельной улыбки. Мы с ним обкатали 2 версии пока не получилась эта окончательная третья версия. Так что спасибо ему большое за всё.

В текущей версии, на самом деле 2 модели улыбки.

1. Это моя, которой я давно пользуюсь. Нарисована в виде оранжевых маркеров (точек) на диаграмме (1).

Рассчитывал так, брал базу улыбки с 2010 по 2016 годы и рассчитывал относительное отклонение страйков с дельтами 0,1 0,25 и -0,1 от центрального в процентах. Рассортировывал по папачкам, каждая из них это срок сколько осталось до экспирации дней и в каждой из них считал среднее значение. Так я получил среднее отклонение интересующих мне страйков от центрального. А зная волу центрального и сколько дней до экспирации, не сложно высчитать волу страйков с дельтами 0,1 0,25 и -0,1.

( Читать дальше )

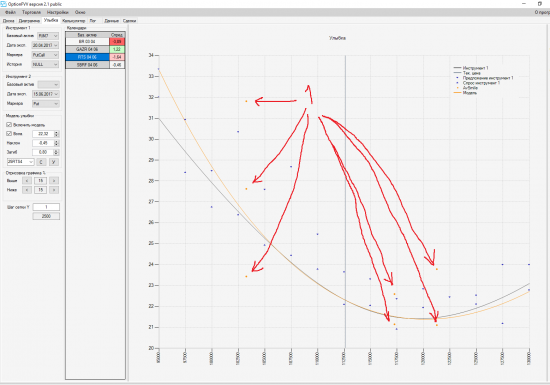

Рассматриваем МСФО ФСК ЕЭС.

- 23 марта 2017, 21:05

- |

68 млрд.р. = Чистая прибыль от основной деятельности,

но есть еще прибыль от финансовых вложений

и она составляет еще 56 млрд.р.

эта Чистая прибыль классифицируется как статьи, которые в последствии станут прибылью (но мы их от греха подальше классифицировали как финансовые вложения, чтоб Госы не дай бог попросят всю прибыль выдать в виде дивидендов). А так это пойдет в рост реальной капитализации ФСК ЕЭС ...

ниже в МСФО написано:

- СОВОКУПНЫЙ ДОХОД

причитающийся АКЦИОНЕРАМ ФСК ЕЭС = 123, 7 млрд.р.

Этот доход сейчас не распределен, он внутри акций и составляет больше 50% стоимости каждой акции.

Капитал вырос с 619, 6 млрд.р

( Читать дальше )

Минфин в четвертый раз в этом году провалил аукцион по размещению ОФЗ

- 22 марта 2017, 18:54

- |

Впервые с лета прошло года Минфин не смог разместить ОФЗ на 13 млрд рублей. Спрос едва превысил предложение, что не позволило ведомству продать все бумаги.

Средняя сумма размещения в этом году составила около 20 млрд рублей, таким образом, Министерство финансов не смогло реализовать объем, который на 7 млрд рублей меньше средних показателей 2017 г.

На первом аукционе спрос был довольно-таки активным, однако второй оказался провальным — при предложении в 13 млрд рублей, спрос составил всего лишь 15,9 млрд. Чтобы не продавать бумаги с большим дисконтом ведомство удовлетворило заявки лишь на 4,1 млрд рублей, недосчитавшись 9 млрд. Инвесторам и так была сделана скидка в 3,1% от номинальной стоимости.

Это уже четвертый неудавшийся аукцион Министерства финансов. Но если раньше у него не получалось разместить объем в 20 млрд рублей и более, то сегодня лишь 13 млрд. Кроме того, в этот раз предлагались бумаги со сроком всего на 2 года, в отличие от трех других случаев.

( Читать дальше )

Кречетов. Сеанс рыночной магии (с разоблачением).

- 22 марта 2017, 17:02

- |

Те кто посмотрит это видео научатся безошибочно определять 1-3 интрадейных уровня в день. И поймут как стать рыночным гуру показывая эти уровни остальным. Это рыночная магия. (В конце этого поста коротко по рынку кстати.)

Те кто посмотрят ролик до конца, поймут, почему торговать так не надо. В конце будет рассказано как так получается и почему заработать на рынке торгуя это вы всё таки не сможете. А это уже её разоблачение.

Ну и наконец если вы посмотрите всё до конца, то скорее всего улучшится ваше понимание рынка и аналитики.

( Читать дальше )

Правила, которыми я руководствуюсь при торговле опционами.

- 18 марта 2017, 20:12

- |

2. Покупка опционов не менее рискованна, чем продажа. С покупкой можно заиграться, так как она не требует большого ГО, покупая большим объемом можно очень быстро потерять весь счет. За 4 года активной торговли опционами, основные потери у меня были именно от покупок. Тут очень важно соблюдать мм.

3. Любые продажи должны быть захеджированны. Не верьте тем, кто говорит, что дельтахэдж съедает всю прибыль. Тут главное продавать опционы с дальней датой экспирации, тогда дельта меняется реже.

4. При работе с позициями использовать профессиональное ПО и не жадничать на него деньги, потом «руками в стакане» дороже выйдет.

5. Заранее четко пошагово представлять и понимать, как в дальнейшем управлять позицией при любых обстоятельствах.

6.Отрывать покупку в сторону роста волы.

7.Стараться как можно реже переносить позиции через выходные.

Новый рейтинг от Barrons лучших брокеров на фондовом рынке США

- 18 марта 2017, 08:47

- |

Известный американский финансовый журнал Barrons ежегодно отбирает лучших брокеров США и даёт им оценку.

Час назад вышел свежий рейтинг Barrons-2017

У кого нет доступа, то вот полный текст:

«The bull market is on sale for online brokerage customers.

In the run-up to our 22nd annual ranking of Barron’s Best Online Brokers, two developments topped all others: The three major indexes—the Dow Jones Industrial Average, the Standard & Poor’s 500, and the Nasdaq Composite—all set record highs, and six brokers slashed commissions and other fees. At the 16 brokers we reviewed this year, the average monthly cost of trading for an occasional investor had fallen 25% since early 2016, to $47.51 from $63.45. That means more of the market’s gains are ending up in the pockets of self-directed online traders.

Charles Schwab kicked off the price wars by cutting its base commission from $8.95 to $6.95, and after a flurry of activity, six brokers settled into reduced-fee structures. Following a second cut, Schwab now charges $4.95 per equity trade, as does Firstrade. TD Ameritrade and E*Trade dropped to $6.95 from $9.99. E*Trade charges active traders—those who trade more than 30 times per quarter—$4.95 per transaction. TradeStation announced that it is waiving its $99 monthly platform fee for its sophisticated analysis and trading engine, and also added a flat $5-per-trade charge to its elaborate fee schedule. And our 2017 winner of Best Online Brokers, Fidelity Investments, also joined in: The firm dropped its commission rate in two steps to $4.95 from $7.95.

( Читать дальше )

11 лет в трейдинге

- 13 марта 2017, 09:55

- |

В этом месяце исполняется одиннадцать лет, как открыл первый брокерский счет на российском фондовом рынке. Хороший срок. Уже почти треть жизни живу в торговле и инвестициях. Захотелось описать некоторые моменты своего пути на рынке. Во-первых, для того, чтобы самому освежить в памяти. Время идет. Все постепенно забывается. Во-вторых, может кому-то окажется полезным. Итак…

Предыстория

На начало 2006 года сложились несколько факторов. Бизнес, которым начал заниматься после универа, стал приносить лишнюю копейку. Высвободилось время, которое можно было посвятить саморазвитию. Фактически, это был поиск новой ниши, которой можно посвятить время и вложить свободные деньги.

Знакомый посоветовал «Руководство богатого папы…» Кийосаки. Зона поиска сузилась. Через неделю открыл счет на рынке акций. Оглядываясь назад, думаю, что повезло, так как избежал форекса: кухонь, излишних плечей и т.п.

( Читать дальше )

Результаты управления. Февраль 2017.

- 12 марта 2017, 12:01

- |

Февраль был самым коротким торговым месяцем, к тому же наложились и праздники. Валютная пара рубль/доллар по большей части укреплялась, показывая неплохие внутридневные колебания, индекс РТС закрыл месяц в умеренно негативном ключе. С начала года мы разделили управление на 3 направления: “Фьючерсы” (преимущественно направленная торговля на RI, SI, SR), “Опционы” (стратегии продажи дальних краев и календарные спрэды) и “Акции” (алготрейдинг + отыгрывание идей во 2-3 эшелонах). Подробная информация по стратегиям и результаты выложены у нас на сайте. Результаты у всех стратегий оказались в рамках ожиданий. Портфель «Фьючерсы» показал прирост на +3.98%. С начала работы в 2013 году доходность составила +227.01%. Рынок начал выходить из «спячки», вполне возможно сейчас мы видим очередную смену рыночной фазы на более «живую».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал