Блог компании Иволга Капитал |Прямой эфир: насколько глубокий кризис мы получили и какие возможности он нам дает?

- 01 апреля 2022, 13:46

- |

Напоминаем, сегодня в 15:00 — прямой эфир с Евгением Суворовым, автором одного из крупнейших экономических telegram-каналов MMI.

Вопросов к Евгений много, про инфляцию и курс доллара, про ставки банковских депозитов и падение ВВП. Но в общем, тема одна — насколько глубокий кризис мы получили и какие возможности он нам дает?

Обратите внимание, что эфир пройдет в telegram-канале Probonds, а значит не надо никуда переходить!

И хотим дать несколько советов перед эфиром:

1. Не пропускайте! После завершения трансляции активная ссылка на прямой эфир не откроется, так как трансляция закончена.

2. Обязательно! Если вы хотите смотреть прямые эфиры в Telegram, обновите телеграмм до последней версии.

3. Очень важно! Поделитесь ссылкой на Telegram-канал @probonds, чтобы как можно больше подписчиков могли вместе с нами смотреть прямой эфир!

Подключиться можно будет, нажав в 15:00 на соответствующую кнопку в шапке канала или по ссылке: t.me/probonds?livestream

- комментировать

- Комментарии ( 0 )

Блог компании Иволга Капитал |Доходности сделок РЕПО с ЦК (20,13%) оказались намного выше доходностей ОФЗ (17-13,5%) и начинают опережать депозиты

- 22 марта 2022, 07:34

- |

Вчера открылись торги ОФЗ. Но важным день стал не только для госбумаг, но и для денежного рынка, для сделок РЕПО с ЦК.

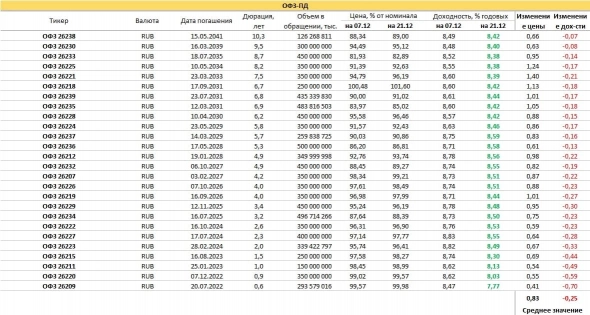

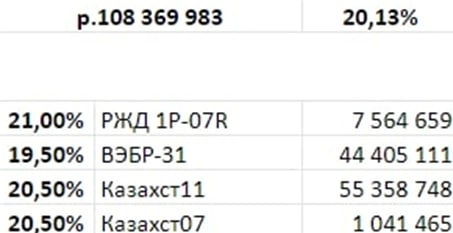

Сначала про РЕПО. Вчера в первый раз за 2 недели мы разместили клиентские деньги под ставку выше 20% годовых, под 20,13%. Вчера же использовали иностранные рублевые облигации для сделок РЕПО – облигации Казахстана. Причем на них пришлось более половины нашего вчерашнего объема размещения денег (56 млн.р. из 108 млн.р.).

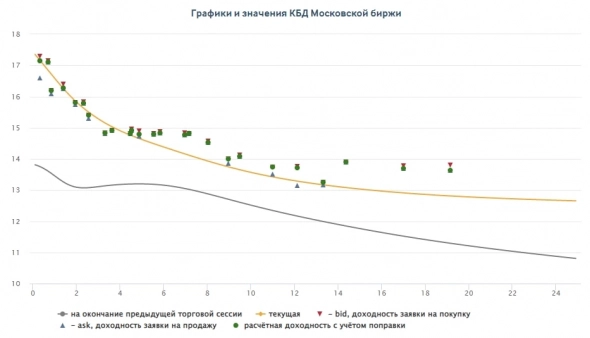

Сама по себе, доходность 20%+ в сделках РЕПО с ЦК при ключевой ставке 20% не удивляет. Однако она резко разошлась с доходностями ОФЗ, которые определились по итогам первого дня торгов ими.

( Читать дальше )

Блог компании Иволга Капитал |На Московской бирже закончились торги ОФЗ после 24 дневного перерыва

- 21 марта 2022, 17:21

- |

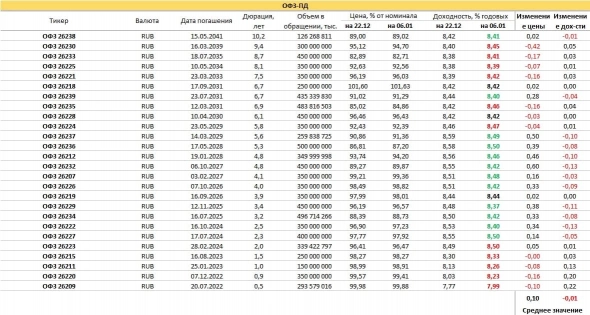

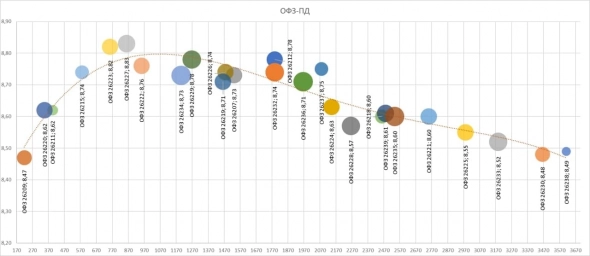

Блог компании Иволга Капитал |⚡️Итоги дискретного аукциона ОФЗ: свободного падения не произошло

- 21 марта 2022, 11:30

- |

Ограничение сделок нерезидентов и покупки со стороны ЦБ поддержали рынок ОФЗ по результатам дискретного аукциона

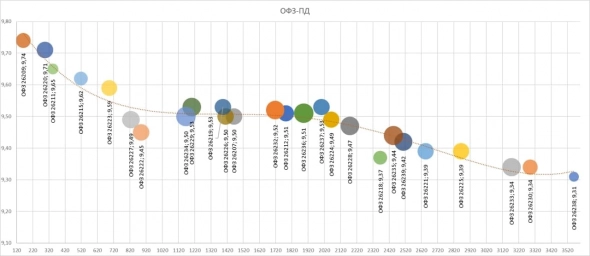

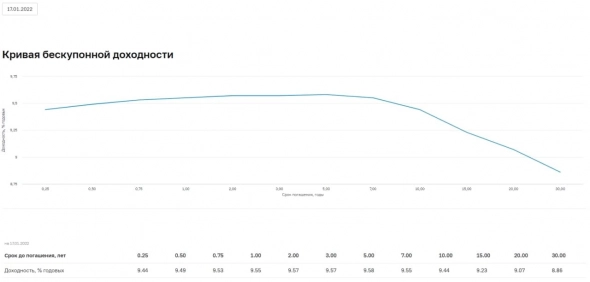

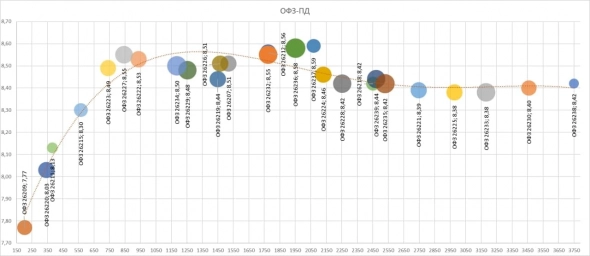

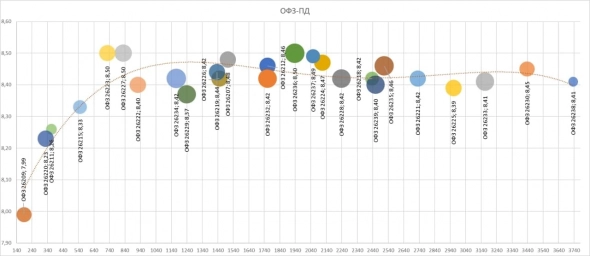

Доходности большинства бумаг оказались ниже значения ключевой ставки. При этом мы наблюдаем инверсию ставок, что может быть сигналом Центрального Банка к рынку о будущем снижении ставок

Блог компании Иволга Капитал |Рынки и прогнозы. Всплеск и снижение напряженности

- 15 февраля 2022, 08:06

- |

Последние дни, по-моему, прояснили дальнейшую логику развития конфликта России и Запада вокруг Украины и расширения НАТО на восток. Это возврат к обсуждениям т.н. минских соглашений, т.е. к статусу и автономии непризнанных ДНР и ЛНР. Не считаю, что стороны готовы и дальше взвинчивать ставки. Ставки, видимо, уже на максимумах, а конфликтный процесс переходит из жестко полемической в переговорную стадию.

Из важных новостей нужно отметить и очередное повышение ключевой ставки 11 февраля, с 8,5% до 9,5% и определение Банком России ее диапазона до конца года на уровне 9-11%.

Обострение в первую очередь американской антироссийской риторики в конце прошедшей недели наряду с ростом ключевой ставки отправило в ОФЗ в глубокую просадку. С одной стороны, я считал, что к повышению ставки облигации, в основном готовы, с другой – указывал на значимый риск длинных ОФЗ, связанный с инверсией кривой доходности госбумаг. Падение рынка облигаций оказалось существенным, однако максимально сдвинуто именно в сторону средних и длинных ОФЗ. За пределами этой части долговых бумаг всё же наблюдается утаптывание ценового дна, а не продолжение падающего тренда. И на будущее, состояние рынка облигаций, в среднем, в т.ч. сегмента ВДО, видится тяжелым, но стабильным. Кстати,

( Читать дальше )

Блог компании Иволга Капитал |PRObondsмонитор. К подъему ключевой ставки готовы. Срез доходностей ОФЗ, субфедов, корпоративных облигаций

- 10 февраля 2022, 07:41

- |

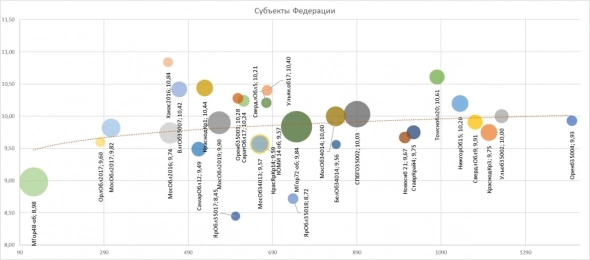

К подъему ключевой ставки готовы. Кривая доходностей ОФЗ укладывается в диапазон 9,7-9,3%, облигации регионов – в 9,5-10,3%, а ликвидные бумаги первого корпоративного эшелона в среднем дают 10-11%.

( Читать дальше )

Блог компании Иволга Капитал |Когда остановится падение ОФЗ?

- 18 января 2022, 08:09

- |

Ценовой индекс ОФЗ RGBI после резкого отскока утром понедельника возобновил пике вниз.

Консенсус экспертных мнений связывает ускоренное падение ОФЗ с конфронтацией между Россией и НАТО/США. Но я остаюсь при давно высказанном мнении. Участники рынка гособлигаций расплачиваются за собственный оптимизм. Рост инфляции и динамика повышения ключевой ставки оказались для большинства неожиданными и, как часто бывает в подобных ситуациях, долго рассматривались как временные явления. Т.е. сейчас инфляция, ставка и доходности высокие, в обозримом будущем снизятся, на что предполагалось делать спекулятивную ставку.

( Читать дальше )

Блог компании Иволга Капитал |PRObondsмонитор. ОФЗ теряют привлекательность

- 10 января 2022, 07:34

- |

Кривая доходности ОФЗ продолжает расправляться. Длинные выпуски сокращают дисконт по доходности по отношению к коротким. Правда за счет снижения доходности последних. Рынок, судя по кривой, по-прежнему, закладывает в качестве базового сценария победу правительства над инфляцией и снижение ключевой ставки в обозримой перспективе. Т.е. полагается на слабо предсказуемые события. Если же говорить о сегодняшнем дне, то после роста рублевой ключевой ставки с 7,5% до 8,5% 17 декабря и в силу снижения доходностей 1-5-летних выпусков ОФЗ потеряли привлекательность, которую имели месяц назад.

( Читать дальше )

Блог компании Иволга Капитал |PRObondsмонитор. ОФЗ, субфеды, первый корпоративный эшелон, ВДО. Отскок и волатильность

- 24 декабря 2021, 08:15

- |

Блог компании Иволга Капитал |PRObondsмонитор. Покупатели "длинных" ОФЗ рискуют вдвойне

- 09 декабря 2021, 07:45

- |

В дополнение к посту выше. Кривая доходности ОФЗ. Всё тот же инфляционный оптимизм участников рынка. Привыкание к низкой инфляции произошло. Скачок цен этого года и в особенности 4 квартала этого года рассматривается как локальное и выходящее за рамки нормы явление (поэтому более близкие к погашению облигации имеют и более высокую доходность). Если это не так, покупатели «длинного конца» ОФЗ рискуют вдвойне: имея на руках уже зафиксированную более низкую, чем по коротким бумагам, доходность и в придачу имея риск ускоренного падения цен своих облигаций. А рынку свойственно поступать «не так».

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал