SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Osypovich |Золото и золотодобывающие компании. Короткая заметка

- 01 августа 2013, 16:20

- |

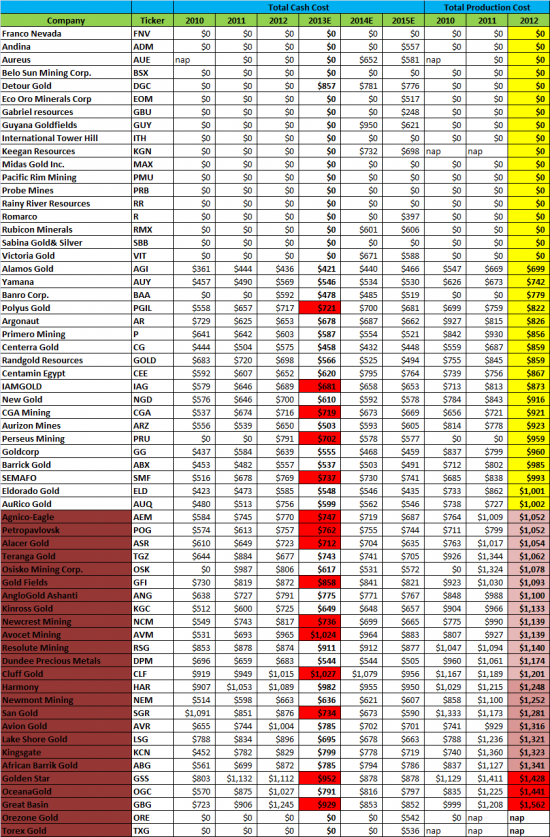

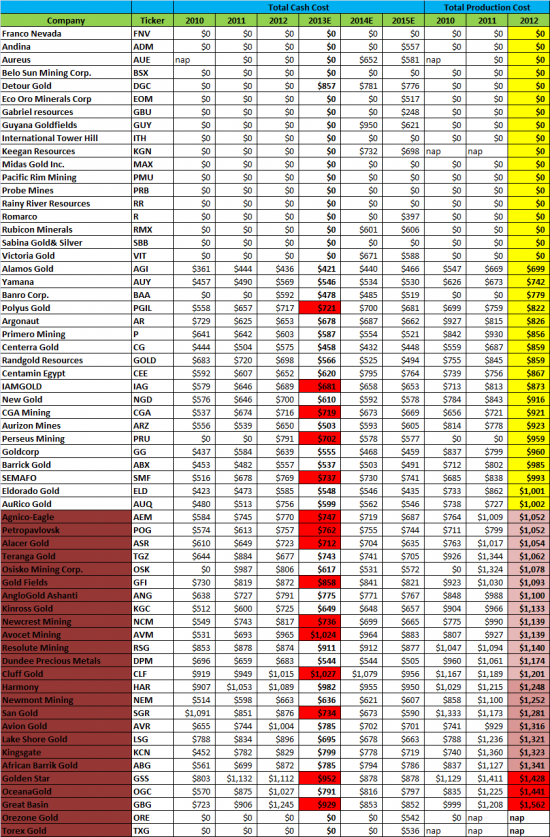

Сегодня отчитываются Barrick Gold ($ABX +1.41%), Kinross Gold Corp ($KGC +0.38% на премаркете). Все предыдущие “большевики”, такие как GoldCorp ($GG) и Newmont Mining ($NEM), отчитались с убытками, что не удивительно на таком сливе в золоте.

Если в целом, то GoldCorp за первое полугодие “нырнула” в убытки до $1,625M. Долгосрочное заимствование при этом вырасло до $2,287M с $783М. Производство золота выросло на 11.6% по отношению ко 2-ому кварталу предыдущему году до 646к унций, а вот производство серебра сократилось на 12.5% до 7,180к унций. All-in затраты на унцию составииа $1,279 при кэш кост $646. В прошлом квартале all-in затраты составляли $1,135, а кэш кост $565. В прошлом квартале производство золота составило 614к, а серебра 5,633.4к унций.

Все ждали “рукописи” по заседанию Феда, но как и ожидалось, то ничего нового. Стоит отметить, что сделали акцент на низкой инфляции, что наталкивает на мысль, что реальная процентная ставку задираться не будет быстро. Это говорит в пользу золота. Думаю, что коррекции, особенно с 1280-1300 будут выкупаться рынком. Лонги по золоту и $GDX оправданы. Думаю, что компании пытаются нарастить производство и увеличивать таким образом доход за счёт неимоверного спроса на физ. актив, что и отразилось в all-in затратах.

Если в целом, то GoldCorp за первое полугодие “нырнула” в убытки до $1,625M. Долгосрочное заимствование при этом вырасло до $2,287M с $783М. Производство золота выросло на 11.6% по отношению ко 2-ому кварталу предыдущему году до 646к унций, а вот производство серебра сократилось на 12.5% до 7,180к унций. All-in затраты на унцию составииа $1,279 при кэш кост $646. В прошлом квартале all-in затраты составляли $1,135, а кэш кост $565. В прошлом квартале производство золота составило 614к, а серебра 5,633.4к унций.

Все ждали “рукописи” по заседанию Феда, но как и ожидалось, то ничего нового. Стоит отметить, что сделали акцент на низкой инфляции, что наталкивает на мысль, что реальная процентная ставку задираться не будет быстро. Это говорит в пользу золота. Думаю, что коррекции, особенно с 1280-1300 будут выкупаться рынком. Лонги по золоту и $GDX оправданы. Думаю, что компании пытаются нарастить производство и увеличивать таким образом доход за счёт неимоверного спроса на физ. актив, что и отразилось в all-in затратах.

- комментировать

- ★2

- Комментарии ( 6 )

Блог им. Osypovich |Пора уж и в золоте купаться

- 26 июня 2013, 23:55

- |

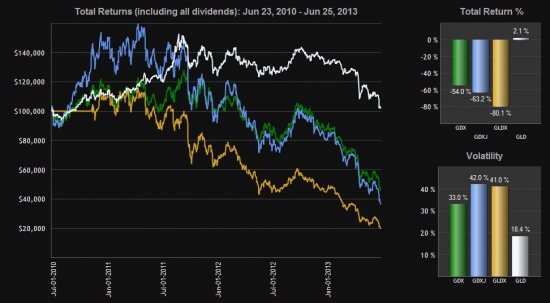

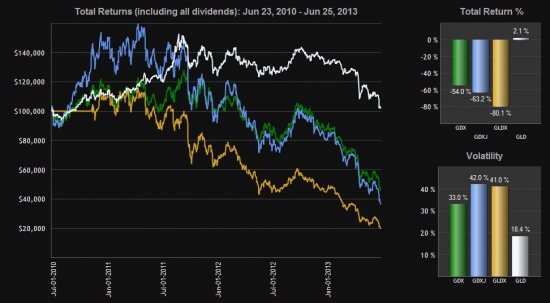

Долга ждал цифр по золоту и серебру, которые сейчас показывает данный актив. Решение по входу принято было уже давно – задолго до основного падения. Сейчас ситуация более или менее проясняется с будущим развитием событий. Как обычно вторая волна залива и выноса “вперед ногами” очень больно бьёт по карманам инвесторов, но таков уж удел. Не стал ограничиваться входом только чисто в актив, а и для рассмотрения принимал даже в большей степени золотодобывающие компании.

Я начинаю перемещаться в отряды быков по многим активам, которые вижу привлекательными для себя лично. Хотя по золоту сейчас идет масштабнейший слив и причины в непривлекательности данного актива, как защитного против инфляции, но вижу ситуацию в другом ключе. Во-первых, разобравшись до конца с деталями по дефициту бюджета, то нашел лишь некоторые положительные моменты, но совокупные сдвиги, которых все же ожидал увидеть… их там просто нет. Из чего делаю вывод, что при нынешнем экономическом курсе Поднебесной штаты лишаются очень важного кредитора, который профинансировал “бездефицитные” бюджеты Буша младшего и Обамы. Во-вторых, очень плохое предчувствие в отношении манипулирования “новыми” цифрами ВВП. Очень хорошо описано - ВВП США: вперед, к новым вершинам!

Я начинаю перемещаться в отряды быков по многим активам, которые вижу привлекательными для себя лично. Хотя по золоту сейчас идет масштабнейший слив и причины в непривлекательности данного актива, как защитного против инфляции, но вижу ситуацию в другом ключе. Во-первых, разобравшись до конца с деталями по дефициту бюджета, то нашел лишь некоторые положительные моменты, но совокупные сдвиги, которых все же ожидал увидеть… их там просто нет. Из чего делаю вывод, что при нынешнем экономическом курсе Поднебесной штаты лишаются очень важного кредитора, который профинансировал “бездефицитные” бюджеты Буша младшего и Обамы. Во-вторых, очень плохое предчувствие в отношении манипулирования “новыми” цифрами ВВП. Очень хорошо описано - ВВП США: вперед, к новым вершинам!

Блог им. Osypovich |встречаем американскую сессию

- 15 апреля 2013, 15:27

- |

Набросал список компаний, которые сегодня рвать будут на амер. сессии – другое слово просто неуместно. Красным цветом обозначил компании, которые уже начали с пятницы работать в убыток. Такого даже в 2008 году не было.

Золотодобывающие компании:

Серебро добывающие компании:

( Читать дальше )

Золотодобывающие компании:

Серебро добывающие компании:

( Читать дальше )

Блог им. Osypovich |Бюджет, золото, манипуляции,... есть над чем поразмыслить в Вк.

- 14 апреля 2013, 13:29

- |

С четверга по сегодняшний день у финн. блогов основная тема – нерациональное поведение цены на драг. металлы, а в частности на золото: одни называют это пузырём, другие манипуляциями,…

В тёплые весенние деньки тяжело думать о рынке, так как душой тянет на природу. Но некоторые соображения по этому поводу, а точнее мысли есть. Большинство пишет цитаты из прессы, но всё же нужно смотреть глубже. Если цена золота – пузырь, то почему? Если эта манипуляция, то с какой целью? Это основные вопросы на которые должен отвечать себе инвестор при оценке нынешней ситуации. И каждый из ответов лежит и заложен уже давно в истории. Но вернусь к своим соображениям. Не думаю, что цена на золото сейчас является пузырём в плоскости того сравнения с каким его отожествляют — цена. Так или иначе, а ЦБи большинства развитых стран пошли по пути финансирования собственных бюджетов через печатный станок. Поэтому цена на золото отражает политическую волю к переменам, а именно сокращению/увеличению дефицитов бюджета — цена будет отражать именно эту ситуацию. Поэтому схлопывание “пузыря” на золото, а точнее его капитуляция – схлопывание всей монетарной системы в том виде, в котором она есть. Выход всегда там же где и вход. Поэтому его следует искать в далёких 1931 годах в решениях, которые были приняты Монтегю Коллет Норманом. Чем банкротство Bank of United States в 1930 отличается от банкротства Lehman Brothers? Да ничем. И выход из ситуации был очень похожим. Только с ещё более углубляющимся характером – отмена каких-либо ограничений для дефицитов бюджета, ”инфинити” QE.

( Читать дальше )

В тёплые весенние деньки тяжело думать о рынке, так как душой тянет на природу. Но некоторые соображения по этому поводу, а точнее мысли есть. Большинство пишет цитаты из прессы, но всё же нужно смотреть глубже. Если цена золота – пузырь, то почему? Если эта манипуляция, то с какой целью? Это основные вопросы на которые должен отвечать себе инвестор при оценке нынешней ситуации. И каждый из ответов лежит и заложен уже давно в истории. Но вернусь к своим соображениям. Не думаю, что цена на золото сейчас является пузырём в плоскости того сравнения с каким его отожествляют — цена. Так или иначе, а ЦБи большинства развитых стран пошли по пути финансирования собственных бюджетов через печатный станок. Поэтому цена на золото отражает политическую волю к переменам, а именно сокращению/увеличению дефицитов бюджета — цена будет отражать именно эту ситуацию. Поэтому схлопывание “пузыря” на золото, а точнее его капитуляция – схлопывание всей монетарной системы в том виде, в котором она есть. Выход всегда там же где и вход. Поэтому его следует искать в далёких 1931 годах в решениях, которые были приняты Монтегю Коллет Норманом. Чем банкротство Bank of United States в 1930 отличается от банкротства Lehman Brothers? Да ничем. И выход из ситуации был очень похожим. Только с ещё более углубляющимся характером – отмена каких-либо ограничений для дефицитов бюджета, ”инфинити” QE.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс