S&P500 фьючерс | SPX

-

Несколько графиков.

Несколько графиков.

В последнее время стало популярно писать о грядущем кризисе. В целом я предполагал начало новой волны обвала еще во время выборов в США, но как видим никакого обвала не произошло. Зато наоборот, сейчас тема обвала стала очень популярно, но именно поэтому, мне начинает казаться, что он произойдет не ранее, чем через полгода-год.

Однако графики некоторые графики действительно показывают, что обвал близко:

Y10Y2:

Как можно заметить Y10Y2 перешла «границу» в 0.7 (после этого она обычно вниз уже не отскакивает, а идет до верхних «привычных» границ) и сейчас находится возле 1.0, как можно видеть в предыдущие три кризиса это происходило лишь где-то в середине рецессии, а активное падение рынка в том же 2008, шло как раз примерно на текущем уровне.

Shiller PE Ratio:

Авто-репост. Читать в блоге >>>

Есть ли пузырь в технологическом секторе США? Nasdaq. S&P 500

Есть ли пузырь в технологическом секторе США? Nasdaq. S&P 500

Существует ли пузырь в технологическом секторе США? Переоценен ли рынок США? Ожидает ли нас глубокое падение фондовых рынков. Рассмотрим статистику и фундаментальные показатели аналитических агентств.

Авто-репост. Читать в блоге >>> Немного о пузыре 1999-2000

Немного о пузыре 1999-2000В 1995 г. индекс S&P 500 взлетел на 38%. Резкий рост последовал за четырьмя годами стабильного повышения рынка.

В этот год известные всем Рэй Далио (Bridgewater Associates) и Питер Линч (Fidelity Magellan Fund) сократили риски и начали предупреждать инвесторов о пузыре.Затем с S&P 500 случилось это:

1996 +23%;

1997 +33%;

1998 +28%;

1999 +21%.

За тот же период NASDAQ показывал в среднем около 40% годовых.

Телеграм канал: https://t.me/TradPhronesis

Авто-репост. Читать в блоге >>> Граальчик

Граальчик

Некоторое время после окончания торгов в штатах, фьюч на сипу почти всегда подрастает. В этом легко убедиться, наблюдая за движением фьюча ночью (по Москве) и это видно на графике. Я не знаю, кто и за каким хером поднимает фьюч в это время. Но если не жадничать, то на этом можно рубить капусту. Как долго это будет работать — не знаю.

Конечно, можно не париться этой ерундой и тупо держать индекс, пока владельцы американского банковского картеля «ФРС» майнят доллары, как бешенные свиньи. Эти старики убьют любого, кто создаст им угрозу. В частности, Трампа уничтожают не за Капитолий, а за то, что кашлял на ФРС. В свое время Кеннеди тоже покашлял и с ним порешали вопрос. С тех пор презики США боялись даже улыбаться в сторону ФРС. В частности, недавно назначенный презиком полоумный Байден уж точно не скажет ни слова про ФРС следующие 4 года.

Авто-репост. Читать в блоге >>>

Подведение итогов в день инаугурации

Подведение итогов в день инаугурации

20 Января Джо Байден будет приведен к присяге как 46-й президент Соединенных Штатов. Его инаугурационная речь будет посвящена необходимости сплотить страну после штурма Капитолия США.

Во вторник кандидат в министры, Джанет Йеллен одобрила увеличение расходов на сумму 1,9 трлн долларов, призвав законодателей «действовать по-крупному» и рассмотреть возможность выпуска 50-летних облигаций Казначейства США.

Многие ожидают, что Байден присоединится к Парижскому климатическому соглашению.

Цель новой администрации Байдена, это чистая энергия, и многие инвесторы будут следить за тем, какая политика может вызвать изменения в их портфелях. Сектора интересные для инвестирования — это электромобили, водородные топливные элементы, аккумуляторы, микросхемы, все то что может быть использовано в создании чистой энергии.

Перспективы: первые 100 дней работы новой администрации обычно анализируются на предмет признаков стиля правления и приоритетов президента.

Ожидается, что Байден предложит легкий путь для получения гражданства, для 11 миллионов нелегальных мигрантов, и, вероятно, продолжит жесткую политику в отношении Китая.

Авто-репост. Читать в блоге >>> 📈 S&P500: рост продолжится

📈 S&P500: рост продолжится🕘 Время просмотра ~6 мин.

Детальный аналитический обзор по основным валютным парам рынка Форекс, фондовым индексам S&P 500 и DJIA 30, криптовалютной паре BTC/USD, золоту, а также нефти марки WTI и природному газу смотрите далее на YouTube-канале.

Авто-репост. Читать в блоге >>> V - образное, переходящее в дефляцию W - образную

V - образное, переходящее в дефляцию W - образную

Автор: MURRAY GUNN

Данные по занятости населения намекают на ещё один спад.

Ещё в апреле прошлого года после стабилизации финансовых рынков все гадали, каким будет восстановление. Одни говорили, что это будет V — образное восстановление, другие — W — образное, а третьи говорили о L — образном восстановлении. Некоторые улетевшие даже говорили о восстановлении в виде знака квадратного корня (√) — частичное восстановление, значительное снижение, затем очень сильное повышение. Оказалось, что это К — образное восстановление.

К — образное восстановление произошло в реальной экономике: «богатеи» извлекли выгоду из более высоких цен на активы, а «малоимущие» пострадали от увольнений. V — образная форма прослеживалась на многих фондовых рынках, но также мы увидели её подобие и в сфере занятости, которая резко восстановилась в США.

Однако вчерашние данные о занятости показали, что восстановление может прекратиться и количество первичных заявок на пособие по безработице будет намного выше, чем ожидалось. Как показано на графике ниже, 4-недельная скользящая средняя количества заявок на пособие по безработице имеет тенденцию к повышению с конца ноября. Более того, данные по продолжающимся заявкам показывают, что безработица всё более укореняется. Это может быть намёком на структурные изменения в экономике.

Авто-репост. Читать в блоге >>> 2 млрд стимулов - это много или мало для США?

2 млрд стимулов - это много или мало для США?Давайте ка порассуждаем пакет стимулов на 2 триллиона долларов — слишком много ли это для США?

Есть страна такая, США. Можно сказать что страна эта не мелочится и помогает своим гражданам экономически довольно широкими мазками.

Экономической помощи не бывает слишком много, скажите Вы. Но США могут переступить и эту черту, предложив своему населению новый пакет стимулов на 2 триллиона долларов.

Как правило похожие меры поддерживаются многими правительствами и других стран. Так как не возможно приказать экономике закрыться, в ожидании, что все эти меры будут соблюдаться обществом, этом не оказывать никакой замещающей помощи.

Блокировка экономики без компенсаций выпадов доходов быстро приведёт к масштабным беспорядкам. Компенсацией правительства государств «покупают» преданность и понимание граждан.

Авто-репост. Читать в блоге >>> S&P 500

S&P 500

Индекс S&P 500 с марта 2020 года формирует волну V of (V) суперцикла.

Волна V может формироваться по структуре конечной диагонали, которой ожидается внутренняя субволна [4], которая должна снизиться до 3640-3650 пунктов, после чего будет еще один исторический максимум, а затем большой разворот с пробоем 3200 пунктов, а затем 2200-2300 пунктов.

Второй вариант допускает то, что сейчас идет формирование волны [5] of V of (V), волна [5] формируется по структуре конечной диагонали, где началась малая внутренняя волна v, которая установит исторический максимум, а затем уже масштабный разворот.

Авто-репост. Читать в блоге >>> Индекс S&P: схлопывание опционных позиций вызывает «потенциал высокой волатильности»

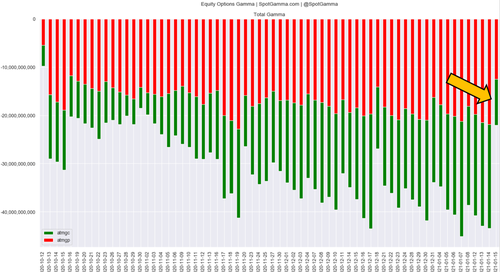

Индекс S&P: схлопывание опционных позиций вызывает «потенциал высокой волатильности»

Как мы подробно рассказывали на прошлой неделе, очень крупная экспирация опционов в пятницу привела к сокращению гаммы отдельных акций примерно на 50%, что сделало рынки уязвимыми для краткосрочной волатильности.

Как предупреждает SpotGamma, рынки вступают в период с потенциалом высокой волатильности: Это создает волатильность, поскольку по мере того, как истекает срок действия крупных опционов, они закрываются и/или дилеры, у которых они исполяются, вынуждены прибегать к корректировке крупных хеджей. Существует множество данных, позволяющих предположить, что основная часть операций с отдельными акциями — это длинные коллы, и на основании этого мы считаем, что у дилеров (которые шортят коллы против покупки акций) есть длинные позиции по акциям для продажи. Как видно из графика ниже, после месячных OPEX за 11/20 и больших за 12/20 квартальных OPEX наблюдалась слабость ...

Как предупреждает SpotGamma, рынки вступают в период с потенциалом высокой волатильности: Это создает волатильность, поскольку по мере того, как истекает срок действия крупных опционов, они закрываются и/или дилеры, у которых они исполяются, вынуждены прибегать к корректировке крупных хеджей. Существует множество данных, позволяющих предположить, что основная часть операций с отдельными акциями — это длинные коллы, и на основании этого мы считаем, что у дилеров (которые шортят коллы против покупки акций) есть длинные позиции по акциям для продажи. Как видно из графика ниже, после месячных OPEX за 11/20 и больших за 12/20 квартальных OPEX наблюдалась слабость ...

Авто-репост. Читать в блоге >>> Тревожный рост инфляции

Тревожный рост инфляции

В словах крупных финансистов зазвучали новые нотки. Как пишет MarketWatch, в преддверии открывающегося 23 января ежегодного форума ВЭФ, который теперь пройдет в Сингапуре, Лоуренс Финк – CEO BlackRock — заявил со ссылкой на очень крупных азиатских инвесторов (чьи имена он не назвал), что они очень обеспокоены текущими оценками акций и начавшимся ростом инфляции.

Финк не согласился с мнением Председателя ФРС Джерома Пауэлла, высказанным на прошлой неделе, что еще слишком рано говорить о внесении каких-либо изменений в мягкую денежно-кредитную политику центрального банка, включая его программу покупки облигаций на 120 миллиардов долларов в месяц. Финк заявил: «Сейчас рынок облигаций начинает говорить, что мы будем наблюдать рост инфляции через шесть-12 месяцев…

Если форвардная кривая доходности облигаций верна, можно ожидать, что через девять или 12 месяцев, по крайней мере, ФРС и другие центральные банки начнут переоценивать свою денежно-кредитную политику». Стоит еще вспомнить, что предполагаемый будущий министр финансов США Йеллен на прежнем посту ФРС отличилась тем, что настояла на резком повышении процентных ставок незадолго до текущей рецессии. Довольно серьезные заявления!

© текст Александр Абрамов

P.S.

На смартлабе только часть постов, остальные — в телеграмм.

(некоторые смартлабововцы не любят, когда ставят ссылку на телеграмм в посте, если вы из таких, сорри)

Авто-репост. Читать в блоге >>> Традиционный сентимент новостных лент и соц.сетей

Традиционный сентимент новостных лент и соц.сетей

Перед открытием американских рынков традиционный мониторинг сентимента новостных лент и соц.сетей. После пересечения линий спред стал увеличиваться — не очень позитивно для рынков. Видимо, назревает коррекция.

Наш Телеграм-канал

Авто-репост. Читать в блоге >>> SPYDELL. Кто выкупает американский фондовый рынок.

SPYDELL. Кто выкупает американский фондовый рынок.

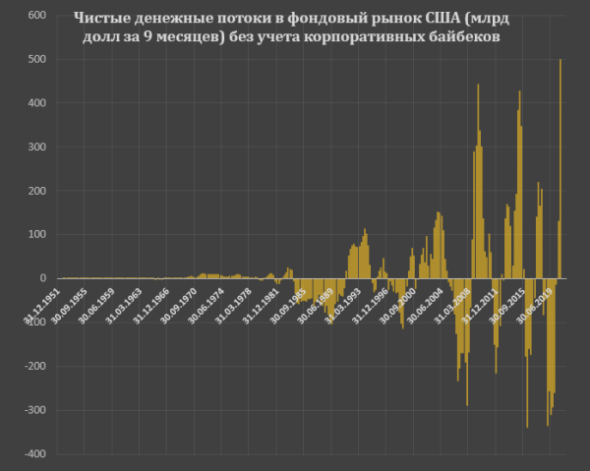

Чистые денежные потоки в акции американских компаний (совокупные покупки минус продажи) составили 500 млрд долл за первые 9 месяцев 2020 без учета корпоративных байбеков. Это максимальный приток в истории американского рынка за 9 месяцев. Прошлые пики были в начале 2009 и с середины 2014 по 1 квартал 2015.

И кто обеспечил весь приток? Согласно данным ФРС, это были … сюрприз… нерезиденты, которые за 9 месяцев 2020 обеспечили чистый приток в 516 млрд долл!

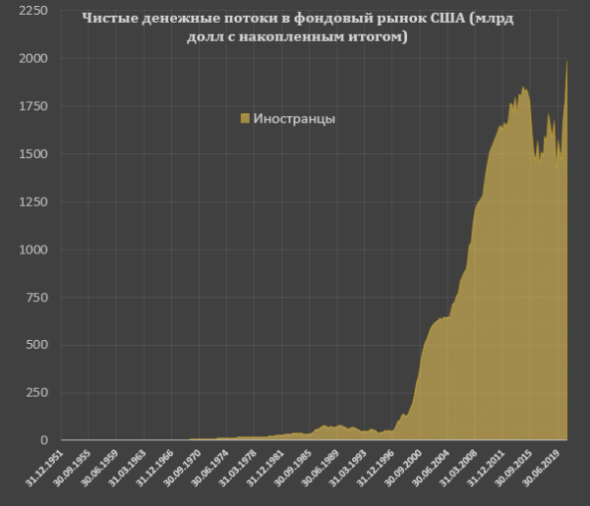

Нерезиденты выкупали американский фондовый рынок с 1996 по 2014 включительно с чистыми денежными потоками в 1.8-1.9 трлн долл. С середины 2015 были преимущественно продажи до 350-400 млрд на протяжении четырех лет. С 2020 самый масштабный выкуп по скорости, да и по объему – свыше трети от накопленных покупок до данного маневра.

Авто-репост. Читать в блоге >>> ETF и пассивное инвестирование сильно исказили оценки S&P 500 - результаты исследования

ETF и пассивное инвестирование сильно исказили оценки S&P 500 - результаты исследования

Ученые начинают приходить к выводу, о котором мы говорили в течение многих лет: приток ETF и пассивное инвестирование на сегодняшнем рынке может быть большей проблемой, чем кажется. Многие люди в настоящее время считают, что наиболее крупные компании находятся в пузыре и что в 2021 году стоит поискать компании малой капитализации. Новое исследование подтверждает это утверждение. Фактически, пассивные потоки в S&P 500 «непропорционально взвинтили цены его крупнейших участников, открывая путь небольшим компаниям, участвующим в эталонном тестировании, в конечном итоге превзойти их», — говорится в новом отчете BNN.

В отчете, цитируемом командой из Университета штата Мичиган, Лондонской школы экономики и Калифорнийского университета в Ирвине, были проанализированы данные за период с 2000 по 2019 год. Авторы этого отчета — Хао Цзян, Димитри Ваянос и Лу Чжэн. Был сделан вывод, что более мелкие члены S&P 500 становятся слишком дешевыми по сравнению с более крупными именами. «Потоки в фонды, отслеживающие индекс S&P 500, непропорционально повышают цены на акции с большой капитализацией в индексе по сравнению с ценами на небольшие акции индекса. Эти потоки предсказывают высокую будущую доходность портфеля индексов «малый минус большой»», — говорится в документе.

Авто-репост. Читать в блоге >>> Вопрос про эмиссию долларов

Вопрос про эмиссию долларов

Всем привет.

Как известно, сейчас идет огромная почти бесконтрольная эмиссия долларов. По всей видимости, это влечет какие-то риски. Гиперинфляции или дефолта по долговым инструментам США, или еще чего-то такого плохого. Может перехода с доллара на юань в международных рассчетах. Какого-то черного лебедя в общем. Кроме того, по моим смутным представлениям, инфляция в долларе США как-то транслируется на инфляцию в других валютах. Я не знаю, я не специалист в этом.

Вопрос тем кто в этом понимает. Как простому человеку защитить (в идеале — приумножить) свои с трудом заработанные деньги? Какие инструменты являются защитными в текущем раскладе? Золото? Золотодобытчики? Алмазы (Алроса)? Может прозводители питания (агрокомпании)? А что можно сказать про китайские акции в таком контексте? Что порекомендуете иметь в портфеле? Или, парадоксально, S&P500? Или какие-то отдельные «защитные» компании из S&P500, такие как макдональдс и кока-кола? А может вообще что-то неожиданное, табачные компании, например?

Шутки про тушенку и гречку прошу не писать, это уже надоело.

Авто-репост. Читать в блоге >>> Бычьи и медвежьи факторы для 2021

Бычьи и медвежьи факторы для 2021🍬 Бычьи факторы для рынка:

Массовая вакцинация началась, вакцины показали эффективность на 95%.

В некоторых штатах заметно улучшение статистики по коронавирусу.

Очень мягкая политика ФРС и мировых центральных банков.

Новый пакет помощи в США домохозяйствам и мелкому бизнесу.

Прогнозы по корпоративным прибылям на 2021 довольно бычьи. Ожидается рост EPS на +22.1% и прост продаж на 7.9% по индексу SnP500.

Еще до наступления коронакризиса множество компаний США показывало отличный рост продажи и маржи прибыли, что может восстановиться в этом году.

Работа из дома благоприятна для некоторых секторов и индустрий: облачные сервисы и хранилища, полупроводники. А стареющая нация США приведет к росту спроса на здравоохранение и страховки.

Авто-репост. Читать в блоге >>> Записки биржевого спекулянта SP500 мои сделки новые акции в лонг влог трейдера

Записки биржевого спекулянта SP500 мои сделки новые акции в лонг влог трейдера

Это видео анализ SP500 показываю мои входы в лонг по акциям #MA #PG #BBY #FMC Разбираю новые отобранные тикеры акций #EA #ADS #CTXS #AMED #EBS #GBT #HAIN #RGR #SSNC #WING

Всем приятного просмотра Торгую через брокера Адмирал Маркетс.

Вот ссылка https://partners.admiralmarkets.com/w...

Можете пройти по ней на главную страницу брокера.

Часть тикеров я отменил какие смотрите видео)))

Авто-репост. Читать в блоге >>> США. Горит Капитолий!

США. Горит Капитолий!

Там должна была пройти репетиция церемонии инаугурации президента США.

Авто-репост. Читать в блоге >>> Нормализованная дневная волатильность S&P500 (SPY) 1996-2021

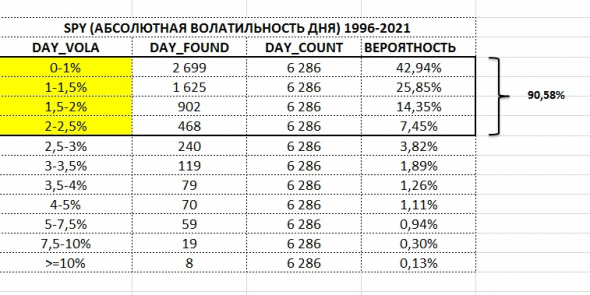

Нормализованная дневная волатильность S&P500 (SPY) 1996-2021

Сначала посчитаем вероятность абсолютной волатильности SPY по модулю (от high до low):

Вероятность того, что дневной диапазон (HIGH-LOW) по SPY не выйдет за рамки 2,5% составляет 90,58%.

А вот кривая этого распределения:

Авто-репост. Читать в блоге >>> Стимулы от Байдена пойдут в рынок. Робинхудеры вперед!

Стимулы от Байдена пойдут в рынок. Робинхудеры вперед!

Один раунд стимулирования более чем в 2 раза превышающий объем предыдущего раунда является очевидным катализатором, который снова поднимет рынок выше. Стимулирование проложит путь для S&P к отметке в 4000.

Чеки на 600 долларов привели к взрыву торговли опционами и резкому росту объема акций.

Робинхудеры сразу понесли эти деньги на рынок.

В надежде выйти на пенсию в 35.

Дополнительные 1400 баков американский ДЖО пустит на спекуляции акциями, которые могут продолжить раздувать уже существующий пузырь.

Вот вам статистика!

Получившие стимулирующий чек, во всех доходных группах торговали на 30% больше.

Те, кто зарабатывает менее 75 000 долларов в год, торговали на 53% больше.

Спекули свирепствуют не только в рискованных классах активов, таких как крипта, пеннистоках, сомнительных стартапах.

Пик эйфории. Рынок опционов пережил свой второй самый напряженный день за всю историю бычьих акций на прошлой неделе.

Объем пеннистоков вырос в 6 раз по сравнению с прошлым годом.

Авто-репост. Читать в блоге >>> Печатный станок ФРС

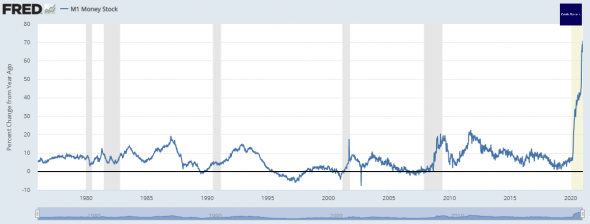

Печатный станок ФРСДенежная масса в США выросла на 70% за год.

Такой сильный рост денежной массы в основном связан c низкой процентной ставкой и конечно же с QE. Агрегатор М1 учитывает деньги на депозитах, а учитывая то, что ФРС по программе QE скупает активы как бешенные, то ничего удивительного, что денежная масса так выросла.Но, не забывайте, что деньги на депозитах ФРС, которые скапливаются от программы QE – это не напечатанные деньги, так как они находятся на депозитах ФРС и при сокращение баланса Денежная масса будет сокращаться.

☝🏻Думаю, что график скорее отражает объём работы ФРС и то, с чем ФРС пришлось столкнуться.

🤔Глядя на этот график, у меня всё же возникает один вопрос:

А где та точка показателя денежной массы, при которой действия ФРС перестанут работать? Если для остановки этого коронакризиса пришлось увеличить показатель Денежной массы на 70% (это на сегодняшний день).

P.S. твои лайки для меня стимул писать дальше. Спасибо. А ТУТ моя телега

Авто-репост. Читать в блоге >>>

S&P500 фьючерс | SPX

Фьючерс S&P500Торгуется на CME, тикер ES

На Московской бирже есть аналогичный фьючерс US500

Спецификацию и котировки можно найти тут: https://smart-lab.ru/q/futures/ (Ищите наиболее ликвидный символ US)