Только теперь проблема не с ипотечными бумагами, а со всем рынком долга в USD

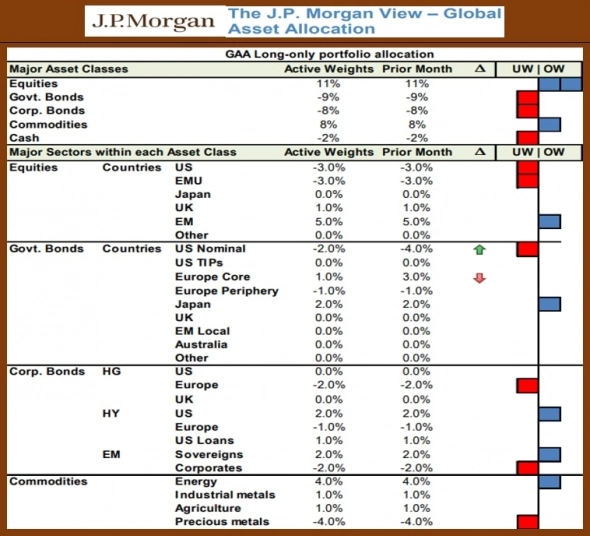

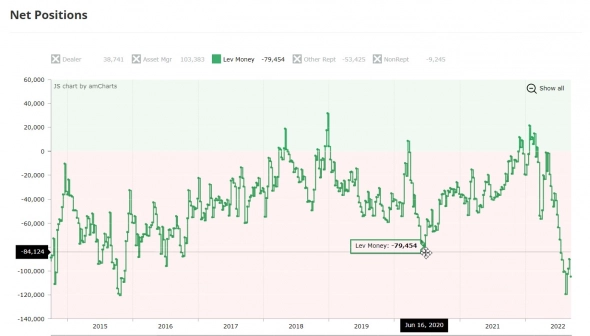

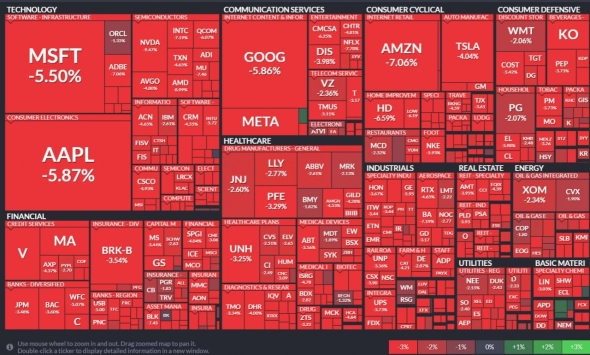

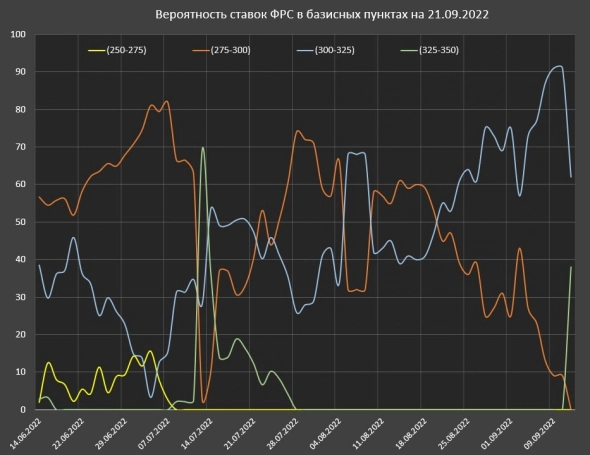

🔥Доходность 2-летних казначейских облигаций США устремляется ещё выше сегодня приближаясь к новому рекорду в 4%. Таких ставок по облигациям в США не было с 2007 года. А проблема вот в чём, к доходности гособлигаций привязан весь финансовый рынок. Огромный объем выпущенных корпоративных и государсвтенных облигаций по всему миру сейчас стремительно падает в цене, ведь рост доходности бенчмарка требует повышения доходности привязанных к нему инструментов. А повышение доходности достигается только путем дисконта от номианла. Получается ситуация падения стоимости обеспчения при падении стоимости активов — повод для маржин-кола. Облигации часто являются обеспечением по другим активам и их стремительное снижение в цене требует сокращать позиции.

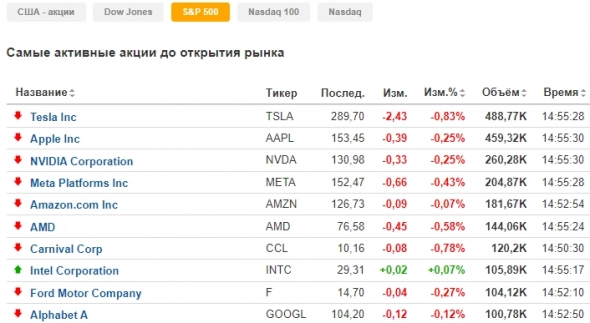

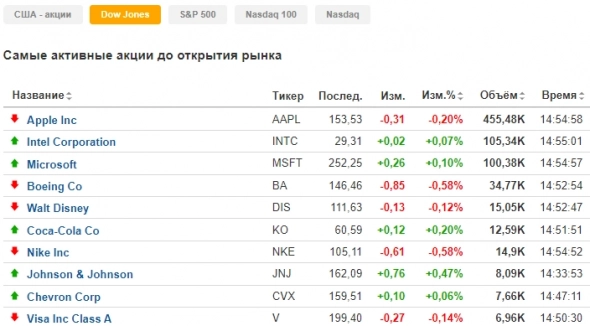

Есть ещё один плохой момент во всём этом для акций. Стоимость фондирования становится всё выше, а доходы бизнеса стагнирует или снижаются. И ещё на закуску, в моделях расчёта справедливой стоимости акций всегда используется безрисковая ставка, а она, как вы понимаете, растёт вместе со ставками на облигации ухудшая оценку.

Авто-репост. Читать в блоге >>>