США-СЕНАТОРЫ-ЗАКОНОПРОЕКТ-БЛОКИРОВКА

29.09.2021 10:57:23

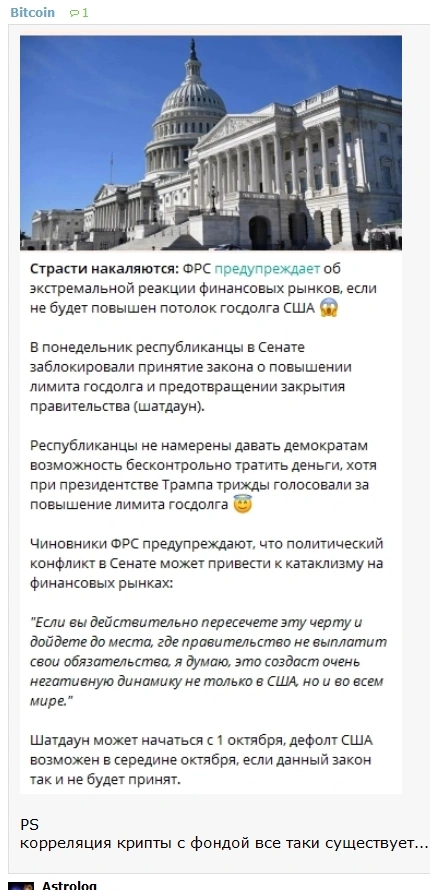

Вашингтон. 29 сентября. ИНТЕРФАКС — Республиканцы в Сенате заблокировали очередную попытку демократов увеличить лимит заимствований, поставив их перед необходимостью разработать новую инициативу, чтобы избежать дефолта по облигациям.

Накануне глава Минфина США Джанет Йеллен сказала, что средства у ее ведомства могут закончиться к 18 октября, если Конгресс не увеличит лимит заимствований.

«Мы ожидаем, что в этот момент у министерства останутся очень ограниченные ресурсы, которые будут быстро исчерпаны. Неизвестно, сможем ли мы продолжать выполнять все обязательства страны после этой даты», — говорилось в письме Йеллен, опубликованном до выступления в Сенате.

«Необходимо, чтобы Конгресс быстро решил вопрос с лимитом заимствований. Если этого не произойдет, Америка впервые в истории столкнется с дефолтом», — сказала Йеллен в ходе выступления.

Лидер сенатского большинства демократ Чак Шумер пытался добиться единогласной поддержки законопроекта, чтобы перейти к финальному голосованию о повышении потолка заимствований, которое позволило бы демократам сделать это самостоятельно, за счет большинства голосов. Между тем лидер сенатского меньшинства Митч Макконнелл выступил против инициативы, таким образом заблокировав этот вариант.

Голосование в поддержку увеличения лимита не подразумевает новые расходы, а позволяет Минфину привлечь денежные средства, чтобы оплатить расходы, одобренные правительством, пишет газета The Wall Street Journal.

Конгресс может как повысить лимит, что позволит Минфину увеличить заимствования до определенной суммы, так и приостановить его действие, дав ведомству возможность заимствовать столько денежных средств, сколько потребуется, до определенной даты.

Конгресс в 2019 году заморозил вопрос с потолком госзаимствований до 31 июля 2021 года. В результате с 1 августа Минфин уже не мог привлекать денежные средства за счет продажи гособлигаций, и ему пришлось прибегнуть к чрезвычайным мерам, чтобы финансировать расходы правительства вовремя.

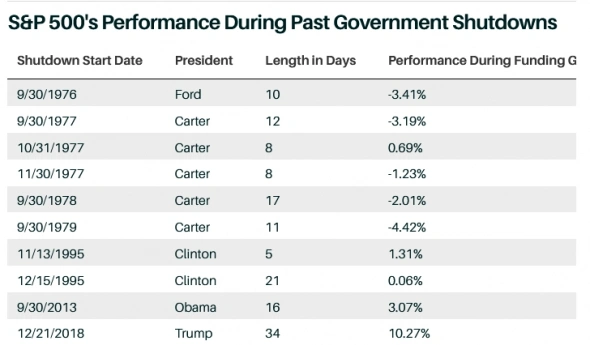

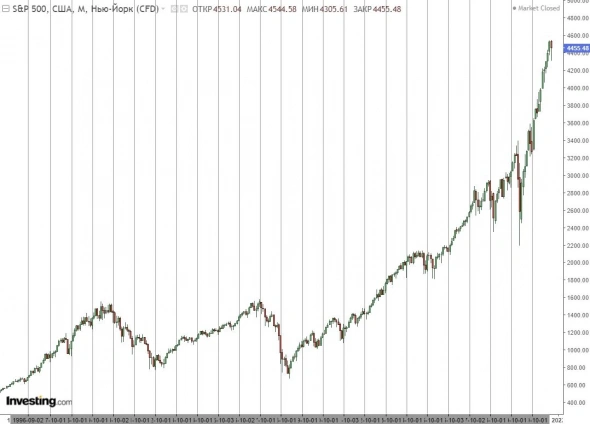

Перспектива дефолта может привести к турбулентности на финансовых рынках.

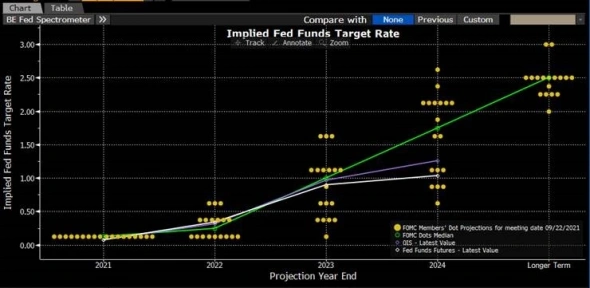

Американские фондовые индексы понесли существенные потери во вторник, а на рынке облигаций усилилась распродажа. Доходность 10-летних US Treasuries выросла шестую сессию подряд, достигнув 1,534%, максимума с конца июня.

Йеллен накануне заявила, что невозможность повышения лимита заимствований будет «катастрофической». По ее словам, это вызовет проблемы на рынке и приведет к росту уровня безработицы.

Служба финансово-экономической информации

[email protected]

[email protected]

ор вч

Авто-репост. Читать в блоге >>>