Налогообложение на рынке ценных бумаг

-

Как перевести зарубежные бумаги с ИИС от санкционного брокера и сохранить налоговые вычеты

Как перевести зарубежные бумаги с ИИС от санкционного брокера и сохранить налоговые вычетыВсем доброго четверга! Сегодня хотим обсудить актуальную тему, связанную с санкциями США и Запада в отношении отдельных брокеров. Инвестору невозможно торговать зарубежными бумагами, которые числятся на его ИИС или брокерском счете. Бумаги заморожены, непонятно, до какого времени.

Что делать, если вы хотите вывести эти бумаги из-под санкций и перевести не санкционному брокеру? При этом активы числятся на вашем ИИС, который еще не отработал три года.

Мы знаем, что если закрыть ИИС раньше трехлетнего срока, то сгорает налоговый вычет. А если вы уже получали вычет типа А, то его придется вернуть. При этом вам доначислят налог, который был занижен в результате применения вычетов, и выпишут штрафные санкции за недоплату этого налога.

Тогда можно перевести все бумаги целиком с сохранением срока действия ИИС на обслуживание другому брокеру. На что нужно обратить внимание?

Авто-репост. Читать в блоге >>> Ошибка по ИИС из за которой возможно не смогу получить налоговый вычет.

Ошибка по ИИС из за которой возможно не смогу получить налоговый вычет.

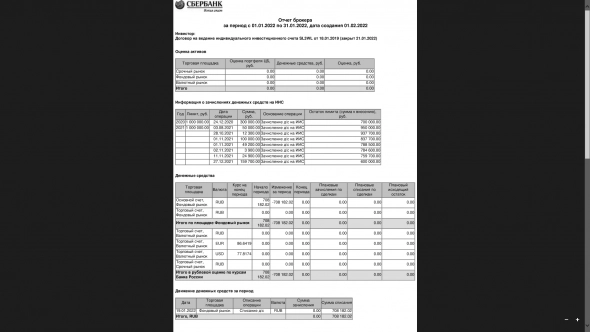

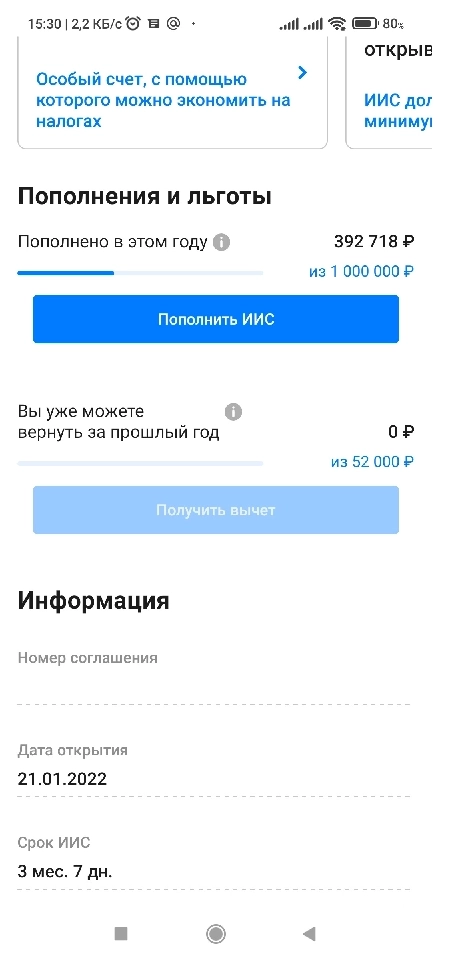

Всем доброго дня. Ситуация следующая:18.01.19 был открыт ИИС в Сбербанке прошло 36 месяцев и я закрыл ИИС в Сбербанке (21.01.22), получив соответствующее уведомление от Сбербанк Брокер о том, что ИИС закрыт.

В этот же день, т.е. 21.01.22 я открыл ИИС в ВТБ.

Авто-репост. Читать в блоге >>> Как выгодно распорядиться ЛДВ

Как выгодно распорядиться ЛДВВсем доброго дня! Сегодня мы поделимся советом, как выгодно использовать льготу на долгосрочное владение ценными бумагами (ЛДВ), чтобы максимально оптимизировать налоги.

Эта льгота предоставляется частным инвесторам, если бумаги хранились у него не менее трех лет. По истечении этого срока инвестор вправе продать такие бумаги без уплаты НДФЛ, если прибыль от их продажи не превысила 3 млн рублей за год. Следовательно, за три года владения, а затем реализации бумаг вы получите инвестиционный вычет на 9 млн рублей (3 млн * 3 года).

Условия, на которых можно использовать ЛДВ:

- инвестор — налоговый резидент РФ;

- бумаги обращаются на организованном рынке ЦБ;

- бумаги проданы не с ИИС.

Предположим, на вашем брокерском счете числятся акции, купленные в 2019 году. А в 2022 году вы решаете их продать. Рекомендуем до сделки просчитать финансовый результат. Если прибыль от продажи с учетом покупной стоимости и ЛДВ получилась большая, то ЦБ можно продать в разные годы.

Авто-репост. Читать в блоге >>> Закрытие ИИС (тип А) переводом бумаг на брокерский счёт. Нюансы исчисления и уплаты НДФЛ

Закрытие ИИС (тип А) переводом бумаг на брокерский счёт. Нюансы исчисления и уплаты НДФЛ

Всем привет! Ситуация:

В 2017г. открыл ИИС у брокера ПСБ. 6 лет инвестировал в ценные бумаги РФ, вносил каждый год по 400т.р., исправно получал вычет по типу А (52т.р. возврат на счёт). От спекуляций на рынке был далек, инвестировал в долгую. Однако, периодически пересматривал портфель, продавал утратившие перспективу бумаги и покупал перспективные (с моей точки зрения). В целом много времени на ведение ИИС не тратил, почитывал время от времени смартлаб и канальчики в телеграм. В этом году решил закрыть ИИС в ПСБ и открыть новый у др. брокера. Начал переписку с брокером по вариантам. Брокер предложил три варианта: 1) полная продажа активов 2) перевод активов на брокерский счёт 3) перевод на новый ИИС др. брокеру. Решил пойти по варианту 2), не фиксировать убыток (почти 40%) по портфелю, а сохранить бумаги в надежде на «светлое будущее». По части налогов знал, что за 6 лет в результате операций по ребалансировке портфеля у меня образовался финансовый доход за прошлые периоды, однако считал его несущественным и думал, что так как при закрытии ИИС продажи активов нет, реального финансового дохода то-же, значит и обязанность уплаты НДФЛ откладывается. Я сильно ошибался.

Авто-репост. Читать в блоге >>> 📤Перевод без потери

📤Перевод без потери

Знаете ли вы, что можно перевести иностранные активы с ИИС к другому брокеру, не потеряв налоговую льготу?

💸 Вчера Центробанк РФ рассказал, как это сделать.

❓Что для этого нужно?

🧐Придется открыть ИИС у другого брокера и перевести туда все учтенные активы, не только иностранные. По закону ИИС может быть только один, поэтому договор со старым брокером нужно расторгнуть в течение месяца.

😜У клиента есть право подать брокеру поручение на перевод активов с ИИС в любой момент, а брокер должен его исполнить.

❗️Что еще важно знать?

Это должно быть именно поручение на перевод ВСЕХ активов, учтенных на ИИС, от брокера к брокеру. Если вы закроете ИИС, выведете из него активы и затем откроете ИИС у другого брокера, или выведете только часть активов, право на льготу будет утрачено.

👉Ранее Market Power рассказывал об опасности продажи активов сразу после вынужденного перевода брокерского счета.

Авто-репост. Читать в блоге >>> Куда делись минусы при убытках из налоговой декларации, поданной брокером?

Куда делись минусы при убытках из налоговой декларации, поданной брокером?

Залез в ЛК ФНС посмотреть налоги за последние годы и прифигел: по отчету брокера в 2020 убыток 990, налоговая насчитала налогов на 49!!! Это как? И как при этом сальдировать убытки с 2021? А все потому, что в декларации от брокера расходы просто приравнены к доходам, а не занесены в полном объеме плюс налог при выкупе акций никак не сальдирован с убытком по рынку ЦБ. В общем сам ручками ввёл правильные расходы по всем позициям, не меняя только дивиденды, и сделал запрос на вычет в 2021. Соответственно загрузил все отчеты от брокера за два года. Теперь ждун на 4 месяца. Если кто в курсе правильно ли я сделал? Россия и налоговая декларация

Россия и налоговая декларация

Люди торгуют на рынке США и используют доллары.

Но, государство их просит сдавая декларацию пересчитывать каждую сделку, каждый день в рублях.

Вот простая ситуация. Вы покупаете акции в долларах, у вас не было и нет рублей. И продаете их в долларах с прибылью в долларах.

Но, покупали Вы их курс был очень высокий, а продаете курс низкий.

От сделки у Вас получилось +100К прибыли в долларах.

В этот же момент у Вас стоит убыток в рублях 5М.

Лишь только потому, что курс сильно изменяется.

Вы ставите в декларацию минус 5М.

Берете прибыль в долларах и покупаете себе квартиру.

Вас налоговая спрашивает, откуда деньги?

Вы отвечаете — заработал на акциях.

А в декларации у Вас огромный многомиллионный минус.

И Вы еще хотите, чтобы вам платили налоги?

Страна чудес.

Авто-репост. Читать в блоге >>> В развитие темы споров о удержании НДФЛ

В развитие темы споров о удержании НДФЛВ развитие темы споров о удержании #НДФЛ информируем, что при поддержке Ассоциации 19.04.2022 г. ряд инвесторов направили в Мещанский суд г. Москвы групповой иск к АО «Альфа-Банк» о взыскании неосновательного обогащения и процентов в связи с неправомерным удержанием денежных средств (под видом НДФЛ) с сумм купонных доходов, зачисляемых на ИИС.

В настоящий момент брокер признал факт нарушения законодательства, инвесторы получили сообщения, что суммы излишне удержанных денежных средств будут зачислены на ИИС. @bondholders

Авто-репост. Читать в блоге >>> Налоговая отказала в переносе убытка

Налоговая отказала в переносе убытка

Всем доброго понедельника! Сегодня хотим поднять тему ошибок ФНС при проверке налоговых деклараций. И поделиться интересной историей из практики НДФЛка.ру, когда по просьбе нашего постоянного клиента Андрея И. в ноябре 2021 года эксперт готовил и подавал налоговую декларацию 3-НДФЛ по его инвестиционной деятельности.

Цель подачи декларации — вернуть излишне уплаченный НДФЛ. В 2018 году клиент получил прибыль от АО «ОТКРЫТИЕ БРОКЕР» по операциям с ПФИ, обращающимися на организованном рынке ценных бумаг (ОРЦБ) в размере 3 356 314 рублей. Андрей принял решение уменьшить прибыль 2018 года на убытки 2017 года на сумму 1 098 944 руб. и 2016 года на сумму 570 761 руб., полученные в ООО «Компания БКС» по операциям с ПФИ, также обращающимися на ОРЦБ.

Эксперт НДФЛка.ру подготовил декларацию, в которой была заявлена прибыль 2018 года и убытки прошлых лет (2016 — 2017 г.г). Уплаченная сумма налога с прибыли 2018 года должна была частично вернуться на счет клиента. К декларации были приложены: справка о доходах 2-НФДЛ от АО «ОТКРЫТИЕ БРОКЕР» за 2018 год и справки по полученным убыткам от операций с ПФИ от ООО «Компания БКС» за 2016 и 2017 годы.

Авто-репост. Читать в блоге >>> Можно ли учесть убыток от продажи валюты для снижения налога от сделок с ценными бумагами?

Можно ли учесть убыток от продажи валюты для снижения налога от сделок с ценными бумагами?

Здравствуйте!

У одного брокера РФ прибыль от продажи ценных бумаг на бирже (ОФЗ, акции РФ, БПИФы).

Также прибыль у зарубежного брокера.

У другого брокера РФ бумажный убыток от операций с валютой. Могу продать валюту, зафиксировать убыток, и переоткрыть позицию.

Имеет ли это смысли? Где я смогу использовать этот убыток от торговли валютой?

Авто-репост. Читать в блоге >>> Полезная инструкция для инвесторов и трейдеров

Полезная инструкция для инвесторов и трейдеровВсем доброй пятницы и отличных выходных! Несколько дней осталось, чтобы подать декларацию по доходам за 2021 год. Мы подготовили чек-лист для частных инвесторов и трейдеров, которые должны самостоятельно заполнить налоговую декларацию и уплатить НДФЛ. Сохраняйте и делитесь с теми, кому это тоже пригодится!

Налоговая декларация 3-НДФЛ. Срок подачи — не позднее 30 апреля года, следующего за отчетным.

Что заполняем

- сведения о полученных доходах от продажи иностранных акций, по которым брокер не является налоговым агентом (не удерживает НДФЛ);

- сведения о полученных зарубежных дивидендах;

- сведения об убытках прошлых налоговых периодах (если подаете декларацию с прибылью текущего года);

- сведения о налоговых вычетах;

- сведения о прочих инвестиционных расходах.

Какие документы прикладываем к декларации

- договор с брокером на русском языке;

- документы об убытках;

- документы, подтверждающие право на налоговый вычет;

- справки и отчеты брокера за отчетный год;

- документы, подтверждающие уплату налога за пределами РФ

- документы, подтверждающие прочие расходы по брокерскому счету;

- справку из бухгалтерии по месту работы о суммах начисленных и удержанных налогов по форме 2-НДФЛ.

Авто-репост. Читать в блоге >>>

Подарили акции. Как уменьшить налог с продажи таких акций?

Подарили акции. Как уменьшить налог с продажи таких акций?Всем доброго дня! Недавно к нам обратился клиент с вопросом о подаренных акциях. Делимся ответом с вами.

Отец подарил мне на день рождения 500 акций. Это было в мае 2021 года. А в октябре они хорошо выросли в цене, и я их продал. Теперь мне нужно заплатить налоги и отчитаться перед ИФНС. Я не тратил деньги на покупку этих акций. Получается, что я должен заплатить налог со всей продажной стоимости?

Доходы от продажи акций, которые принадлежат владельцу менее трех или пяти лет облагаются НДФЛ за некоторыми исключениями. Подаренные акции принадлежали вам всего несколько месяцев, поэтому ваш доход облагается налогом. Но вы их получили в подарок от своего отца, который является близким родственником в соответствии с Семейным кодексом РФ. А доходы от сделок с акциями, полученными в подарок от близких родственников, можно уменьшить на документально подтвержденные расходы дарителя на приобретение этих бумаг.

К таким документам можно отнести любые расчетно-платежные документы, подтверждающие факт оплаты ценных бумаг: приходно-расходные кассовые ордера, квитанции, расписки покупателя о получении денежных средств и т.д. Кроме того, вы вправе уменьшить налоговую базу на биржевые комиссии, брокерские вознаграждения и прочие расходы, связанные с торговлей бумагами и обслуживанием счета.

Авто-репост. Читать в блоге >>> ОПРОС. Вынужденный перевод ценных бумаг с ИИС учтут в законодательстве позднее и не будут убирать льготу по налогу?

ОПРОС. Вынужденный перевод ценных бумаг с ИИС учтут в законодательстве позднее и не будут убирать льготу по налогу?

Вижу сообщения типа

Санкционный Сбер, согласно брокерскому отчету, разбил мой ИИС: передал ИЦБ другому брокеру, а российские бумаги оставил

Москва не сразу строилась.

Авто-репост. Читать в блоге >>> Как перенести убытки от сделок с производными финансовыми инструментами (ПФИ)

Как перенести убытки от сделок с производными финансовыми инструментами (ПФИ)Всем доброго понедельника! Сегодня хотим рассказать, как сальдировать операции с производными финансовыми инструментами.

Выделяют 2 группы:

1. фондовые ПФИ: фьючерсы и опционы на ценные бумаги, и фондовые индексы;

2. прочие ПФИ: фьючерсы и опционы на валюту, сырье, товары.При сальдировании прошлогодних убытков от сделок с ПФИ следует иметь в виду:

- Не нужно разделять все ПФИ по группам и сальдировать их сначала внутри группы, а потом между группами. Это надо делать только внутри отчетного года, когда сначала сальдируются результаты между фондовыми, а затем только между фондовыми и прочими ПФИ.

- Нельзя сальдировать финансовые результаты от сделок с ценными бумагами и ПФИ. Например, Иванов в 2020 году сработал себе в убыток от продажи фьючерса на газ на сумму 50 тыс. рублей, а в 2021 получил прибыль от торговли акциями — 180 тыс. рублей. Несмотря на то, что у Иванова за 2021 год прибыль от ЦБ, он не может ее уменьшить на убыток по ПФИ за 2020 год. Убыток может быть перенесен в течение последующих 10 лет, следующих за годом его получения. Но для этого он должен получить доход по ПФИ.

- Если ПФИ не обращаются на организованном рынке ценных бумаг, и по ним образовался убыток, то такие убытки переносить нельзя.

В каждом индивидуальном случае может возникнуть множество нюансов. Разобраться с ними вам помогут эксперты НДФЛка.ру.

Авто-репост. Читать в блоге >>> Защита инвесторов, ИИС и НДФЛ

Защита инвесторов, ИИС и НДФЛМы с удовлетворением отмечаем, что Альфа брокер высказал намерение устранить нарушение.

Выдержка из письма клиентам:

«В настоящее время заканчиваем внедрения соответствующей доработки в ПО, до конца недели она уже должна начать функционировать в полном объёме. Приносим извинения за доставленные неудобства, в настоящее время разрабатываем механизм максимально комфортного для клиентов механизма возврата излишне удержанного в связи с данным фактом налога. По факту его внедрения сообщим депонентам дополнительно.»

Авто-репост. Читать в блоге >>> Как получить вычет по ИИС и не потерять трехгодичную льготу (ЛДВ)

Как получить вычет по ИИС и не потерять трехгодичную льготу (ЛДВ)Доброго всем дня! Хотим затронуть одну актуальную тему. Предположим, вы решили закрыть свой ИИС после того, как получите налоговый вычет, то есть через три года. При закрытии счета нужно продавать все активы и выводить денежные средства. Но если ценные бумаги перевести на брокерский счет и продать через этот брокерский счет, предусмотрена налоговая льгота — освобождение от НДФЛ прибыли в размере 3 млн рублей в год.

Простыми словами — вы освобождаетесь от налогов на продажу бумаг, которые держали минимум 3 года. Срок владения будет отсчитываться не с момента открытия брокерского счета, а с момента их приобретения. Если вы приобретали ценные бумаги в период действия ИИС, то, возможно, некоторые из них уже трехгодичные.

Следуя такой стратегии вы получаете две налоговые льготы — вычет при закрытии ИИС и льготу на долгосрочное владение — если продали бумаги с брокерского счета, которым больше трех лет.

Авто-репост. Читать в блоге >>> 14 апреля в 10:00 мск прямой эфир: Как перенести бумаги к другому брокеру и не попасть на налоги

14 апреля в 10:00 мск прямой эфир: Как перенести бумаги к другому брокеру и не попасть на налоги

Всем доброго дня! В связи с введенными санкциями к отдельным брокерам и множеством вопросов от трейдеров, мы решили завтра провести прямой эфир:Как перенести бумаги к другому брокеру и не попасть на налоги.

Место встречи: четверг, 14 апреля в 10:00 МСК в нашем Telegram-канале NDFLka: возврат налогов.

Разберем самые актуальные вопросы: какие документы нужно запросить у брокера при переводе бумаг, нужно ли повторно заполнять форму W-8BEN и другие.

Подписывайтесь на канал, ставьте напоминание и делитесь с теми, кому будет полезно. Свои вопросы можете задать под постом, чтобы эксперт НДФЛка.ру ответил на них на эфире. До встречи!

Авто-репост. Читать в блоге >>> Налогообложение дивидендов компаний , зарегистрированных на Кипре

Налогообложение дивидендов компаний , зарегистрированных на Кипре

Добрый день, подскажите пожалуйста, какая % ставка налога взимается сейчас на Кипре с дивидендов компании Тинькофф TCS? 15% или 10% ?

Чтобы понять, сколько доплачивать в РФ.

Авто-репост. Читать в блоге >>> Добрый день! У кого-нибудь были случаи, что налоговая не принимала отчет брокера/депозитария по дивидендам на гдр европейской компании, в котором есть почти все данные из п. 3 ст. 232 НК РФ, за исключением отдельно указанной даты уплаты налога, и отказывала в зачете налога в РФ (причем такие требования предъявляются на уровне регионального управления ФНС, а не конкретного инспектора)?

Добрый день! У кого-нибудь были случаи, что налоговая не принимала отчет брокера/депозитария по дивидендам на гдр европейской компании, в котором есть почти все данные из п. 3 ст. 232 НК РФ, за исключением отдельно указанной даты уплаты налога, и отказывала в зачете налога в РФ (причем такие требования предъявляются на уровне регионального управления ФНС, а не конкретного инспектора)? «Тинькофф Инвестиции» автоматизировали получение налогового вычета по ИИС

«Тинькофф Инвестиции» автоматизировали получение налогового вычета по ИИС

Подать заявление через личный кабинет можно без 3-НДФЛ.

Раньше, чтобы получить налоговый вычет в 13% (типа А), нужно было представить документы и заполнить декларацию 3-НДФЛ. Теперь «Тинькофф Инвестиции» сами передают данные для оформления вычета в налоговую службу (ФНС).

Как получить налоговый вычет в «Тинькофф Инвестициях»:

1. На сайте tinkoff.ru заходим в личный кабинет «Тинькофф Инвестиций».

2. Открываем вкладку со счётом ИИС.

3. Переходим в раздел «Получить налоговый вычет».

4. Выбираем календарный год*.

*Оформить заявление на получение налогового вычета по ИИС в упрощенной форме можно начиная с 2020 года

Авто-репост. Читать в блоге >>>

Теперь налог по дивидендам и купонам ценных бумаг США составит 43%

Теперь налог по дивидендам и купонам ценных бумаг США составит 43%Здравствуйте!

В связи с изменениями во внешнеэкономической ситуации и по причинам, не зависящим от брокера ГПБ Инвестиции, вы временно не сможете воспользоваться льготами, предусмотренными Соглашением об избежании двойного налогообложения между Российской Федерацией и США.

Теперь суммарный вычет из суммы дохода по дивидендам и купонам ценных бумаг США составит 43%. Из них 30% удерживается в соответствии с главой 4 Налогового кодекса США, а 13% — в качестве налога в РФ без возможности воспользоваться налоговым вычетом в размере 10%. Подробнее об этих изменениях читайте в Декларации о рисках брокера ГПБ Инвестиции.

Мы верим, что эти меры носят временный характер и скоро владельцы ценных бумаг США снова смогут пользоваться всеми льготами в полном объеме.

С уважением, команда ООО «ГПБ Инвестиции».

В телеграмм канале увидел.

В общем мопед не мой… :)))

Авто-репост. Читать в блоге >>>