Инвестиции в недвижимость

-

Пора подумать о старой квартире

Пора подумать о старой квартире

Профессионалы индустрии, для того чтобы продать квартиру «по рыночной стоимости» содержат аппарат риэлтеров, маркет менеджеров рекламщиков и продажников. Люди тридцать лет вкладываются, работают с властями, подводят базу для роста. Конечно, есть определённые успехи в продвижении, об этом нужно говорить, ведь недвижимость наша теперь на самом высоком пике.

Но при чем здесь вторичка у мелких собственников? Считаем цикл строительства три года. Для нового строительства в цене продвижение и маркетинг 3*4% + плановая прибыль застройщиков 3*8% + 20% НДС государству, + банковский процент 3*8%.

Теперь, поделите рынок вторички пополам — получите цены, которые ожидают покупатели от частных владельца кв. с семейной историей и обременением. Многие из нас продолжают упорствовать, но вторичка в Москве просела за полгода. И главное, чего от владельцев ожидали манипуляторы — сократились продажи — жадные и несогласные владельцы дорогостоящих кв.м. проиграли конкуренцию с индустриальной застройкой крольчатников.

гг. владельцы доходных домов, сейчас вы не уверены в своей выгоде, ждёте настоящего покупателя. Держитесь там, не поддавайтесь, дальше вместо вас торговать будут строители и банки! Плохо одно, никто не видит, за чей счёт цены будут подняты еще в два раза за ближайшие десять лет.

Авто-репост. Читать в блоге >>> Я календарь переверну, и снова… недвижимость не падает

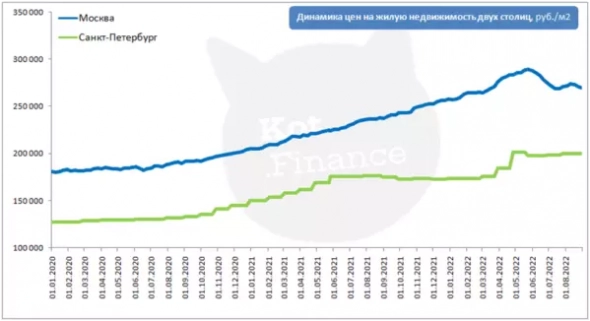

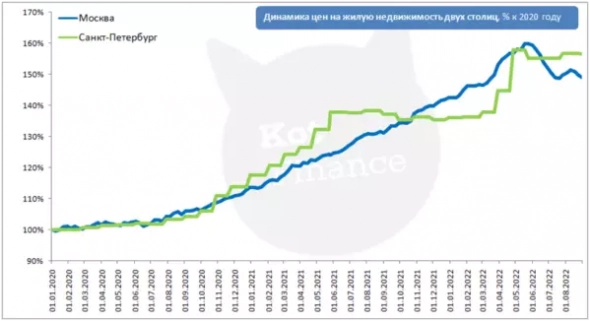

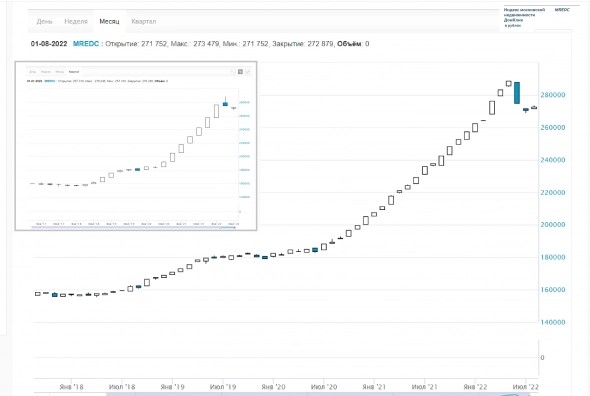

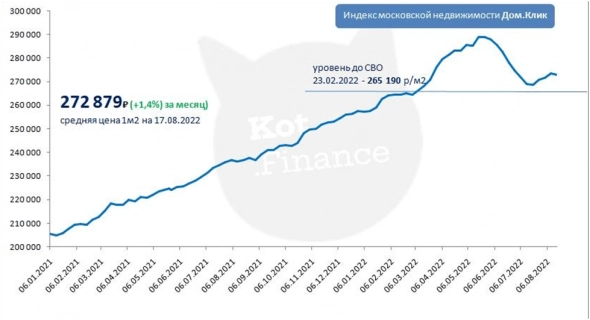

Я календарь переверну, и снова… недвижимость не падаетНа календаре начало сентября, а значит пора подподить итоги августа. Спустя полгода с начала СВО можно говорить, что предрекаемый всеми (и мной тоже) крах* на рынке жилой недвижимости удалось избежать. Да, на рынке избыток предложения. Да, цены не растут и кое-где есть дисконты в 5-10%. Но краха нет: Питер на пике, Москва – все еще выше уровня февраля. Смотрим графики.* крах = снижение на 15-20%

В основе индексов по Москве – еженедельный индекс Дом.Клик. По Питеру – ежемесячный индекс BN. Если сопоставим цены двух столиц, получим, что динамика сопоставима. Вот только Питер на графиках не падает.

Авто-репост. Читать в блоге >>> Почему недвжимость должна падать (или нет)?

Почему недвжимость должна падать (или нет)?Объясните как владельцу недвижимости, для чего ее сейчас продавать, куда потом деньги, в кеше сидеть? Почему должна падать недвижимость? Если многие продавцы сейчас будут мыслить в похожем ключе, то предложений на рынке будет все меньше...

Мои мысли:

— выход в кеш (покупка ОФЗ, вклады) риски что в какой то момент просто девальвация и те млн которые ты выручишь превратятся в тыкву;

— купить акции? Ну пока политический фон таков что давление на все отрасли только нарастает, тоже большие риски (уже вот проходили заморозки активов и тд);

— перевод в крепкую валюту? отмена долларов и все, нет вашей крепкой валюты.

есть какие варианты еще? Интересны ваши мысли в комментах, зачастую очень много полезного черпаю!

Авто-репост. Читать в блоге >>> Коллеги скажите, что думаете намаяет загородной недвижимости? Когда там будет интересная цена?

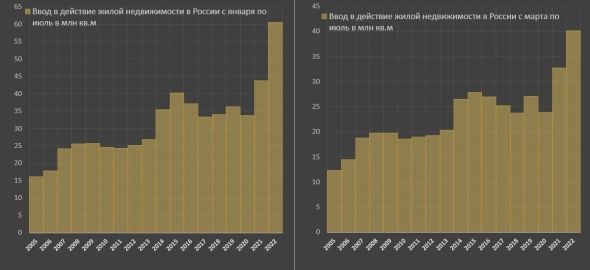

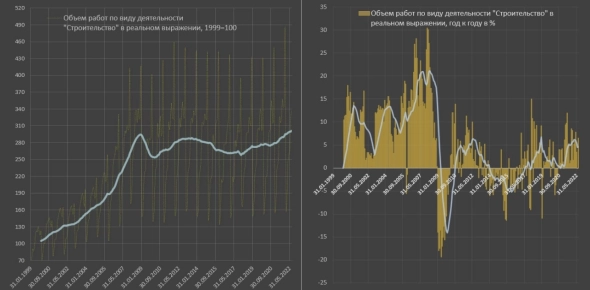

Коллеги скажите, что думаете намаяет загородной недвижимости? Когда там будет интересная цена? Строительный сектор в России переживает настоящий бум, делая поправку на сложные экономические и финансовые условия.

Строительный сектор в России переживает настоящий бум, делая поправку на сложные экономические и финансовые условия.

Годовой объем работ по виду деятельности «строительство» наконец-то уверенно преодолел уровни августа 2008, поэтому 15-летняя стагнация триумфально завершена! )

Эта статистика охватывает не только жилое и коммерческое строительство, но в том числе объекты инфраструктуры, дороги, заводы и так далее, за исключением материалов и оборудования (только услуги).

Из явно положительных моментов – с марта по июль не было сокращения в годовом выражении, наоборот строительство в реальном выражении выросло на 4.5% и есть факторы, которые способствуют дальнейшему прогрессу.

Авто-репост. Читать в блоге >>> Почему растет предложение хат в москве

Почему растет предложение хат в москве

Да потому что в долларах сейчас цены выше 19-20года примерно в 2 раза, а на элитку и того в 3.

Многие умные москвичи фиксят профит в валюте обо вновь прибывающих лохов из регионов и богатых буратин которые запутались с инвестициями в золото и акции. Аренда на этом фоне выросла процев на 30% в деревьях так как предложения стало меньше.

Ну ждем ставку еще ниже что также придаст уверенности заводчанам и бюджетникам в завтрашнем дне с рефинансированной ипотекой.

Главное шоб рубель не рухнул на 80 за $, иначе эта двуходовочка с продажей бетона может накрыться медным тазом, и продавцы вновь станут предлагать своё потрепанное мигрантами жилье в аренду до лучших времен.

Авто-репост. Читать в блоге >>> Пузырь на рынке недвижимости Китая и риски банкротства крупнейших китайских застройщиков

Пузырь на рынке недвижимости Китая и риски банкротства крупнейших китайских застройщиков• Рынок недвижимости Китая является на сегодня крупнейшим в мире, он превосходит рынок США в 2 раза и согласно кадастровой оценке превышает 53 трлн долларов.

• Для сравнения ВВП Китая составляет чуть более 15 трлн долларов, что в три с половиной раза меньше рынка недвижимости.

• Средняя цена квартиры за метр составляет на сегодня в Гонконге 1 400 000 руб., Пекине — 600 000 руб., Шанхае — 540 000 руб., в столицах провинций — порядка 200 000 руб. Москва со своими 400 000 руб. за квадратный метр может претендовать на титул «перспективной провинции» в КНР. Стоимость жилья примерно отражает объемы денег, которые крутятся в том или ином регионе.Интересно, что до 1998 г. частная собственность на недвижимость отсутствовала в Китае, как и в Советском Союзе до недавнего времени. В нашей стране она появилась раньше на 8 лет, в декабре 1990г. Но если у нас процент приватизации колеблется на уровне 72%, то в Китае всего за 20 лет более 95% городских домохозяйств Китая владели по меньшей мере одним домом. Отметим что, уровень домовладения в США составляет 65%, в Германии 55%, в странах Евросоюза в среднем около 70%.

Авто-репост. Читать в блоге >>> Как инвестировать в «недвижимость всегда растет» без недвижимости и стоит ли?

Как инвестировать в «недвижимость всегда растет» без недвижимости и стоит ли?Обратил внимание, что Альфа-Капитал собирает новый ЗПИФ на недвижимость — «Коммерческие метры». Это будет уже *дцатый ЗПИФ на недвижку, поэтому можно посмотреть на другие и решить, насколько такое кому может подойти. ЗПИФ недвижимости — это что-то типа REIT, но ЗПИФ.

Интересная вещь, ведь недвижимость всегда растет, а раз она всегда растет, то это логичный способ инвестировать как в рост стоимости, так и в доход с аренды. Прошаренные любители бетона знают, что доходность коммерческой недвижимости в среднем выше, чем с квартир. Но чтобы свое помещение купить, это ж нужны миллионы, а тут можно стать пайщиком и иметь свой квадратный метр на складе с бананами. Или в офисе с вебкамщицами.

Решил посмотреть, как у российских брокеров обстоят дела с ЗПИФами на недвижимость на паре примеров.

Авто-репост. Читать в блоге >>> Влияют ли лесные пожары на стоимость жилья или гори оно все синим пламенем

Влияют ли лесные пожары на стоимость жилья или гори оно все синим пламенем

Прощальным костром догорает эпоха

Ситуация с лесными пожарами за последние два года, вопреки всем прогнозам и обещаниям, продолжает ухудшаться. За последние 15 лет лесные пожары стали масштабнее в 7 раз. В этом году среди наиболее «отличившихся» Якутия, ХМАО и Рязанская область, граничащая с Московской агломерацией.

Есть два внятных объяснения происходящему: глобальное потепление (на фоне нынешнего лета вроде бы выглядит почти правдоподобно) или развал лесной отрасли, системы пожарной охраны и государства в целом, что и дает означенный эффект.

По всей видимости, здесь работают оба эти объяснения. «Оптимизация» уничтожила не только здравоохранение, а вообще всё вокруг себя. Как напалм, после которого даже микробы чувствуют себя не очень. «Майские указы» при этом будут почище любого напалма.

Мы уже наблюдали, как это работает по событиям 20-21 года, когда выбитое здравоохранение не потянуло тривиальную инфекцию. Ковид стал просто запалом, запустившим процесс окончательного обрушения отрасли, но убили ее задолго до ковида.

Авто-репост. Читать в блоге >>> Влияют ли лесные пожары на стоимость жилья или гори оно все синим пламенем

Влияют ли лесные пожары на стоимость жилья или гори оно все синим пламенем

Прощальным костром догорает эпоха

Ситуация с лесными пожарами за последние два года, вопреки всем прогнозам и обещаниям, продолжает ухудшаться. За последние 15 лет лесные пожары стали масштабнее в 7 раз. В этом году среди наиболее «отличившихся» Якутия, ХМАО и Рязанская область, граничащая с Московской агломерацией.

Есть два внятных объяснения происходящему: глобальное потепление (на фоне нынешнего лета вроде бы выглядит почти правдоподобно) или развал лесной отрасли, системы пожарной охраны и государства в целом, что и дает означенный эффект.

По всей видимости, здесь работают оба эти объяснения. «Оптимизация» уничтожила не только здравоохранение, а вообще всё вокруг себя. Как напалм, после которого даже микробы чувствуют себя не очень. «Майские указы» при этом будут почище любого напалма.

Мы уже наблюдали, как это работает по событиям 20-21 года, когда выбитое здравоохранение не потянуло тривиальную инфекцию. Ковид стал просто запалом, запустившим процесс окончательного обрушения отрасли, но убили ее задолго до ковида.

Авто-репост. Читать в блоге >>> Сколько должна стоить квартира ?

Сколько должна стоить квартира ?Привет !

Хочу поделиться своим взглядом и слышать ваш касательно ценообразования на жильё .

Спасибо .

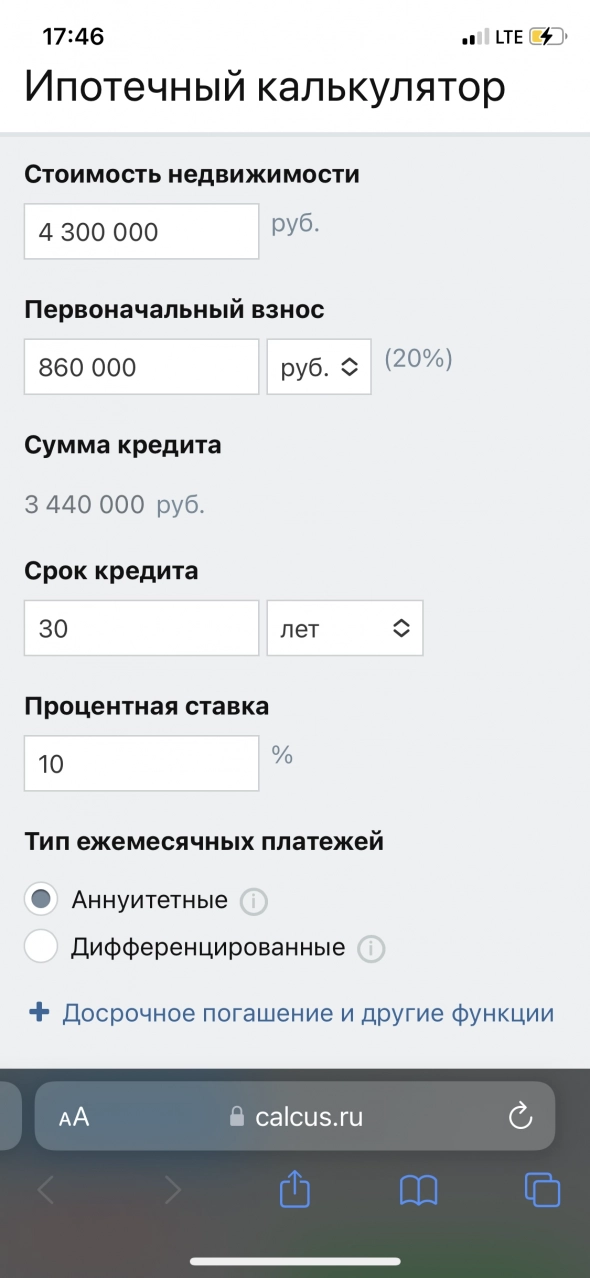

Приведу пример на Лен.обл.

Студию 25м2 в шаговой доступности у метро с готовым ремонтом ’купи и сдавай’ можно найти за 4,300.

Ежемесячный платеж30 188,46 руб

Сдавать можно будет за 21 тыс в мес.

Рассматриваю с позиции ипотеки чтобы было нагляднее насколько обосновано ценообразование ибо рынок на ней и живет.

+

ипотечная страховка 2083руб мес

+

860тыс можно было бы на депозите держать под 7%, а не в ипотеку инвестировать .Ежемесячный % доход по депозиту

5016руб.

итог: 37 289 руб в мес будет стоить если брать квартиру в ипотеку нежели снимать .

Разница 16 289руб или брать ипотеку ежемесячно на 56% дороже чем снимать.

Авто-репост. Читать в блоге >>> Московский метр снова немного приуныл

Московский метр снова немного приуныл

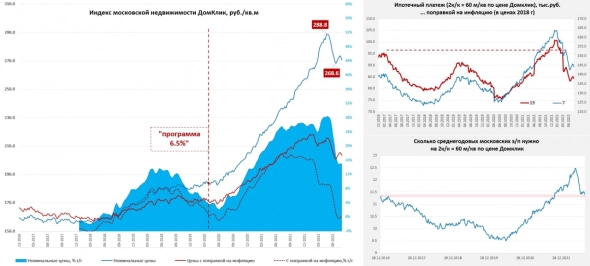

После небольшого отскока, в последние пару недель московский метр дрейфует вниз, индекс Мосбиржи/Домклик снизился до 270.7 тыс. руб., что на 6.3% ниже пиковых уровней в мае. Годовой прирост средней за 4 недели цены составил 14.9%, что ниже инфляции, т.е. в реальном выражении цены за год снизились. Выдачи ипотеки в июле резко выросли, составив по данным Frank RG 347 млрд руб., что всего на 20% ниже уровней прошлого года (в апреле падение превышало 70% г/г). Ипотечные ставки по рыночным кредитам держатся в районе 10%, льготная 5.6-6.6%, но застройщики «упаковывают» скидки в субсидирование ставок, а снижение среднего метража объектов позволяет метру не сильно проседать. При этом, цена предложения на первичке повышается, но тут же появляются скидки бесплатные ипотеки.

Из данных ДомКлик видно, что в августе по России растет количество заявок на кредит на +12% к июлю, а количество ипотечных сделок и электронных регистраций относительно июля подрастает на треть, хотя объемы пока ниже докризисных и 25-30% меньше прошлогодних уровней. При этом некоторое падение цены метра, крайне низкие средние ставки по ипотеке (субсидии/акции застройщиков) и инфляция привели к тому, что ипотечный платеж с поправкой на инфляцию за 60-метровую квартиру, при текущей средней цене метра упал до уровней начала 2021 года.

Авто-репост. Читать в блоге >>> Как формируются цены квартир в России

Как формируются цены квартир в РоссииЦены на рынке недвижимости в России формируются так:

Какой-то чиновник или вор покупает дорогую квартиру в доме, примыкающем к даче Царя. Следом за ним какой-то бандит покупает квартиру для дочери прокурора. А потом кто-то покупает в соседнем доме пару квартир для сына судьи. В городах, примыкающих к дачам Царя, продавцы видят спрос и поднимают ценники. За ними переписывают ценники продавцы в прилегающих областях. За ними — продавцы по всей стране.

Если у 50 миллионов трудящихся вообще не будет доходов, значит эти доходы будут у тех, кто продолжит покупать дорогую недвижимость для себя или в подарок нужным людям. А это значит, что у продавцов квартир не будет причины снижать цены. Но, чем дальше от Царя, тем меньше людей желают их купить. Поэтому, общий принцип такой:

Чем дальше от Царя — тем ниже цены.

Авто-репост. Читать в блоге >>> Цены квартир в России. Изменения в Августе. Минус 0.7%

Цены квартир в России. Изменения в Августе. Минус 0.7%Продолжаю традиционный воскресный мониторинг ситуации с недвижимостью по данным Домклик. Сегодня подводим итоги Августа. Текущая ситуация с ценами в 20-ти самых живых регионах выглядит так:

Август прошел спокойно. Московские продавцы сдулись на -4.3%. Питерские оборзели на +6.3%. Областные — подросли на +3%. В целом по всем регионам — продавцы снизили ценники на -0.7%.

Авто-репост. Читать в блоге >>> Жилье в Москве как инвестиция

Жилье в Москве как инвестиция

Если рассмотреть стоимость кв м жилья в Москве в соотношении с возможными инвестиционными альтернативами...

Смотрим графики, оцениваем, делаем выводы.

Пояснения:

График irr. немного запаздывает, и усредняет по типам квартир.

В данных прочих графиков — стоимость кв м по актуальным предложениям новостроек (316тр).

Доллар США по курсу 60.

Индекс ММВБ 2268.

Золото 3388 руб за грамм.

Авто-репост. Читать в блоге >>> Про ипотеку в картинках

Про ипотеку в картинкахПривет, мой маленький тиктокер! Сегодня мы посмотрим красивые картинки про ипотеку.

Ипотека — это когда паразит дает тебе кредит под залог квартиры и оставшуюся часть жизни ты работаешь на него. А паразит, тем временем, тратит миллиарды денег на пропаганду экономики кредита, как самой прекрасной и единственно возможной. За это, кстати, паразитов нужно уничтожать, как вид. Но про мы поговорим в другой раз. А сейчас садись поудобнее и води пальчиком туда-сюда:

Структура кредитов россиян (в % от общей массы):

Авто-репост. Читать в блоге >>>

Инвестиции в коммерческую недвижимость: Фонд Арендный бизнес 7 от Сбера

Инвестиции в коммерческую недвижимость: Фонд Арендный бизнес 7 от Сбера1. Общая характеристика

- Наименование: Фонд Арендный бизнес 7

- ISIN: RU000A1034U7

- Листинг: 3 уровень (риск низкой ликвидности)

- Страница фонда на сайте УК: ссылка

- СЧА на пай: 106 468,33 ₽ на 16.08.2022

- СЧА фонда: 23 095 690 711,35 ₽ на 16.08.2022

- Рыночная котировка на момент написания статьи (26.08.2022): 94 800 ₽ (дисконт 12,3% к СЧА)

- Договор доверительного управления: до 31.03.2031

- Выплата дивидендов: ежеквартально

- Для квалифицированных инвесторов: нет

- Сектор: склады, офисы, машиноместа и т.д.

- Комиссии фонда: 1% комиссия УК; до 0,5% комиссия спецдепозитария, регистратора, аудитора; комиссия УК за успех: до 5% от выплаченного пайщикам инвестиционного дохода в год

2. Структура активов и доходность купленной в фонд недвижимости

- 16,4% — доля недвижимости в фонде на конец июля

- 82,3% — деньги на счетах и депозитах на конец июля

Авто-репост. Читать в блоге >>> Истинная причина роста цен на недвижимость

Истинная причина роста цен на недвижимость

Долго писать не буду.

Можно сколько угодно тратить времени на анализ цен, графиков, динамики...

Однако у аналитиков всегда истинная причина остаётся не в поле зрения!

Это то, что в договоре с риелтором есть пункт, который закрепляет договором продавца, что он получит фиксированную сумму, а всё что сверху — агенство забирает себе

А жадность человеческая не знает границ!

Авто-репост. Читать в блоге >>>

Ипотека под 0.1%

Ипотека под 0.1%

Что такое ипотека 0.1? Миф это или реальность?

Кто может взять, какие ее плюсы и минусы, удорожание, переплата — во всем этом я попытался разобраться в новом YouTube-видео.

Ссылка на него в ниже 👇🏻

Дальше планирую выпустить еще экспертное видео на эту тему. А пока вопрос к вам: готовы ли вы взять ипотеку? Пусть даже и под 0,1%?

Авто-репост. Читать в блоге >>> Об умении трейдера работать с информацией. Часть 1. Зарубежная недвижимость.

Об умении трейдера работать с информацией. Часть 1. Зарубежная недвижимость.

Доброй ночи, коллеги!

Я всегда был уверен (и сейчас уверен), что важная часть работы трейдера — это умение работать с информацией.

1. Собирать ее

2. Определять и взвешивать ее валидность

3. Анализировать

4. Порождать краткие рекомендации для принятия торговых решений

Однако, чтение по диагонали СЛ в последние пару месяцев (я успешно борюсь с алкогольной зависимостью, поэтому реже захожу на СЛ, реже читаю и реже пишу) породило во мне четкую уверенность, что большая часть активных написателей и откомментаторов на СЛ все делает по другому.

Пример № 1. Зарубежная недвижимость

Поскольку недвига крайне редко (в настоящее время) дает иксы в профите, начать анализ следует с точки зрения стоимости удержания (свопы и налоги для валют, дивиденды и налоги для акций).

Любой человек, потративший пару часов в инете на анализ этих факторов поймет, что:

(пруфы приводить не буду — я ничего не продаю, а РосКомПозор не банит темы #каксвалить #какувестибабло, # каккупитьтам etc.)

Авто-репост. Читать в блоге >>> Москва падает, Сочи продолжает расти. Что произошло с ценами на недвижимость в в этих городах за месяц?

Москва падает, Сочи продолжает расти. Что произошло с ценами на недвижимость в в этих городах за месяц?

Продолжаю следить за тем, что происходит с ценами на недвижимость в Москве и в Сочи. Города интересны тем, что недвижимость там себя ведет вообще по-разному.

В прошлый раз я смотрел июнь-июль 2022. Что сказать, с тех пор прошел месяц, и стало лучше (нет).

Сочи (объявления)Сначала по традиции летим на Черное море. Ну или в горы, кому как больше нравится. Цены считаются из объявлений о продаже, а не по фактическим сделкам (это важно).

Данные отсюда: https://sochi.restate.ru/graph/ceny-prodazhi-kvartir/

Авто-репост. Читать в блоге >>> Жилая недвижимость: вперед, ту зе мун?

Жилая недвижимость: вперед, ту зе мун?Май-июнь недвижимость радовала тех, кто ждал снижения цен и собирался купить. Но снижение ипотечных ставок привело к росту цен даже на вторичном рынке. А последняя неделя удивила тем, что рынок ожидает рост еще на 5% за месяц.

Но обо всем по порядку. Желания покупателей вернуть цены на уровень «до СВО» вполне понятны: цена на недвижимость это всегда производная от доходов населения плюс премия за регулирование и риск в отдельно взятой стране. Но как считать эту премию, когда альтернативные инвестиции погибают? Ставки по банковским вкладам уже показали направление движения. Рынок акций превратился в спекулятивный инструмент: помимо февральского обвала повлияло решение по невыплате дивидендов Газпрома и отказ ряда компаний публиковать отчетность. Что остается? – Бетон!

Июль преподнес два сюрприза для рынка: снижение ключевой ставки до 8%, что ниже, чем непосредственно до СВО, оживил рынок кредитования. Но единственный сегмент для физ.лиц, который стал дешевле – ипотека: карты, автокредиты, потребительские займы – почти не отреагировали. Второй сюрприз – рост цен. Обратите внимание на график. Какую-никакую поддержку рынок нашел.

Авто-репост. Читать в блоге >>>