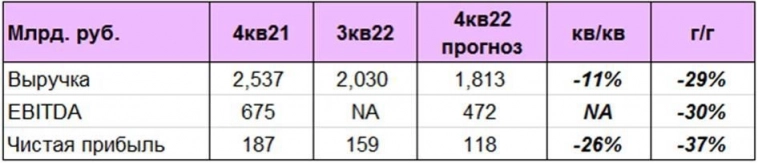

🛢 Из-за падения цен на нефть Юралс (-13% кв/кв в рублёвом выражении) и объемов продаж на 2%, ожидаем, что выручка Роснефти в сегменте добычи в 4кв22 упала на 8% кв/кв. При этом положительно на выручке сказалось сужение дисконта на нефть марки ВСТО до 10 долл./барр. (почти половина всех экспортных продаж компании, по нашим оценкам, приходится на нефть марки ВСТО). В сфере нефтепереработки ждем, что выручка упала на 11%, несмотря на рост объемов переработки из-за снижения цен нефтепродуктов на 12-13% кв/кв. Итоговая выручка за 4кв22 снизилась на 11% кв/кв до 1,8 трлн руб., по нашим прогнозам.

🔍 EBITDA за 4кв22 мы ожидаем на уровне 472 млрд руб., на уровне 3кв22 (наши оценки, EBITDA за 3кв22 компанией опубликована не была). Несмотря на падение выручки, заметно снизилась налоговая нагрузка (-20% кв/кв за счёт более низкой цены Юралс, исходя из которой считаются НДПИ и экспортная пошлина). Операционные затраты и затраты на транспортировку нефти немного выросли (+4%), мы считаем.

🔜 Чистая прибыль за 4кв22 может быть опубликована на уровне 118 млрд руб, -26% кв/кв. Потенциальные списания активов создают риски для нашего прогноза. В 3кв22 компания уже отражала убыток в размере 56 млрд руб., связанный с потерей немецких активов, где правительство Германии ввело внешнее управление.

Авто-репост. Читать в блоге >>>