uroboros

Текущие количественные оценки инфляционных угроз

- 26 июля 2021, 22:35

- |

Исследование сделало рейтинговое агентство фитч, которое входит в главную мировую тройку рейтингеров. А точнее одно из его подразделений. Но все равно. Это ни какая-то полуподпольная полупартизанская аналитическая контора, а мировой бренд. Поэтому сразу отбрасывать не стоит.

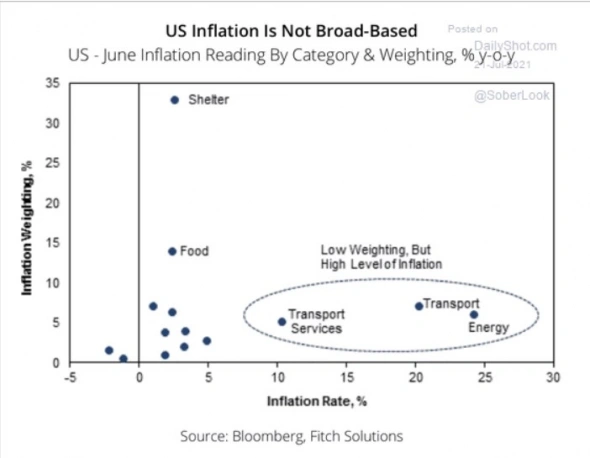

По вертикали отложен вес группы в общем инфляционном индексе, т.е. как изменение в этой группе скажется на общем росте цен. По горизонтали на сколько могут подрасти цены за год по этим группам. Все предельно просто.

Поскольку американская экономика одна из крупнейших на планете, а доллар хоть и сдает позиции, но пока по-прежнему доминирует в мире, то американская инфляция имеет значительной потенциал раскрутить инфляцию по всему миру. Поэтому не будет большим преувеличением считать, что говоря «американская инфляция» можно понимать под этим термином «общемировая инфляция». Или общемировые тренды в инфляционных процессах.

( Читать дальше )

- комментировать

- 3.9К | ★4

- Комментарии ( 6 )

Доска почета передовиков QE

- 15 июня 2021, 10:38

- |

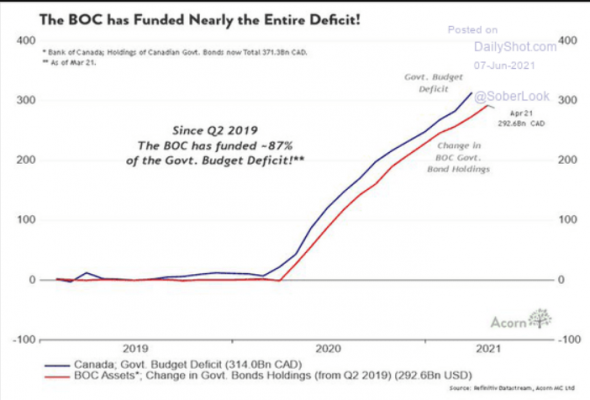

Другим словами, для того чтобы потратить несуществующее, просто напечатали.

Занавес.

График несколько устарел, все-таки апрель. Но по существу все остается в силе.

Чем мне понравился этот пример, что нет никаких лишних деталей. Вот в Америке пришлось бы смотреть сколько влили зарубежные инвесторы, делать корректировку на какую-либо фанни май. Учитывать внебюджетные фонды. И еще много много чего. И в сухом остатке все так запутается, что ничего доказать нельзя. Особенно если оппонент не хочет ничего слышать.

А в Канаде, особенно не разгуляешься. Таких возможностей доить остальной мир как у Америки у нее нет. Да и могучий сосед не даст разгуляться. Приходится обходиться исключительно внутренними резервами.

А здесь проще пареной репы. Вот напечатали, вот потратили. Даже доказывать ничего не надо.

Нырок доходности S&P в отрицательную зону. Cобытие, которое случается раз в десятилетие.

- 25 мая 2021, 14:06

- |

На рисунке два графика. На верхнем реальная доходность по S&P. Т.е доходность за вычетом инфляции.

Красными точками обозначены моменты времени, когда реальная доходность американских акций становилась отрицательной. Причем последний случился аккурат в последние недели. Что делает подобный анализ особенно актуальным.

Смотрим, что случалось в эти периоды. Получаем аккурат все крупнейшие финансовые кризисы последних 40 лет. 1987, 1997, 2008. Ну и сейчас.

С точки зрения операций на бирже, сразу после выхода реальных доходностей в отрицательную зону, S&P начинал падать. И стремительно, и много.

Физический смысл этого процесса понятен. Вся деятельность, которая изначально называлась инвестированием, как карета у Золушки мгновенно превращается в делание убытков. Поэтому если у тебя актив с отрицательной доходностью, то от него лучше избавиться. Что и приводит сначала к распродажам. а затем и к обрушению S&P.

( Читать дальше )

США. Кина не будет: рынки засомневались в поднятии ставок.

- 11 мая 2021, 22:33

- |

Как уже известно, последний американский отчет по занятости вышел так себе. Настолько, что может потянуть на отдельную новость. Но на эту тему уже выходило много толковый статей, поэтому повторяться не буду. А вот что надо обязательно упомянуть, так это моральные последствия этой, казалось бы рутинной стат. отчетности. На мой взгляд, она подвела черту под эйфорией квартальной продолжительности, царившей на рынке в связи с принятием стимулирующего пакета на пару триллионов.

Что творилось на рыках последний квартал — на мой дилетанский взгляд тема для психиатрических журналов. Обещанные два триллиона долларов заставляли гальванизировать любой хоть что-либо стоящий мусорный актив Постоянно рвались исторический максимумы по разнообразнейшим показателям. Рынки каждый день били окна и форточки овертона.

Но понятно, что до бесконечности такого продолжаться не может. Да и трезвый расчет показывал, что влияние стимулирующего пакета должно в целом иссякнуть уже через пару месяцев. Те. приблизительно в конце мая. А далее перейти в поддерживающий фактор на достигнутых и крайне завышенных уровнях. Ведь чтобы удерживать растянутую пружину далее требуется постоянное усилие. Поэтому надо было просто ждать формального события, которые и подведет черту под весенним ростом. Лично я думал, что что-то произойдет в конце мая — первой половине июня. Но события начали развиваться быстрее моих ожиданий. Надо будет подкорректировать свои планы.

( Читать дальше )

Канзас обещает продолжение роста в мае. Бурного.

- 26 апреля 2021, 16:09

- |

На днях вышла статистика по Канзасу.

Казалось бы, рядовой отчет, не входящий в число главных и определяющих для мирового фондового рынка. Стоит ли на него тратить время? Возможно поэтому он получил слабое освещение в российских СМИ.

Однако, на этот раз результаты были настолько выдающимися, что позволяют сделать вывод далеко за область ответственности этой статистики. Уже для всей глобальной экономики.

На обоих графиках исторические максимумы. И уверенно выше предыдущих исторических максимумов. Аналогичные графики по занятости. Не буду их приводить, поскольку ничего нового, просто поверьте на слово.

Чтобы понять откуда ноги растут такое ликование в отдельно взятом захолустье, надо вспомнить общую ситуацию в мире.

Основным фактором, определяющим сейчас и динамику фондовых индексов и экономики вообще является беспрецедентное печатание денег всеми и для всех. Но даже на этом фоне выделяется американский стимулирующий пакет на 2,1 млрд., принятый совсем недавно.

( Читать дальше )

Подноготная повышения американских налогов

- 12 апреля 2021, 00:16

- |

Думаю, что уже все знают о том, что Д.Байден собирается поднять в США налоги. Но думаю не все знают, до чего это может довести. Оказалось, что до недавнего времени под влиянием заголовков в СМИ у меня тоже сложилось неверное представление по этому вопросу. Сомнения зародились, когда появились новости, что Америка стала требовать ввести по всему миру минимальный корпоративный налог. И всякие зависимые от США территории и наднациональные структуры вроде МВФ дружно стали хвалить этот мудрый царевый указ. В наших новостях это было преподнесено как очередное свидетельство неадекватности нынешнего американского курса.

Стал разбираться более подробно. Любопытная картинка нарисовалась. Чем спешу и поделиться с читателями.

В СМИ почти любая информация подается сквозь призму борьбы демократов и республиканцев. Первые делают, другие вредят. И наоборот, вторые делают, первые вредят. Демократы при Б Обаме сделали тихоокеанское содружество, Д.Трамп оттуда вышел. Д.Трамп призывал покинуть НАТО, при Д.Байдене говорят о новом витке военного партнерства с Европой. Вот и с налогами. Д Трамп их понизил. А мы теперь их повысим, а точнее вернем на прежний уровень. Назло маме отморозим уши.

( Читать дальше )

Куда инвестировать при раскрутке инфляции? Американский опыт 70-ых

- 02 апреля 2021, 00:38

- |

В последние недели заметил сокращение числа публикаций по скорой мировой инфляции, вызванной многолетним печатанием денег мировыми центробанками и дефицитами государственных бюджетов. Однако это произошло не потому, что проблема ушла, а скорее наоборот. Эта мысль уже стала доминирующей и почти не вызывает возражений. Число спорщиков заметно сократилось.

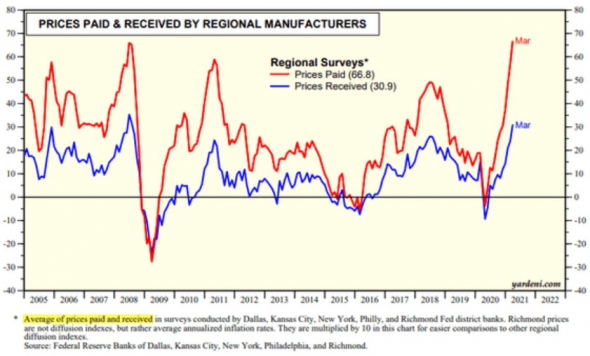

Также все согласились, главной движущей силой грядущей инфляции станет инфляция издержек. Именно по сырью, которые нельзя напечатать как деньги. Коммодити постепенно начнут проникать во все пирамиды производственных цепочек. И вот недавно я получил свежее подтверждение, что вышеуказанные процессы не только не останавливаются, но и ускоряются.

На графике американские цены для производителей. Красная — те, что они уплачивают при закупке сырья. Синяя, по каким они отпускают свою продукцию. В российской экономической традиции такие процессы обычно называются ценовыми ножницами.

( Читать дальше )

Главная угроза для мировых фондовых рынков на текущий момент

- 23 марта 2021, 00:25

- |

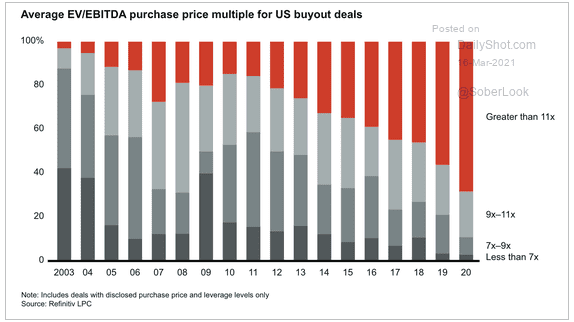

Недавно попалась мне на глаза интересная диаграмма.

Как известно, на фондовом рынке время от времени происходят самовыкупы компаниями собственных акций. Особенно их было много после победы Д.Трампа, когда он провозгласил лозунг сделаем Америку снова великой и резко улучшил налоговые условия для ведения бизнеса в Америке. Хотя в сухом остатке результаты программы MAGA дискуссионны, но тогда много денег вернулось в Америку, что спровоцировало пышный рост американского фондового рынка.

Но нам в данном случае более интерес тот факт, почему деньги предпочитали возвращаться в виде покупки собственных акций. Ведь согласно аксиомам экономики, надо вкладываться в те активы, которые дают наибольший доход. Маловероятно, что собственные акции всегда самые прибыльные на рынки. Откуда следует вывод, что просто так купить активы (а речь идет о реальных активах, приносящих прибыль), на рынке становится все труднее. Деньги не решают все. И даже верен более сильный вывод, — деньги решают все меньше в современном мире. А на первый план выходят какие-то другие факторы. Главное, взять денежный поток под контроль. Люди в теме меня поймут. Ну действительно. Откуда взяться прибыли на подводной лодке?

( Читать дальше )

Количественные оценки последствий пакета на 1,8 трл. долларов

- 14 марта 2021, 13:16

- |

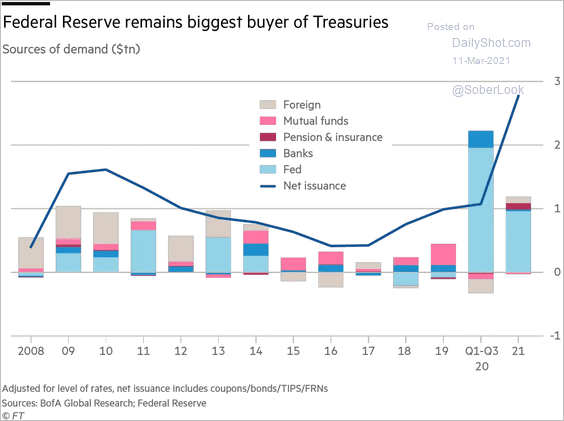

По свежим следам утверждения американского стимулирующего пакета 1,8 трлн.

Много и справедливо говорилось про инфляционную составляющую последствий. Хотя внушающих доверие количественных оценок я пока не встречал. Мол это не только приведет к расширению государственного дефицита и росту гос долгов. Но что особенно тревожно, траты предполагают значительные закупки реальных активов, прежде всего коммодити. А поскольку их печатать нельзя, то их ожидает космический взлет. Все это верно, хотя и во многом размыто и неопределенно. Между тем уже есть вполне адекватные прогнозы по другим финансовым показателям, которые произойдут после запуска этого пакета.

Прежде всего по финансированию этого пакета. Скорее всего его придется профинансировать за счет дефицита гос. бюджета, поскольку другие варианты сейчас уже маловероятны. По крайней мере за последний год иного не наблюдалось.

( Читать дальше )

Один старый метод, как легко и просто (?) предсказать S&P

- 01 марта 2021, 17:16

- |

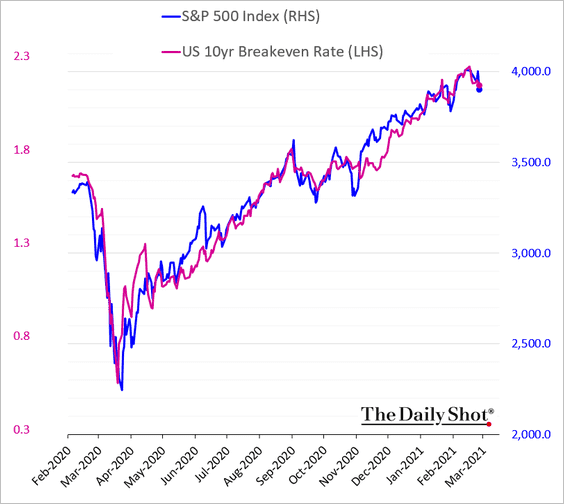

Напомним, что Термин Breakeven Rаte означает инфляцию, а точнее ее ожидания, которую вычисляют, основываясь на биржевых котировках обычных казначейских облигаций и облигаций, привязанных к инфляции. Т.е. на котировках, которые возникают вследствие того, что люди ставят на кон свои деньги. За последний год наблюдалась удивительно высокая корреляция между этими двумя графиками. Такое бывает не всегда, но в последние месяца зависимость просто изумительная. Желающие могут поработать на ней, пока она не поломалась. Кстати, приблизительно с середины февраля на мировых фондовых площадках начались неполадки и местами даже настоящие коррекции. И о чудо, ожидаемая 10 летняя инфляция тоже начала загибаться вниз. И даже с опережением.