Блог им. uroboros

Главная угроза для мировых фондовых рынков на текущий момент

- 23 марта 2021, 00:25

- |

Недавно попалась мне на глаза интересная диаграмма.

Как известно, на фондовом рынке время от времени происходят самовыкупы компаниями собственных акций. Особенно их было много после победы Д.Трампа, когда он провозгласил лозунг сделаем Америку снова великой и резко улучшил налоговые условия для ведения бизнеса в Америке. Хотя в сухом остатке результаты программы MAGA дискуссионны, но тогда много денег вернулось в Америку, что спровоцировало пышный рост американского фондового рынка.

Но нам в данном случае более интерес тот факт, почему деньги предпочитали возвращаться в виде покупки собственных акций. Ведь согласно аксиомам экономики, надо вкладываться в те активы, которые дают наибольший доход. Маловероятно, что собственные акции всегда самые прибыльные на рынки. Откуда следует вывод, что просто так купить активы (а речь идет о реальных активах, приносящих прибыль), на рынке становится все труднее. Деньги не решают все. И даже верен более сильный вывод, — деньги решают все меньше в современном мире. А на первый план выходят какие-то другие факторы. Главное, взять денежный поток под контроль. Люди в теме меня поймут. Ну действительно. Откуда взяться прибыли на подводной лодке?

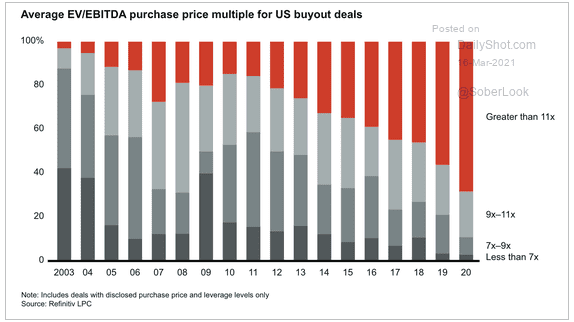

Теперь возвращаемся к диаграмме и видим, что при самовыкупе приблизительно с 10-ых годов наблюдается неуклонно снижение показателя цены к доходности актива. В 20 году стало уже совсем неприлично. Более половины самовыкупов проходило в предложении, что прибыль не отобьет стоимость покупки более чем за 11 лет. А как показывает практика, за 11 лет может много чего случиться или не случиться. Одна ковидла чего стоит. Т.е. речь при самовыкупе в современных условиях идет уже не совсем о деньгах.

В принципе, на этом можно было бы заканчивать пост. Тенденция выявлена, мысль изложена, диаграмма с данными приведена, все каноны экономической журналистики выполнены.

Однако, своеобразие текущего момента таково, что позволяет связать этот процесс с краткосрочными рекомендациями для фондовых спекуляций, хотя на диаграмме изначально изложены данные для прогнозов на десятилетия, а не на недели. Напомним вкратце о текущем раскладе на рынках акций.

После утверждения американского стимулирующего пакета под два триллиона, на рынок обрушился шквал прогнозов о фееричном росте американской экономике. Один из таких прогнозов около +6,0% по результатам 2021 по свежим следам и озвучил Ваш покорный слуга ранее. Причем, как мне казалось на тот момент, подобные цифры были уж слишком самонадеянными.

Однако, как оказалось впоследствии, они наоборот оказались избыточно скромными. Буквально через пару дней вышел прогноз от Goldman Sachs, который заложился уже аж на +8,0%. Для тех, кто отрицает любые авторитеты и предпочитает думать своей головой, можно предложить простой расчет. ВВП Америки, (если отвлечься от десятых после запятой) около 20 трлн., пакет около 2 трлн., итого получаем 10% роста. Теперь умножаем его на 11 мультипликатора. На выходе УДВОЕНИЕ фондового рынка.

Казалось бы, какие после этого могут быть сомнения. На таком росте ВВП. за еще с установившихся на рынках мультипликаторах, нас ждет даже не рост, а какой-то взрыв на фондовых рынках. Как в американской рекламе 60-ых. Вы в широком лимузине, перед вами прямая как стрела дорога до горизонта. Вы утапливаете падаль газа в пол и обнимаете одной рукой подругу. И далее все, что нарисует Вам Ваша извращенная фантазия.

Конечно, все не так просто. Бывалые биржевики знают что деревья не растут до небес. И они всегда не забывают о рисках. Поэтому необходимо всегда спрашивать себя, что сейчас является главной угрозой для такого ожидаемого сценария будущего. И ответ, как ни странно, опровергает тезисы начала поста, о том, что на рынке некуда вложиться. В настоящее время такой актив появился. Это классические американские казночейки, которые за последние месяцы значительно просели и соответственно подняли свою доходность.

Обычно рост доходности означает рост недоверия к инструменту. В данном случае о дефолте в том или ином виде. Например в виде инфляции и обесценения доллара. Но на горизонте в несколько месяцев эта угроза не так важна. Это проблема года и более. А раз так, то возникает дилемма. Вложиться в акции, которые всегда несут в себе целый комплекс рисков, или получить свою копеечку, но гарантированно и не тревожась. Это как сообщающиеся сосуды, между которыми переливаются деньги. Т.е в текущей ситуации на первый план резко выходит классический вопрос инвестиций выбора между акциями и облигациями. Резко, потому что падение облигаций было резким, с начала года.

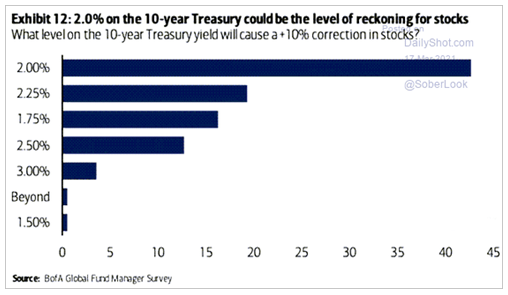

Вот тут самое время предложить еще одну диаграмму.

На ней представлены результаты недавнего опроса ряда управляющих фондами, какой уровень доходности по 10 летним бумагам может спровоцировать переток денег из акций в облигации и далее 10%(!!!) коррекцию на фондовых рынках. 43% опрошенных сказали, что для начала достаточно уже два процента, которые де факто уже видны на рынках. Другими словами. это может начаться уже сейчас. Что и является главной угрозой для фондовых рынков на текущий момент.

Конечно, пока это только предпосылки. На рынках часто возникает ситуация, когда предпосылки есть, но не реализуются. Все-таки, пока ситуация пограничная. Но при дальнейшем продолжении текущих тенденций, а также по мере ослабевания положительного влияния от стимулирующего пакета, предпосылки могут начать реализовываться.

Отчасти — потому, что дивиденды облагаются налогом. А обратный выкуп приводит к росту курсовой стоимости. Владельцы крупных пакетов имеют возможность использовать различные налоговые схемы, чтобы, скажем так, монетизировать этот рост, сэкономив на уплате налога.

Акции собственной компании для инсайдера — наиболее прозрачный инструмент из всех, что есть на рынке. Он точно знает, как идут дела в компании. А риск, как известно, результат незнания.

Поэтому, выбирая между акциями собственной компании с P/E = 15 и котом в мешке с P/E = 10, он может предпочесть акции, по которым имеет инсайд.

Отчасти — потому, что дивиденды облагаются налогом.

Самовыкуп нельзя делать постоянно, а налог на дивиденды фактор постоянный. Поэтому нельзя все происходящее сводить только к дивидендам.

выбирая между акциями собственной компании с P/E = 15 и котом в мешке с P/E = 10,

Мне кажется, Вы хотели сказать наоборот.

В целом с Вашими тезисами согласен. В качестве дополнения, на мой взгляд главное при решении о инвестициях в самовыкуп — невозможность стать полноценным акционером с правом доходов просто купив акции на бирже. Т.те кидки со стороны хозяев и деградация правовой системы защиты инвесторов.

Согласен, что нельзя. Поэтому и написал: «Отчасти».

Не понял Вас. Купили дивидендную акцию — получили дивиденд. Сто раз такое было с любым инвестором. Разве это не доход?

Чтобы получить контроль над предприятием — нужно купить соответствующую долю. Причём дороже биржевой цены, как правило. За контроль платят премию. Не получая контроля, Вы и за бумагу платите меньше.

Диверсифицируйтесь. И покупайте компании с соответствующей репутацией. Если бы покупка акций не приносила порой неприятных сюрпризов — то и дивидендная доходность была бы намного меньшей.

А обратный выкуп — воспринимайте это, как будто Вы весь дивиденд в компанию реинвестировали. Не платя налога на дивиденды.

Если бы это было бы можно, то никто бы не занимался самовыкупом. В среднем по больнице репутация все ниже. Это долгосрочный тренд.