Алексей Петровский

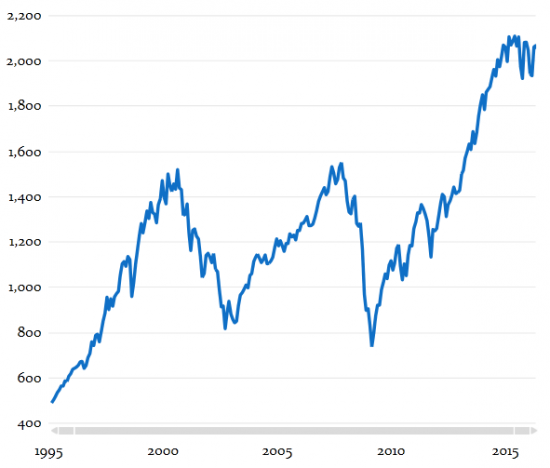

Индекс S&P приближается к глобальному растущему тренду

- 26 декабря 2018, 13:04

- |

В свою очередь целью коррекции вверх может стать уровень сопротивления 2530 пунктов, при приближении к которому продажи могут снова возобновиться. В последствии индекс S&P, вероятно, достигнет 2200 пунктов.

Данные: Bloomberg

- комментировать

- Комментарии ( 2 )

Американские индексы могут войти в «медвежью» фазу

- 20 декабря 2018, 14:19

- |

Вчерашние торги на американском рынке акций завершились очередным снижением c закрытием дня ниже ключевых уровней поддержки. Кроме того, по индексу S&P-500 действует сильнейший сигнал на шорт из-за дивергенции с RSI на месячном графике.

Возможно, мы сейчас наблюдаем смену фазы американского рынка акций с растущей на падающую — когда снижения акций не будут активно выкупаться, а минимумы по ним будут всё ниже и ниже.

Первоначальная цель снижения по индексу S&P-500 — уровень 2200 пунктов.

Чем это может грозить? Закрытием рынка капитала как для новых публичных компаний (процедура IPO), так и для действующих компаний (процедура SPO, например для TSLA).

Также, на рынке долга может закрыться доступ для значительного круга компаний, у которых неустойчивое финансовое положение и/или избыточный долг (здесь TSLA также хороший пример). То есть вероятность дефолтов компаний повысится.

( Читать дальше )

Анализ исторического движения акций в период выборов

- 27 октября 2016, 17:25

- |

Как себя исторически ведут американские индексы акций до и после выборов президента США? Ниже ответ на этот вопрос на примере анализа индекса DJIA с 1900 года.

Ключевой точкой, вокруг которой строился расчёт — день голосования граждан США. Последние более 100 лет это день приходится на первую половину ноября (голосование выборщиков было исключено из анализа).

Далее были взяты периоды времени за которые анализировались изменения индекса:

1) с начала года до даты выборов (в текущем году для расчётов использовался вчерашний день как конечная точка);

2) месяц до выборов (в текущем году для расчётов использовался вчерашний день как конечная точка);

3) месяц после выборов;

4) с даты выборов до окончания 1 квартала следующего года.

Расчёт изменений индекса DJIA по всем 4 периодам:

1) с начала года до даты выборов — традиция стабильного роста в год выборов второй половины XX века нарушилась 2 волнами снижения индекса в 2000 и 2008 годах и тогда были более веские причины для этого чем выборы. В последние 2 раза в год выборов все-таки рост индекса снова себя проявил в 2012 и текущем годах:

( Читать дальше )

Пузырь на рынке акций США

- 09 сентября 2016, 12:15

- |

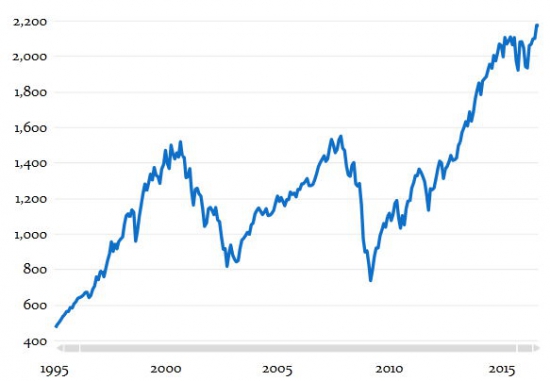

Американский индекс S&P-500 находится в растущем тренде и одновременно вблизи от исторических максимумов, и скорее всего, индекс продолжит расти в ближайшее время:

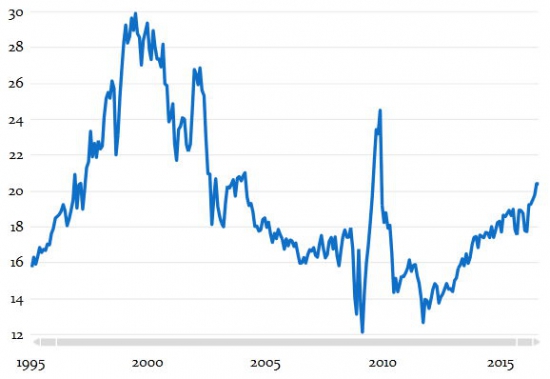

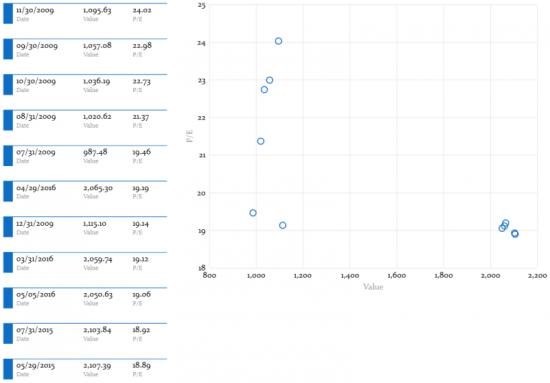

Текущее соотношение P/E S&P-500 уже свыше 20:

( Читать дальше )

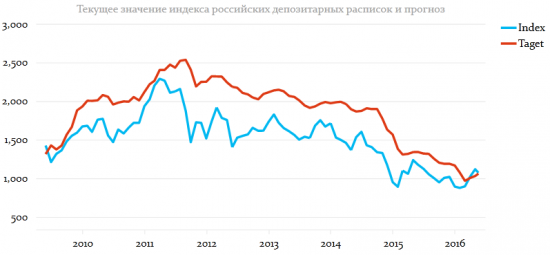

Российские депозитарные расписки торгуются выше прогноза

- 19 мая 2016, 12:06

- |

Аналитики Bloomberg заметили, что впервые с 2009 года индекс российских депозитарных расписок находится выше 12-месячного прогнозного значения аналитиков:

( Читать дальше )

Pre-market акций США

- 12 мая 2016, 15:48

- |

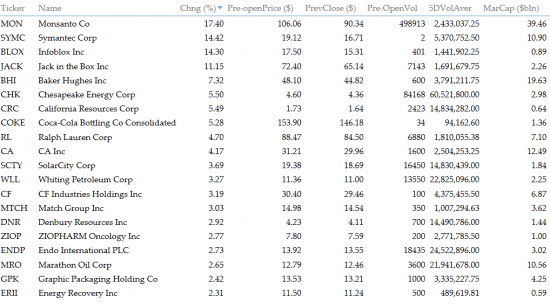

Перед открытием основного рынка американских акций, наибольший рост относительно закрытия цен предыдущего дня торгов показывают компании:

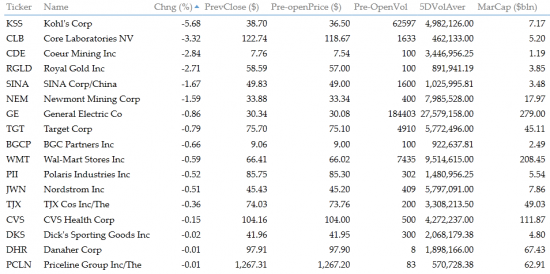

В свою очередь наибольшее снижение демонстрируют компании:

( Читать дальше )

Почему курс USD/RUB будет расти?

- 10 мая 2016, 18:47

- |

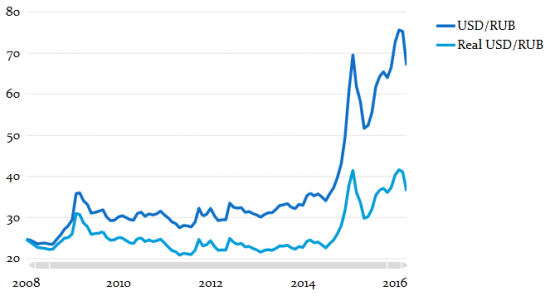

Рост номинального курса USD/RUB за период 2008-2013 годов составил 33.62%, в то время как реальный курс USD/RUB, который рассчитывается с учетом корректировки на инфляцию в России и США, за этот же период снизился на 8.05%:

Всего, номинальный курс USD/RUB, начиная с 2008 года рос ежегодно, кроме снижений в 2012 и 2016 годах:

( Читать дальше )

Куда может упасть индекс S&P?

- 06 мая 2016, 16:17

- |

Для анализа американского рынка акций были использованы данные по индексу S&P-500 и отраслевые индексы, имеющие наибольший вес и составленные из компаний, входящих в индекс S&P-500:

Индекс S&P в этом году торгуется недалеко от своих исторических максимумов:

Капитализация компаний и в целом индекса S&P значительно опережает темпы роста прибыли, в результате значение P/E компаний, входящих в индекс S&P в конце апреля вошло в 6-ку самых высоких значений с января 2005 года (использовались данные на конец каждого месяца), оставшись позади лишь значений 2009 года:

( Читать дальше )

Лукойл Vs Роснефть

- 05 мая 2016, 14:42

- |

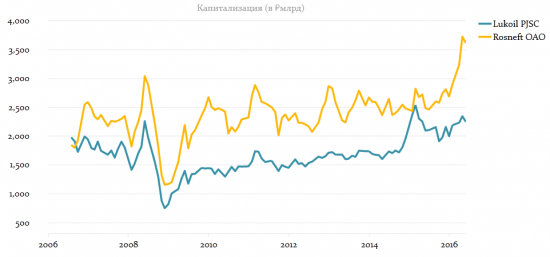

Капитализация двух крупнейших российских нефтяных компаний Лукойл и Роснефть выросла в рублевом выражении в период относительно низких цен на нефть:

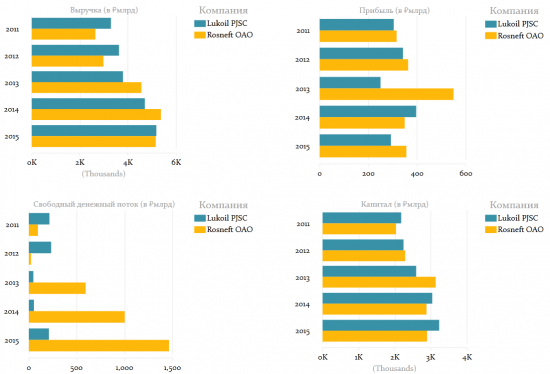

Финансовые показатели обеих компаний во многом схожи — выручка, прибыль компаний последние 2 года приблизительно равна. Зато, Роснефть сумела значительно увеличить свободный денежный поток:

( Читать дальше )

теги блога Алексей Петровский

- Brent

- buyback

- DJIA

- S&P

- S&P500

- S&P500 фьючерс

- акции США

- американские акции

- банки

- банки США

- Банки Еврозоны

- банковская система

- ВВП США

- втб

- Газпром

- депозитарные расписки

- доллар

- железные дороги

- золото

- золотодобыча

- инфляция

- Лукойл

- Облигации

- прогноз

- Роснефть

- сбербанк

- Тинькофф