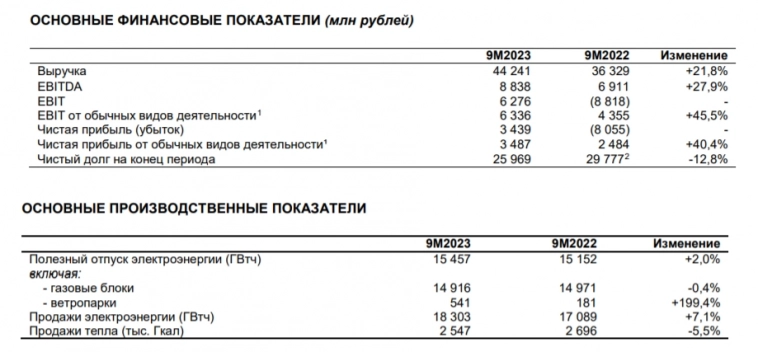

Группа Ренессанс Страхование опубликовала финансовые результаты по МСФО за 9 месяцев 2023 г. Страховой рынок/бизнес является консервативным занятием, где явно не стоит ожидать иксов, но сейчас совсем другой период на финансовом рынке, а компания имеет различные направления для заработка. Между тем сборы российских страховщиков к 2024 г. достигнут 2,3₽ трлн против 1,5₽ трлн по итогам прошлого года, рынок будет ежегодно расти в среднем на 11,6% (стабильность и рост рынка даже в сложившейся ситуации). По сути альтернатив Ренессанс Страхованию, как компании, которая торгуется на Московской бирже — нет (единственная страховая компания с первичным листингом), поэтому так интересен отчёт эмитента:

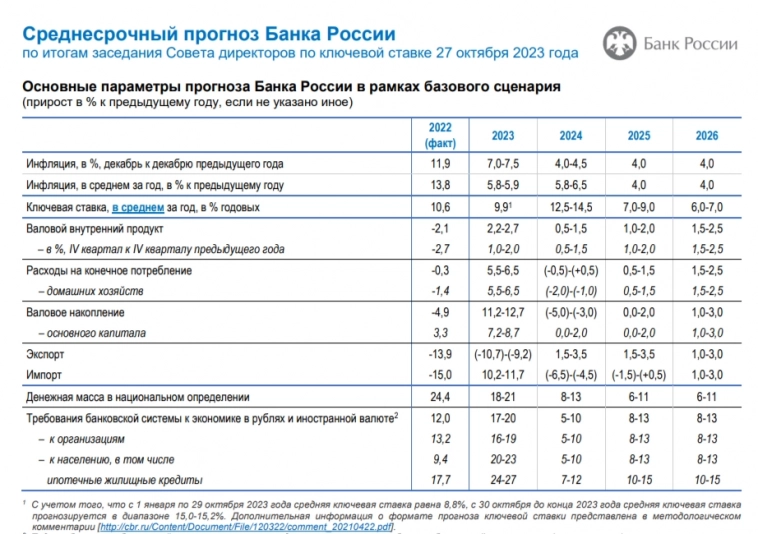

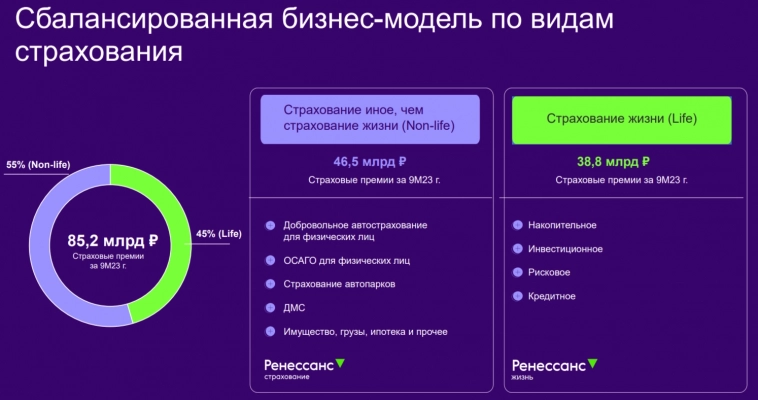

🟣 Бизнес неплохо диверсифицирован, компания имеет 2 основных вида страхования: страхование жизни и страхование non-life. В данные виды страхования входят различные продукты, которые приносят весомую прибыль — 85,2₽ млрд (+9,2% г/г). Стоит отметить, что премии по приоритетному продукту страхования жизни – накопительному страхованию жизни (НСЖ) увеличились на 38,5% г/г, до 19,8₽ млрд, а вот в ИСЖ (инвестиционное страхование жизни) идёт весомое сокращение на 40,9% г/г из-за поднятия ключевой ставки.

Авто-репост. Читать в блоге >>>