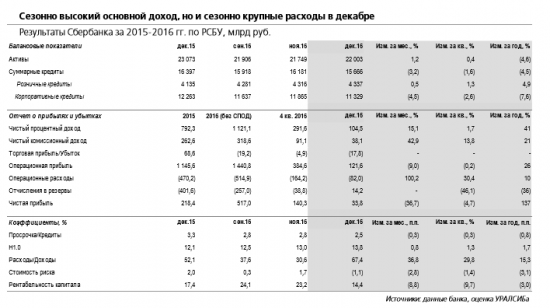

Результаты за декабрь по РСБУ: ROAE снизился до 14% из-за сезонно высоких расходов

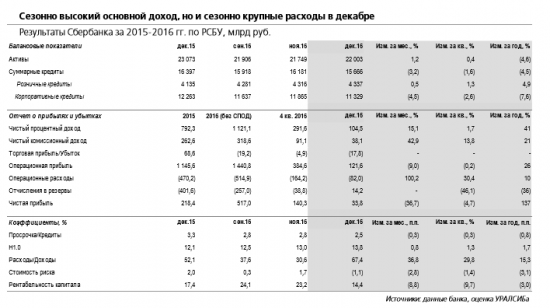

Удачный месяц для основного дохода. В пятницу Сбербанк опубликовал финансовую отчетность за декабрь и весь 2016 г. по РСБУ. Чистая прибыль сократилась довольно существенно – на 37% (здесь и далее – месяц к месяцу), а ROAE упал с 23% в ноябре до 14%. Вместе с тем динамика основного дохода была сильной. Так, ЧПД увеличился на 15%, а маржа выросла, по нашим оценкам, почти до 7% с 6% в ноябре. За 4 кв. ЧПМ прибавила 20 б.п., достигнув 6,5%. Суммарный операционный доход, впрочем, сократился из-за существенного укрепления российской валюты в декабре и соответствующей валютной переоценки. Расходы оказались сезонно высокими, вдвое превысив ноябрьский уровень.

Корпоративные кредиты отстали от прогноза, а розничные выросли до верхней границы ожидаемого диапазона. В то же время укрепившийся рубль сыграл положительную роль при формировании резервов банка – в декабре Сбербанк смог даже частично распустить резервы. Квартальная стоимость риска снизилась до 1% (примерно на уровне 2 кв.) с 1,8% в 3 кв. Также уменьшилась доля просрочки (на 30 б.п. до 2,5%). В декабре корпоративные кредиты потеряли в номинальном выражении 4,5%, как за счет переоценки, так и за счет погашения некоторых крупных займов. С начала года корпоративный портфель просел на 7,6%, тогда как менеджмент прогнозировал динамику от нулевой до пятипроцентного роста. Объем розничных кредитов увеличился на 0,5%, а с начала года – на 4,9% (соответствует верхней границе прогнозного диапазона).

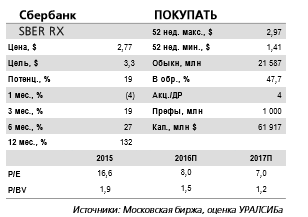

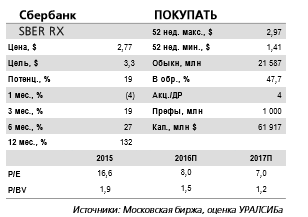

Потенциал роста в акциях сохраняется. Несмотря на относительно слабый декабрь, ROAE банка в 4 кв. и за весь год составил примерно 20%, что близко к нашему годовому прогнозу по МСФО (19,5%). В 2017 г. мы ожидаем ROAE порядка 19%, что соответствует примерно 15-процентному росту чистой прибыли за год. В декабре мы повысили нашу прогнозную цену акций банка и сейчас видим потенциал роста примерно на 20%. Рекомендация ПОКУПАТЬ бумаги Сбербанка подтверждена.

Уралсиб