ГАЗПРОМ ПРОВЕЛ ТЕЛЕКОНФЕРЕНЦИЮ ПО ИТОГАМ РЕЗУЛЬТАТОВ ЗА 3К16

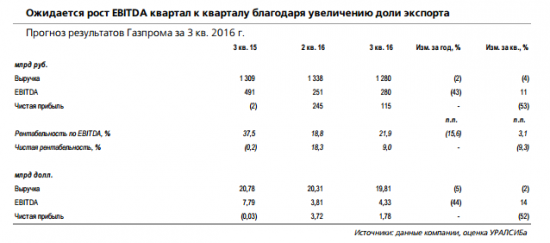

Ниже мы выделяем основные моменты.

Капзатраты.Газпром не представил прогноза по консолидированным капзатратам на 2017 год, упомянув только, что они будут близки к показателю за 2016. Однако компания раскрыла прогнозы капзатрат по своим ключевым проектам: трубопроводу Сила Сибири (159 млрд руб.), Чаяндинскому месторождению (64,2 млрд руб.), Северному потоку-2 (в части финансовых вложений, 111 млрд руб.), Турецкому потоку (42 млрд руб.). Также компания планирует потратить 62 млрд руб. на трубопровод Ухта-Торжок и 47 млрд руб. на Балтийский СПГ. В нашей модели мы сейчас учитываем общие капзатраты в размере 1 521 млрд руб. (24,4 млрд долл.) на 2017.

Дивиденды.Компания отметила, что пока слишком рано представлять точный прогноз по дивидендам за 2016 год, до выхода результатов за 4К16, однако обратила внимание аналитиков на последовательность в предыдущих выплатах. Вчера первый Вице-Премьер Игорь Шувалов сказал, что выплата 50% прибыли больше не рассматривается как обязательная для всех госкомпаний без исключений. Вместо этого правительство будет принимать решения по дивидендам для каждой компании в отдельности, а минимальной выплатой будет считаться выплата 25%. Мы считаем, что Газпром может выплатить 25%, что, с учетом нашего прогноза по чистой прибыли за 2016 год, предполагает дивиденды в размере 12 руб. на акцию или дивидендную доходность 8% в этом году. Мы не считаем, что инвесторы слишком надеялись на выплату Газпромом 50% чистой прибыли в качестве дивидендов, поэтому мы скорее предполагаем ограниченный потенциал снижения с текущих цен и удивлены вчерашним падением котировок.

Цены европейского экспорта.Газпром ожидает, что эффективная экспортная цена для стран дальнего зарубежья в 2016 составит 167-171 долл./тыс куб м. Газпром считает, что до конца 2017 не стоит ожидать масштабных поставок СПГ в Европу, поэтому этот фактор вряд ли окажет влияние на цены.

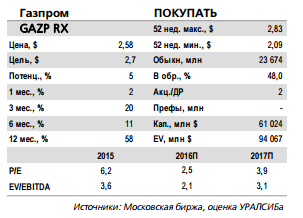

Мы считаем результаты телеконференции НЕЙТРАЛЬНЫМИ и еще раз подчеркиваем, что рынок вчера чрезмерно резко отреагировал на новости о дивидендах. Мы по-прежнему рассматриваем Газпром как одну из самых привлекательных дивидендных историй в российском нефтегазовом секторе на настоящий момент.

АТОН