Впечатляющий прогноз на 2017 год и новая дивидендная политика TCS GroupСильные результаты за 2016 по МСФО и обнадеживающий прогноз на 2017. В 4К16 банк заработал 3,7 млрд руб. чистой прибыли, намного выше консенсус-прогноза (2,7 млрд руб.) и на 37% выше результатов за 3К16. Аннуализированный показатель RoE оказался выдающимся, составив 51,4% (20,5% за 3К16). Основным сюрпризом стала стоимость риска, которая неожиданно упала до 5,0% против прогнозного показателя в 8,8%. Чистая прибыль компании за 2016 достигла 11 млрд руб. (RoE 42,5%) против ранее прогнозируемых банком 9-10 млрд руб.

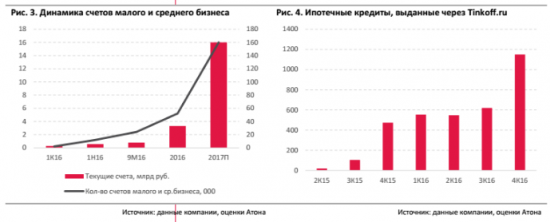

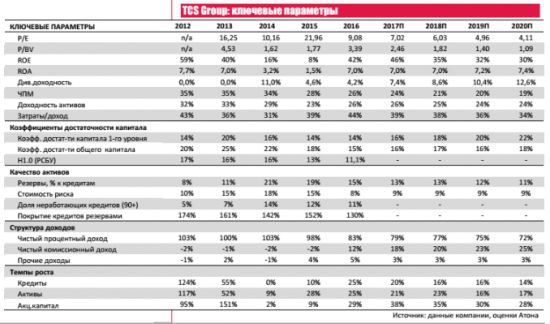

Нас сильно впечатлило, что банк повысил свой прогноз чистой прибыли на 2017 год с изначально амбициозного показателя в 13-14 млрд руб. до не менее 14 млрд руб. (RoE 45+%). Основным драйвером роста должны стать новые продукты: обслуживание малого и среднего бизнеса, дебетовые карты, страхование, а также снижение стоимости фондирования. Банк прогнозирует, что стоимость риска составит 9-10% против 7,6% в 2016, но мы считаем, что она может оказаться опять ниже прогноза, как в прошлом году, и еще больше увеличит размер чистой прибыли. Чистый кредитный портфель банка должен вырасти как минимум на 20% (против 25,4% за 2016), что выглядит также очень сильным прогнозом.

Нет необходимости в новом капитале, утверждена новая дивидендная политика. С учетом RoE выше 40% и коэффициента Н1.0 равного 11,1% (против необходимого уровня 8,625%), банку, несмотря на агрессивный рост, не нужно привлекать капитал. Что касается нового подхода к расчету RWA (взвешенных по риску активов) для необеспеченных кредитов, представленного ЦБ, банк принял решение снижать полную стоимость кредита (ПСК) в диапазон до 25%-30% с текущих 30-35%, так как эта категория имеет более низкий весовой коэффициент риска 1,4x (против 3.0x для категории с ПСК 30-35%). Согласно оценкам банка, этот шаг приведет к снижению валовой доходности кредитного портфеля всего на 1,5-2,5 пп, и это решение уже учитывает прогнозы банка по росту чистой прибыли. Новая дивидендная политика банка предполагает ежеквартальные выплаты. Коэффициент выплат составит 50% от чистой прибыли предыдущего квартала по МСФО. Новая дивидендная политика вступает в силу с 14 марта 2017.

По нашим расчетам, дивиденды за 2017 могут составить как минимум 7 млрд руб., что предполагает дивидендную доходность не менее 7%.

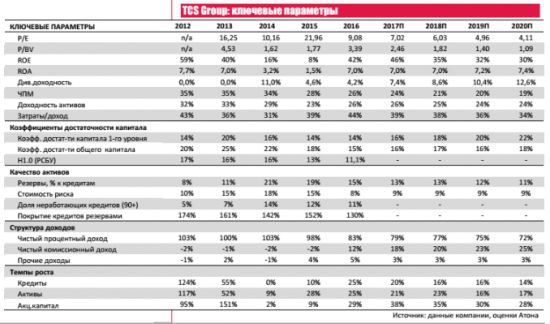

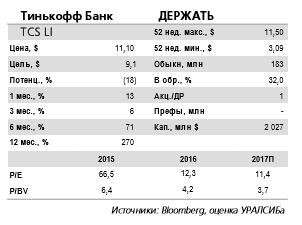

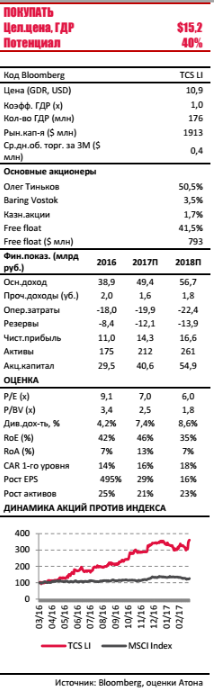

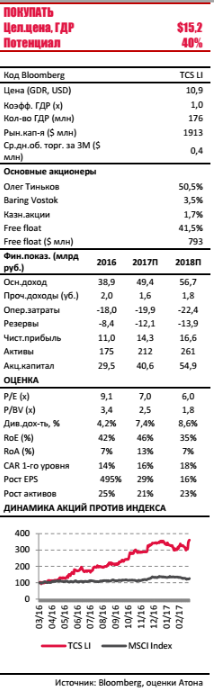

Оценка. TCS Group торгуется с мультипликатором P/BV 2017П равным 2.5x и P/E 2017П равным 7.0x.

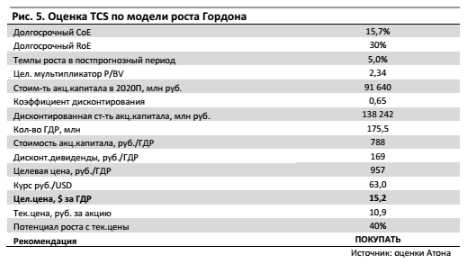

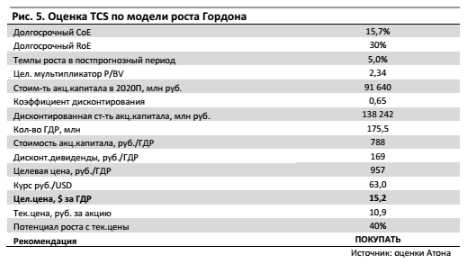

Мы считаем это исключительно привлекательной оценкой, принимая во внимание впечатляющий RoE банка, который мы считаем достаточно устойчивым, среднегодовые темпы роста EPS не менее 30% в течение 3-х лет и привлекательную дивидендную политику. Наша оценка основывается на двухэтапной модели роста Гордона и дает целевую цену $15,2 за ГДР, которая предполагает потенциал роста 40% и обосновывает рекомендацию ПОКУПАТЬ, Основные причины повышения нашей рекомендации более высокие, чем ожидалось, чистая прибыль и дивиденды, в то время как наш долгосрочный прогноз по RoE на уровне 30% и CoE 15,7% остаются без изменений.

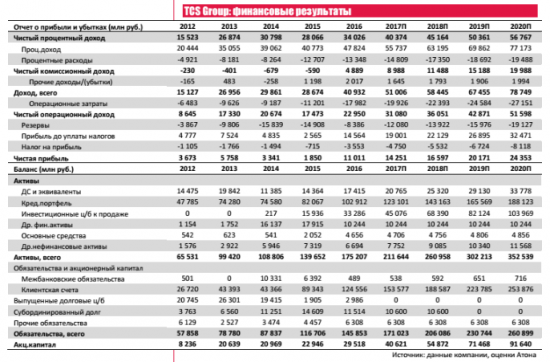

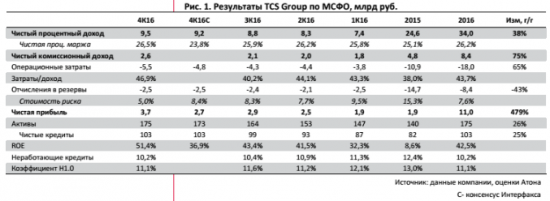

Сильные результаты за 2016 и 4К16 по МСФО

Сильные результаты за 2016 и 4К16 по МСФО

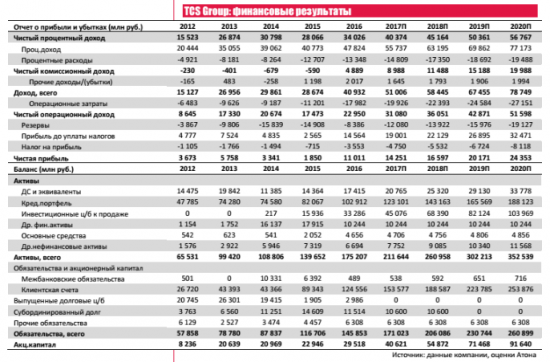

В 4К16 банк заработал 3,7 млрд руб. чистой прибыли, намного выше консенсус-прогноза (2,7 млрд руб.), в 4 раза больше, чем в 4К15 и на 37% выше результатов за 3К16. Аннуализированный показатель RoE оказался выдающимся, составив 51,4% (20,5% за 3К16). Чистый процентный доход вырос на 39% г/г до 9,5 млрд руб. (конс.: 9,2 млрд руб.), в то время как чистая процентная маржа улучшилась до 26,5% (против 25,9% за 3К16). Основным сюрпризом стала стоимость риска, которая неожиданно упала до 5,0% против прогнозного показателя в 8,8%. Тем не менее это снижение было нейтрализовано операционными расходами, которые взлетели на 62%. Чистая прибыль компании за 2016 достигла 11 млрд руб. (RoE 42,5%) против ранее прогнозируемых банком 9-10 млрд руб. Общие активы выросли на 25,6% в 2016 до 175 млрд руб., включая рост чистых кредитов на 25% до 103 млрд руб.

Сильный прогноз на 2017

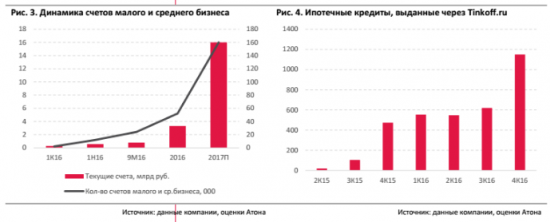

Сильный прогноз на 2017Нас сильно впечатлило, что банк повысил свой прогноз чистой прибыли на 2017 год с изначально амбициозного показателя в 13-14 млрд руб. до не менее 14 млрд руб. (RoE 45+%). Основным драйвером роста должны стать новые продукты: обслуживание малого и среднего бизнеса, дебетовые карты, страхование, а также снижение стоимости фондирования. Банк прогнозирует, что стоимость риска составит 9-10% против 7,6% в 2016, но мы считаем, что она может оказаться опять ниже прогноза, как в прошлом году, и еще больше увеличит размер чистой прибыли. Чистый кредитный портфель банка должен вырасти как минимум на 20% (против 25,4% за 2016), что выглядит также очень сильным прогнозом.

Расходы сильно растут, но это инвестиции в будущий рост

Расходы сильно растут, но это инвестиции в будущий рост

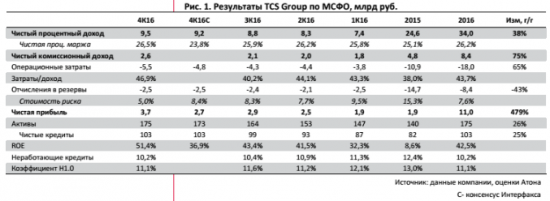

Общие расходы банка взлетели на 61% г/г в 2016, в том числе, выросли на 28% кв/кв в 4К16 за счет масштабного маркетинга услуг банка по всей России, индексации зарплат и выплаты бонусов. В результате соотношение затраты/доходы выросло до показателя в 43,9% (39% за 2016). Это много для online банка и существенно выше, чем, например, у Сбербанка (39,7%), с его обычной банковской инфраструктурой. Около 37% расходов TCS связаны с привлечением клиентов, оставшаяся часть приходится на административные расходы, большая часть которых зарплаты. Банк планирует и далее наращивать расходы на привлечение новых клиентов, поскольку, по мнению менеджмента, это остается экономически оправданным шагом.

Мы обращаем внимание, что TCS Group много инвестирует в продвижение своего бренда в России через ТВ и другие СМИ, и на наш взгляд, это обоснованно: в свете предлагаемых банком удобных продуктов эти усилия должны принести плоды в форме масштабного притока новых клиентов в новые продукты банка.

Первые операционные результаты за 2016 в сегменте новых продуктов, такие как услуги среднему и малому бизнесу, Tinkoff.ru и Tinkoff Investments показывают, что они очень хорошо воспринимаются новыми клиентами. Вместе с тем, как только фаза активного роста у TCS завершится, затраты должны снизиться, что станет важным фактором для поддержания высокого уровня RoE на фоне падающей доходности кредитов.

Потребности в новом капитале нет, но стоимость кредитов будет снижена

Потребности в новом капитале нет, но стоимость кредитов будет снижена

С учетом RoE выше 40% и коэффициента Н1.0 равного 11,1% (против минимального уровня 8,625%), банку не нужно привлекать капитал, несмотря на агрессивный рост. Более того, на телеконференции CEO банка Оливер Хьюз сказал, что в том, что касается нового подхода к расчету RWA (взвешенных по риску активов) для необеспеченных кредитов, представленного ЦБ, банк принял решение снижать полную стоимость кредита (ПСК) для новых кредитов в диапазон до 25%-30% с текущих 30-35%, так как эта категория имеет более низкий весовой коэффициент риска 1,4x (против 3.0x для категории с ПСК 30-35%). Согласно оценкам банка, этот шаг приведет к снижению валовой доходности кредитного портфеля всего на 1,5-2,5 пп, и это решение уже учитывает прогнозы банка по росту чистой прибыли.

По нашему мнению, хотя это решение и приведет к некоторому сокращению чистой процентной маржи после 2017 г, мы не видим серьезной угрозы для финансовых показателей банка, поскольку все банки, занимающиеся потребительским кредитованием, находятся в одинаковых регуляторных условиях ЦБ, при этом TCS находится в более выгодном положении по сравнению с другими банками, благодаря более эффективному риск-менеджменту и качеству продуктов. Тем не менее мы учли в нашей модели снижение валовой доходности и чистой процентной маржи, и прогнозируем, что RoE банка снизится до 30% к 2020.

Дивиденды – коэффициент выплат 50%

Новая дивидендная политика банка предполагает ежеквартальные выплаты. Коэффициент выплат составит 50% от чистой прибыли предыдущего квартала по МСФО. Новая дивидендная политика вступает в силу с 14 марта 2017.

По нашим расчетам, дивиденды за 2017 могут составить как минимум 7 млрд руб., что предполагает дивидендную доходность не менее 7%. При этом банк делает оговорку, что в случае дополнительных требований к капиталу эта политика может быть пересмотрена.

Оценка и катализаторыПосле пересмотра наших прогнозов финансовых показателей в сторону повышения TCS Group торгуется с мультипликатором P/BV 2017П равным 2.5x (по сравнению с 3.2, согласно нашим предыдущим оценкам) и P/E 2017П равным 7.0x (9.0 ранее). Мы считаем такую оценку исключительно привлекательной, принимая во внимание впечатляющий показатель RoE TCS, который мы считаем устойчивым, среднегодовые темпы роста EPS не менее 30% в течение 3-х лет и привлекательную дивидендную политику. Наша оценка основывается на двухэтапной модели роста Гордона и дает целевую цену $15,2 за ГДР, которая предполагает потенциал роста 40% и обосновывает рекомендацию ПОКУПАТЬ. Основные причины повышения нашей рекомендации – более высокие, чем ожидалось, чистая прибыль и дивиденды, в то время как наш долгосрочный прогноз по RoE на уровне 30% и CoE 15,7% остаются без изменений. Мы оцениваем стоимость акционерного капитала, используя безрисковую ставку 8,9%, премию за риск по акциям 6,0% и специфическую для компании премию за риск 2%, связанную с ограниченной ликвидностью. Ближайшие катализаторы – объявление о дивидендах и квартальные финансовые результаты.

Риски

РискиБанк оперирует в рублевой зоне, в то время как акции котируются на Лондонской бирже и номинированы в долларах, поэтому существенные колебания валютного курса могут повлиять на нашу целевую цену, которая рассчитывается на основе курса 63 руб. за доллар. Если рубль упадет относительно доллара до 70 руб., целевая цена снизится до $13,7 за ГДР, что тем не менее предполагает рекомендацию ПОКУПАТЬ. Основной риск для TCS Group заключается в существенном ухудшении макроэкономического фона в России, которого мы ни мы, ни рынок, пока не прогнозируем. Более высокие, чем ожидается, отчисления в резервы – еще один риск, который может привести к более низкой чистой прибыли компании.

АТОН