Газпром - объемы и цены экспорта увеличиваются, но капвложения могут вырасти быстрееРезультаты за 1 кв. 2017 г. по МСФО: EBITDA выше оценок, СДП больше 100 млрд руб.

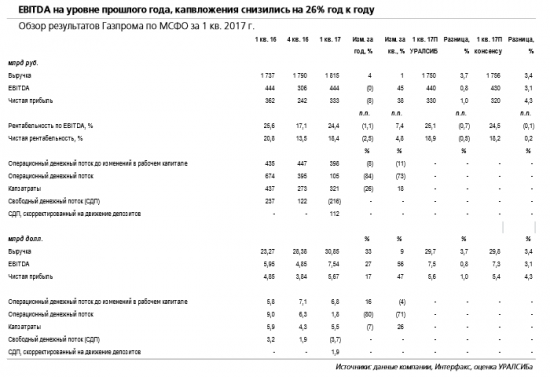

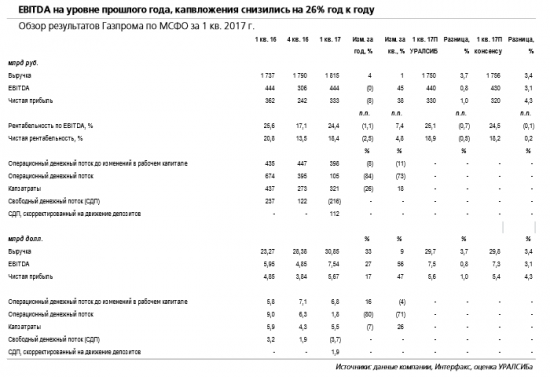

EBITDA в долларах выросла на 27% год к году. Газпром вчера опубликовал отчетность за 1 кв. 2017 г. по МСФО. Выручка до уплаты пошлин выросла на 4% год к году и на 1% квартал к кварталу до 1,82 трлн руб. (30,8 млрд долл.), на 3% выше ожиданий рынка. EBITDA не изменилась год к году и увеличилась на 45% квартал к кварталу до 444 млрд руб. (7,54 млрд долл.), превысив консенсус-прогноз на 3%. Рост EBITDA в долларах составил 27% год к году и 56% квартал к кварталу. Рентабельность по EBITDA достигла 24,4%, что на 1,1 п.п. ниже, чем в 1 кв. 2016 г., и на 7,4 п.п. выше относительно 4 кв. 2016 г. Чистая прибыль уменьшилась на 8% год к году и выросла на 38% квартал к кварталу до 333 млрд руб. (5,67 млрд долл.), на 4% выше, чем ожидал рынок.

С учетом размещения средств на депозитах СДП был положительным

С учетом размещения средств на депозитах СДП был положительным. Операционный денежный поток (ОДП) до изменений в оборотном капитале снизился на 8% год к году и на 11% квартал к кварталу до 398 млрд руб. Снижение к 4 кв., несмотря на рост EBITDA на 45%, отчасти объясняется тем, что на операционную прибыль за 4 кв. 2016 г. отрицательно повлиял рост резерва под обесценение который, в отличие от амортизации, не суммировался с операционной прибылью при расчете EBITDA. С учетом оборотного капитала ОДП в 1 кв. 2017 г. упал на 84% год к году и на 43% квартал к кварталу. Основной причиной разрастания оборотного капитала стало увеличение прочих оборотных активов за счет увеличения краткосрочных депозитов на 328 млрд руб. в течение квартала. За весь 2016 г. прирост таких депозитов составил только 17 млрд руб. Поскольку депозиты могут считаться денежными средствами, мы исключили их из расчета оборотного капитала. В результате ОДП оказался на 10% выше, чем в 4 кв. 2016 г., но на 36% ниже, чем в 1 кв. 2016 г., в котором резко снизился оборотный капитал. Капитальные затраты снизились в 1 кв. 2017 г. на 26% год к году и выросли на 18% квартал к кварталу до 321 млрд руб. В результате скорректированный на рост депозитов СДП составил 112 млрд руб. (1,9 млрд долл.) снижение на 53% год к году и всего на 8% квартал к кварталу.

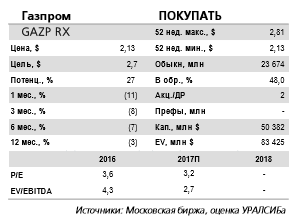

Объемы и цены экспорта увеличиваются, но капвложения могут вырасти быстрее. Согласно данным Газпрома, средняя цена реализации газа за пределами бывшего СССР повысилась на 1,6% год к году и на 7,3% квартал к кварталу до 191 долл./тыс. куб. м., а соответствующий объем продаж увеличился на 14% год к году и уменьшился на 1,5% квартал к кварталу до 66 млрд куб. м. На рост выручки год к году также повлияло увеличение добычи жидкостей Газпром нефтью. Менеджмент придерживается консервативных прогнозов по средней цене экспорта в дальнее зарубежье (180-190 долл./тыс. куб. м) и объему экспорта (уровень 2016 г. с возможностью небольшого роста). EBITDA 2017 г. также ожидается на уровне, близком к 2016 г., с возможностью роста до 10%. Главной неопределенностью остается размер капзатрат на 2017 г., который компания оценивает в комментариях к отчетности в 1 849 млрд руб. (32 млрд долл.), на 38% больше, чем в 2016 г. В то же время инвестиции в 1 кв. у Газпрома обычно составляют более чем 25% от годовых, что означало бы отсутствие роста капзатрат за год, исходя из их объема в 1 кв. 2017 г. Кроме того, фактические капзатраты 2016 г. были на 13-17% ниже оценок, данных в отчетах за 1-3 кв. Если то же самое произойдет в 2017 г., рост капзатрат будет ограничен 20% год к году. Мы рекомендуем ПОКУПАТЬ акции компании.

Уралсиб