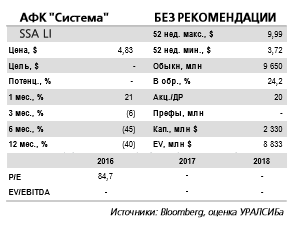

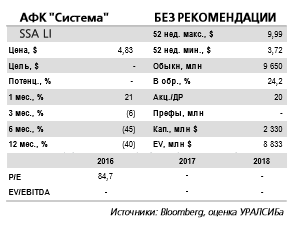

Новости о возможности мирового соглашения в споре с Роснефтью оказывают поддержку котировкам акций СистемыКомментарии Владимира Путина говорят о сохранении возможности достижения мирового соглашения в споре с Роснефтью

Президент Путин надеется на заключение мирового соглашения между Системой и Роснефтью. Вчера президент России Владимир Путин заявил, что он рассчитывает на достижение мирового соглашения между АФК «Система» и Роснефтью, сообщил Интерфакс. Путин рассказал, что встречался с главами обеих компаний по данному вопросу. Он также уточнил, что не давал никаких поручений по этому поводу. Позже, в течение дня, возможность мирового соглашения допустил и помощник президента Андрей Белоусов.

Система готова заключить мировое соглашение, но не раскрывает возможные условия. Президент АФК «Система» Михаил Шамолин заявил о согласии с президентом Путиным, напомнив, что Система уже предлагала в качестве мирового соглашения привлечь третью сторону для оценки своих действий в рамках реорганизации Башнефти. При этом он не стал сообщать, на каких условиях Система готова заключить мировое соглашение. В то же время представитель Роснефти сказал, что никаких предложений от Системы компания не получала. В конце августа Арбитражный суд Уфы частично удовлетворил иск, поданный Роснефтью к АФК «Система», обязав последнюю выплатить 136 млрд руб. по сравнению с предъявляемыми требованиями в размере 171 млрд руб. Система заявила о том, что подаст апелляцию на это решение, что она может сделать в течение 30 дней с момента получения полного решения суда. До принятия решения судом апелляционной инстанции решение не будет считаться вступившим в законную силу. Возможная выплата потребует от компании привлечения средств за счет дополнительного долгового финансирования, возможной продажи активов и дополнительных дивидендов от «дочек».

Мы ожидаем сохранения волатильности в акциях Системы. Новости о возможности мирового соглашения в споре с Роснефтью оказывают поддержку котировкам акций Системы. В то же время вероятность такого соглашения или его условия оценить сложно. Мы ожидаем, что высокая волатильность в бумагах АФК «Система» сохранится. Наша рекомендация по акциям компании на данный момент отозвана.

Уралсиб