РГООООУЕ

Картограмма: Кредитный рейтинг субъектов РФ от RAEX и максимальная текущая доходность к погашению их облигаций

- 05 марта 2024, 15:10

- |

Наивысшая финансовая устойчивость — у Москвы, Питера и Татарстана

Самыми доходными региональными бумагами сейчас являются облигации Ульяновской и Ярославской областей, а также Карачаево-Черкесской Республики

Почитать про рейтинговую шкалу можно в источнике

- комментировать

- Комментарии ( 0 )

Картограмма: страны и число городов, куда сейчас летают рейсы Аэрофлота

- 27 февраля 2024, 14:07

- |

В какие страны в настоящее время летают авиакомпании, входящие в Группу «Аэрофлот» #AFLT ✈️

Аэрофлот продолжает использовать новые возможности внутреннего рынка, а также возобновляет и открывает новые международные рейсы на доступных направлениях, в том числе из региональных аэропортов 🛫

В первом полугодии 2023 года авиакомпания значительно увеличила частоту рейсов в пункты КНР — Пекин, Шанхай и Гуанчжоу

Впервые после введения ограничений недружественных государств была открыта продажа билетов на Кубу (Варадеро). Международная сеть маршрутов пополнилась новыми пунктами: Гянджа (Азербайджан), Измир, Адана, Даламан (Турция)

Для пассажиров из регионов России открылась продажа на прямые перелёты в пункты Таиланда: в Бангкок и на Пхукет из Новосибирска, Красноярска, Иркутска, Владивостока и Хабаровска

Таблица: экспресс-сравнение Аэрофлота и UTair по отчётности за I полугодие 2023 г.

- 26 февраля 2024, 15:55

- |

Группа Аэрофлот — крупнейшая в России авиационная группа, работающая на основе мультибрендовой платформы. Группа присутствует в ключевых ценовых и географических сегментах рынка. В рамках бизнес-модели, основанной на мультибрендовом подходе каждая дочерняя авиакомпания занимает собственную рыночную нишу — продукт высокого уровня («Аэрофлот»), среднюю («Россия») и низкобюджетную («Победа»). Базируется в аэропорту Шереметьево.

Группа Аэрофлот — крупнейший заказчик авиатехники отечественного производства. По соглашению о намерениях с ПАО «Объединенная авиастроительная корпорация» #UNAC, подписанному в 2022 г., до 2030 г. планируется поставка 339 воздушных судов отечественного производства: 210 самолетов МС-21, 89 самолетов SSJ-NEW и 40 Ту-214

Деятельность Группы «ЮТэйр» представлена двумя сегментами бизнеса: самолетным и вертолетным. Самолетный сегмент представлен материнской компанией ПАО «Авиакомпания «ЮТэйр», основным направлением деятельности которой являются авиационные перевозки пассажиров, груза и почты. Компания включена в реестр системообразующих предприятий РФ, обладает одной из самых развитых региональных маршрутных сетей в России, занимает важное место в транспортной системе ХМАО-Югры и Тюменской области

( Читать дальше )

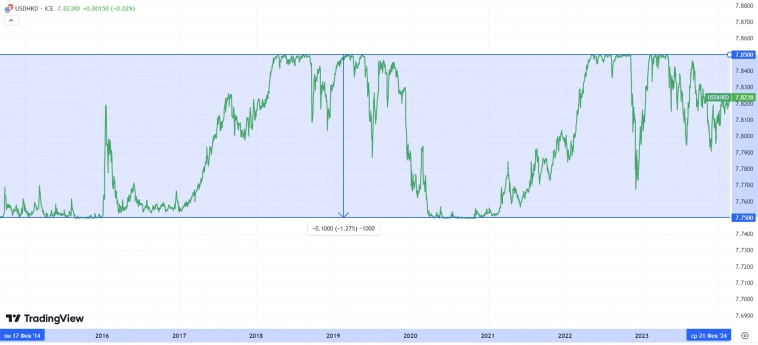

Аномалия в паре доллар/гонконгский доллар на Мосбирже: доллар на 20% дороже справедливого фиксированного курса

- 25 февраля 2024, 19:30

- |

Немного истории и финансовой теории

Гонконгский доллар (HKD) торгуется в строго фиксированном диапазоне по сравнению с долларом США, и порой торговля рыночной неэффективности по этой паре имеет потенциал для получения краткосрочной и долгосрочной прибыли. HKD может приносить отменный финансовый результат в подходящие моменты для избирательных и бдительных инвесторов, умеющих отслеживать и грамотно анализировать аномалии на рынке валют.

Вообще, изначально в колониальный период гонконгский доллар был привязан к британскому фунту в целях защиты от внешних потрясений. Однако уже как почти полвека привязка осуществляется к американскому доллару. Благодаря действиям Денежно-кредитного управления Гонконга спред USDHKD торгуется в относительно узком диапазоне: 7,75–7,85.

Бывший колониальный форпост серьёзно зависит от международной торговли и глобальной финансовой системы в результате своего статуса одной из самых привлекательных стран со свободной рыночной экономикой для прямых иностранных инвестиций. Гонконг является стартовой площадкой для международных компаний, которые стремятся закрепиться в материковом Китае. По сравнению с размерами Гонконга, достигнутые им экономические достижения просто феноменальны.

( Читать дальше )

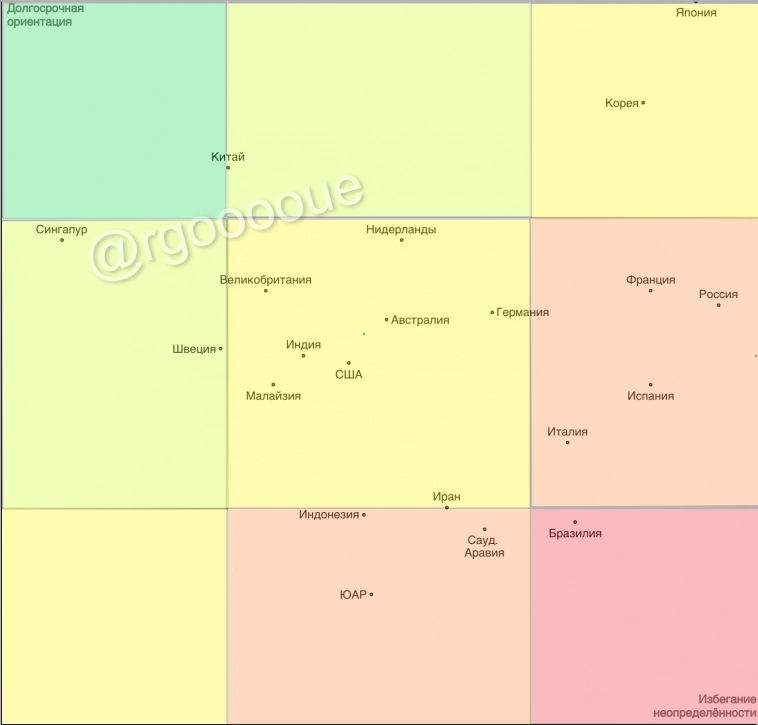

Диаграмма: Анализ менталитетов жителей стран с позиции склонности к инвестированию по методике Хофстеде

- 19 февраля 2024, 14:57

- |

🔖 Диаграмма долгосрочная ориентация / избегание неопределённости менталитетов стран по Хофстеде 🔖

Данная диаграмма способна объяснить психологическую предрасположенность жителей тех или иных стран инвестировать на фондовом рынке, так как учитывает два основных критерия готовности к инвестированию: долгосрочное планирование и степень принятия рисков

Для гармоничного развития рынка ценных бумаг страны необходима достаточная ликвидность в виде денежных средств от граждан данной страны, а это невозможно без должной степени доверия финансовым инструментам и понимания, как соотносятся риск, доходность и горизонт инвестирования. При прочих равных, чем более склонно население к долгосрочному планированию и чем менее консервативно по отношению к рискам, тем оно более психологически готово вкладываться в рынок ценных бумаг, а не, к примеру, банковские депозиты 📈

Так, например, выходит, что бразильский рынок испытывает значительные препятствия вследствие высокой степени избегания рисков и несклонностью к долгосрочному планированию её населения, а вот ситуация с рынками Китая и Сингапура диаметрально противоположная

( Читать дальше )

Карта: Ликвидность фондовых рынков по оборачиваемости

- 14 февраля 2024, 19:53

- |

Ликвидность, то есть возможность лёгкой, быстрой и без особых денежных издержек продажи активов, можно рассматривать и в межстрановом сравнении, исходя из отношения годового оборота торгов (суммы всех сделок купли-продажи) к капитализации рынка (стоимости всех публичных компаний, размещённых на нём) 📝

Выходит, что самыми ликвидными фондовыми рынками являются китайский, американский и турецкий

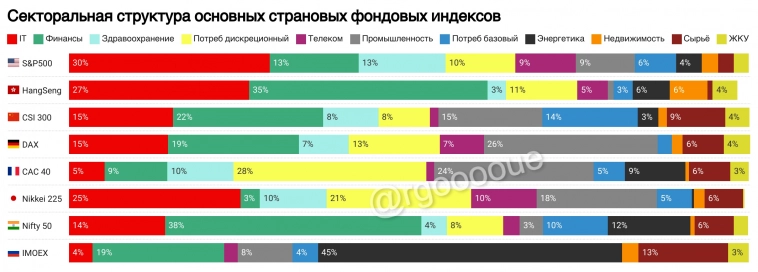

Секторальный разрез индексов основных фондовых рынков мира

- 13 февраля 2024, 14:07

- |

IT-сектор доминирует в структуре рынков США и Японии, финансовый — в Гонконге, Китае и Индии, промышленный — в Германии, вторичный потребительский — во Франции.

В индексе Мосбиржи доля нефтегазовых компаний составляет порядка 45% — ни в одном из индексов нет такого перекоса в пользу какого-либо сектора, тем более энергетического.

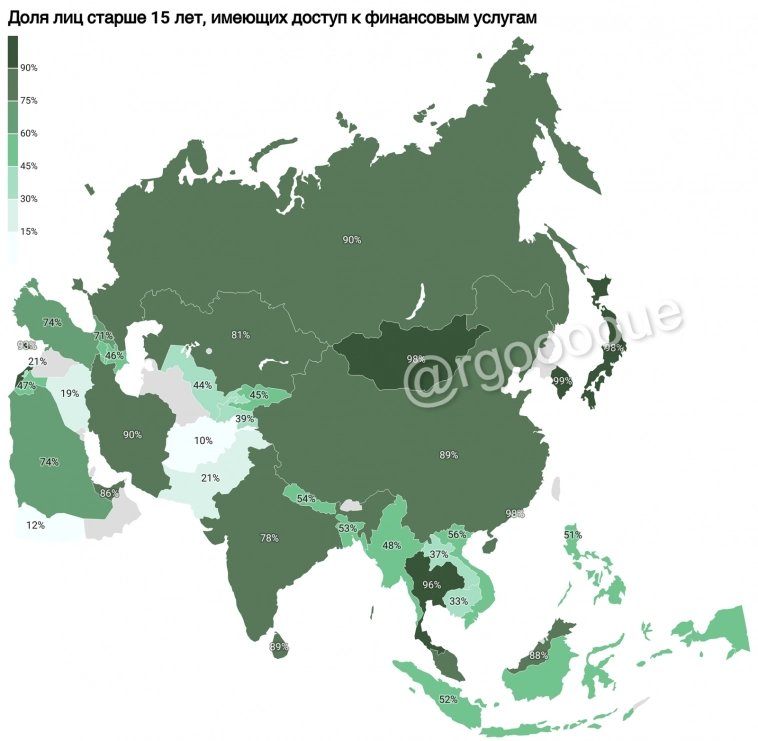

Каждый десятый россиянин не имеет доступа к финансовым услугам

- 11 февраля 2024, 12:18

- |

Какая доля граждан стран Азии в экономически дееспособном возрасте имеет доступ к услугам финансовых институтов 💲

Согласно данным Всемирного банка, среди стран Азии доля лиц, имеющих возможность очного или онлайн доступа к услугам банков, бирж и страховых, составляет свыше 90% только в Израиле, Южной Корее, Японии, Таиланде и Монголии. В России и Иране этот показатель равен 90%, что на 1 п. п. выше, чем в КНР.

Одни из худших ситуаций — в Йемене и Афганистане, там доступ к услугам фининститутов имеют лишь каждый восьмой и десятый «взрослый» соответственно.

А вы тоже недоумеваете, как монголы и тайцы преуспели в обеспечении доступности финансовой инфраструктуры? 🧐

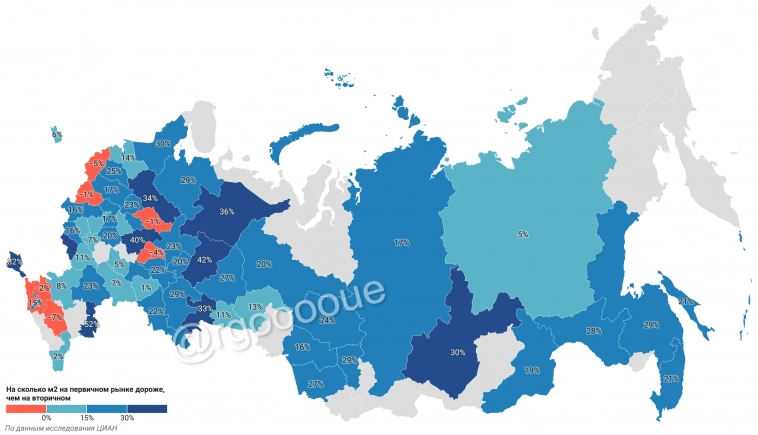

В 8 регионах России новостройки оказались дешевле вторички

- 06 февраля 2024, 19:15

- |

Согласно свежему исследованию ЦИАНа #CIAN, первичка дешевле вторички в восьми субъектах из анализируемой выборки:

- Севастополь

- Чувашия

- Ставропольский край

- Псковская область

- Марий Эл

- Краснодарский край (!)

- Смоленская область

- Костромская область

А вот жителям Астраханской, Нижегородской областей и Пермского края на рынок новостроек лишний раз лучше не заглядывать, дабы не портить себе настроение 🙂

теги блога РГООООУЕ

- CSI 300

- DAX

- EVRAZ plc

- Hang Seng

- HKDRUB

- HKDUSD

- IMOEX

- IT-сектор

- MAGN

- MOEXFN

- MOEXMM

- MOEXOG

- mtlr

- Nifty 50

- Nikkei 225

- nlmk

- S&P500

- авиакомпании

- авиарейсы

- азия

- акции

- Афганистан

- аэрофлот

- Аэрофлот AFLT

- банки

- Бета коэффициент

- Бразилия

- брокерские услуги

- брокерский счет

- брокеры

- великолепная семерка

- вторичный рынок жилья

- география

- Гонконг

- гонконгский доллар

- дивидендная политика

- Дивидендные акции

- дивиденды

- долгосрочное инвестирование

- дом.рф

- доходность облигаций

- евраз

- инвестиции в недвижимость

- инвестиционная активность

- Индекс МосБиржи

- Инфографика

- капитализация

- карта

- карты

- Китай

- кредитный рейтинг

- ликвидность

- Лукойл

- льготы по налогам

- металлургический сектор

- Мечел

- ммк

- Монголия

- москва

- налоговый вычет

- налогообложение на рынке ценных бумаг

- недвижимость в РФ

- неопределенность риск

- нефтегазовый сектор

- неэффективность рынка

- нлмк

- новостройки

- оак

- облигации

- облигации субъекта

- Психология биржевой торговли

- роснефть

- российский рынок акций

- рынок Китая

- рынок российских акций

- рынок США

- Санкт-Петербург

- Санкции Евросоюза

- санкции против России

- Северсталь

- Сингапур

- спред

- срочный рынок

- стат. данные

- статистика

- строительный сектор

- таблица

- Татарстан

- телекоммуникационный сектор

- транспорт

- Физические лица

- Финансовый сектор

- Финуслуги

- форекс

- Центробанк России

- циан

- Черкизово

- Чистые активы

- чистый долг

- Ютэйр