Finzilla

Bloom Energy (BE), блэкауты в Калифорнии и рост gas+solar, как триггеры для лонга

- 19 февраля 2020, 14:42

- |

Bloom Energy (#BE)

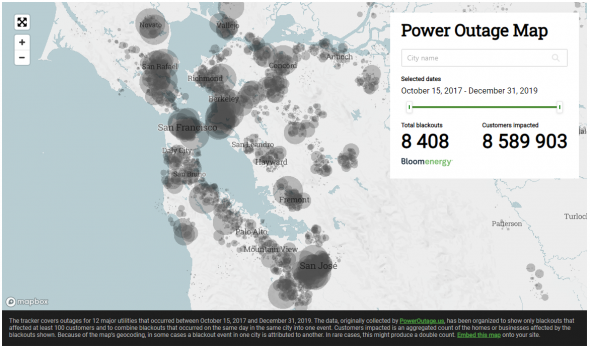

Чем дольше я откладываю эту статью тем больше она растет. BE взлетела уже на 20% с начала недели. Похоже на хай? Осмелюсь поспорить. Bloom производит оксидные топливные элементы, если простым языком, сервера Bloom обеспечивают энергией 24/7 за счет преобразования газа в электричество и возможным дальнейшим его хранением. Это актуально там, где дорогое электричество, много не постоянной зеленой энергетики и частенько случаются blackouts (откл электричества), например в Калифорнии (основной их регион).

Начнем с того, что неделю назад Bloom объявила о пересмотре своих расчетов по выручке с 2016 года (общее изменение выручки будет менее 10%), на этом акция скорректировалась на 10% (дисконт к конкурентам). Отчетность перенесли на 16 марта.

В 2020 отменили газовый меморандум на Long Island, что открывает двери для огромного региона NYC.

Ожидаемая на 21 год EV/EBITDA у них <15x, что +- по сектору(разбросы очень большие), я бы лучше тут привел пример моей недавней истории ENPH (инверторы), которая торгуется сейчас по 60x ev/ebitda. А они тогда просто подтвердили свои планы по марже.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

LONG Черкизово после отчетности, больше экспорта в Китай, чума свинины в Африке

- 17 февраля 2020, 02:53

- |

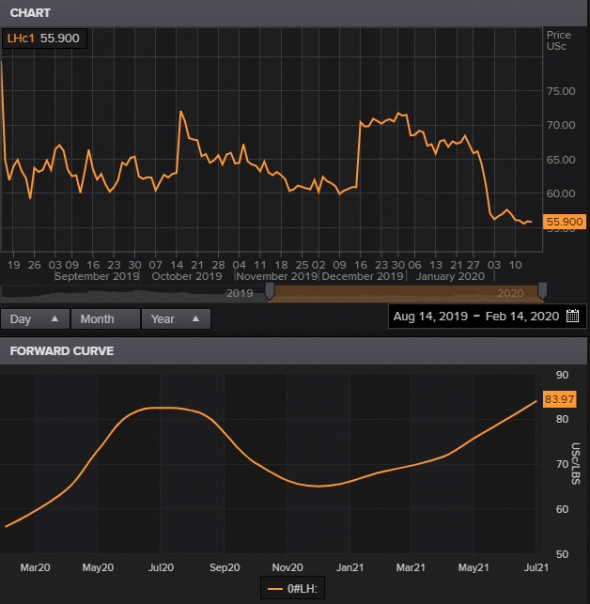

Улучшили экспорт, что особенно важно на фоне китайской истории, плюс увеличили диверсификацию по валюте, при текущем рубле, может быть очень даже в тему. В топ дивидендных историй Черкизово все равно не входило, поэтому снижение дивидендов может быть не так критично. А вот история со свининой может быть довольно интересной, сейчас цены на lean hogs на минимумах (рынок испугался изменения условий trade deal), Китай является основным импортером, в Африке вообще началась свиная чума (на этом Tyson foods заявил о росте заказов из Китая на 600%).

График фьючерсов на свинину кажется немного перепроданным, и кривая явно показывает нам неопределенность на этом рынке до лета. Оставим дальнейший анализ свинины более компетентным специалистам (всегда рад их комментариям в личке). Мне тут больше нравится идея, что большинство закупщиков птицы внутри Китая, сейчас скорее предпочтут импортного поставщика, взамен локального. Чем вам не идеальная конъектура для наладившего экспорт Черкизово, который еще и не обременен тарифными войнами и вообще производит все (курица 50%, мясо 28%, свинина 18%, индейка 5%) в соседнем государстве.

Идея на США. 𝗙𝗶𝗿𝘀𝘁 𝗦𝗼𝗹𝗮𝗿 (FSLR). Вирус тормозит поставки из Китая, новые тарифы дают конкурентное преимущество.

- 14 февраля 2020, 15:26

- |

Just $IQ and chill…

- 11 февраля 2020, 12:31

- |

🏝Just #IQ and chill…

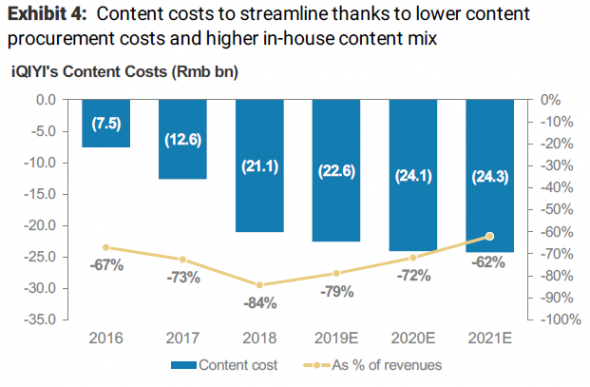

В Китае есть 3 местных нетфликса: Youku (Alibaba), Tencent Video и IQIYI (Bidu). Отдельно торгуется из них только IQIYI (#IQ), мне тяжело сравнить их контент, но как показывает пример с Дом2, качество не всегда решает на массмаркете. Вообще весь tech мир в Китае, довольно быстро адаптировался к обстановке, которую создал #коронавирус. Доставка еды теперь без контакта с курьером, школьные занятия через Youku (youtube), фитнес через Douyin (tiktok). IQ тоже запустил агрессивную рекламную компанию finance.yahoo.com/news/iqiyi-contributes-fight-against-novel-033300548.html, там и про поведение во время эпидемии и развлекательный эксклюзив с Джеки Чаном, все это бесплатно. Опять же, сейчас не идет речь о монетизации, главная задача — это привлечение новой лояльно настроенной аудитории, о чем и заявляется во всех отчетах. Под крышей BIDU, убыточными IQIYI могут пробыть столько, сколько потребуется. Затраты на свой контент и новая аудитории наконец дает свои плоды

( Читать дальше )

Круизные лайнеры. Коронавирус. Стоит ли уже покупать? CCL, RCL, NCHL

- 10 февраля 2020, 19:29

- |

Тут в статье немного разобрали последствия от вируса для круизных лайнеров. Плюс там еще не упомянуто о том, что в пятницу на лайнере Carnival (CCL) #коронавирус был подтвержден у 41 пассажира. На чем компании из этого сектора попадали по 5%. А с начала эпидемии и вовсе потеряли: CCL(-17%), RCL(-17%) и #NCHL(-10%). Так же стоит учесть, что доля выручки от продажи билетов у них в среднем 70%, что может сильно ударить по фин показателям, если покупатели испугаются и не захотят оказаться на одном лайнере с зараженным китайцем. Все это логично, рынок это и прайсит.

www.fool.com/investing/2020/01/30/two-cruise-stocks-could-suffer-wuhan-coronavirus.aspx

Теперь давайте взглянем с другой стороны. Круизные рейсы в Китай ограничены, все пассажиры, садящиеся на борт с этого момента, должны проверяться на вирус. Доля на азиатский регион у 𝗡𝗢𝗥𝗪𝗘𝗚𝗜𝗔𝗡 𝗖𝗥𝗨𝗜𝗦𝗘 (𝗡𝗖𝗛𝗟) составляет всего 6,6%, в отличие от RCL(16.5%) и CCL (13.4%). Билеты на поездку покупаются заранее, и большинство все же думают, что через несколько месяцев вирус будет побежден. Мне кажется, лучше находится в изолированном проверенном лайнере, чем ходить по рисковым торговым центрам. Я бы добавил сюда экономию на подешевевшей нефти, но это всего лишь 10% от затрат, плюс они все хэджат. Так же у NCHL отчетность 20 февраля, где менеджмент может успокоить инвесторов. Остальные отчитываются сильно позже.

( Читать дальше )

Finex ETF на шорт

- 28 февраля 2019, 13:18

- |

Верняк на США

- 13 июня 2018, 17:57

- |

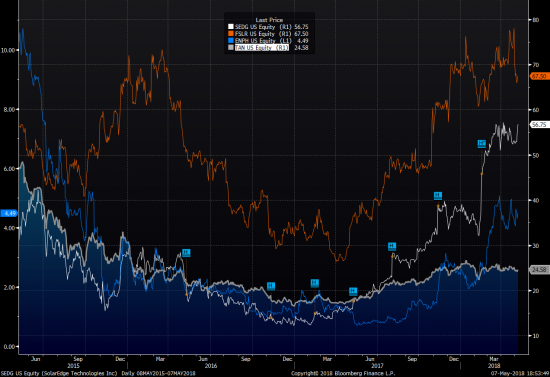

Теперь кратко попытаюсь обьяснить почему. На прошлой неделе китайцы убрали субсидии на солнечную энергетику и ограничили запуск новых проектов у себя в стране. В китае все основное мировое производство, и главный спрос шел именно оттуда. Теперь компании которые производят панели потеряют в марже, особенно компании из сша. Плюс из за избыточного произведённого поликремния и других компонентов, будет избыточное предложение на рынке, следовательно цена на все панели и компоненты пойдет вниз, убивая и дальше маржу крупнейших производителей. НО, это индустрия не ограничивается одними панелями. Чтобы преобразовывать всю энергию в сеть, требуются инверторы и оптимайзеры, чьим производством занимаются другие компании, SEDG на пример. Она крупнейшая в этом сегменте. Суть в том что вся система по обеспечению частного дома была дороговата в сравнении с альтернативами, если исключить калифорнию. Теперь, за счет более дешевых панелей и тех же цен на инверторы, спрос за счет более низкой итоговой цены, должен вырасти. Residential Solar теперь станет более доступным.

( Читать дальше )

Американские ритейл брокера, как инвест идея. Interactive Brokers, E* Trade, TD Ameritrade

- 18 мая 2018, 15:22

- |

Про американских брокеров, в условиях растущей ставки и дальнейшего притока капитала на рынок, чувствовать они себя будут хорошо. Я разобрал три основных ритейл брокера в США – Interactive Brokers(IBKR), E*Trade(ETFC) и TD Ameritrade(AMTD). Каждый из них по разному раскрывают объём в клиентских бумагах которые им разрешено перепродавать, объясню почему это интересно, когда один покупает с плечом 100 акции apple, а совершено другой клиент продает столько же, то для брокера экспозиция нулевая, а процент за кредит он берет весь (ставка феда 1.75% + свой фи от +0.25%), с теоретических 0.5% с двух клиентов, он забирает 4%. А с учетом того что доля Interest Margin от общей выручки в среднем 50%, а доля agreements to resell (то что я описал выше) достигла 23% от всех заемных акций у клиентов (хотя в 2016 было всего 3%, каждый квартал удваивается), то каждое повышение ставки очень сильно влияет на рост маржи в этом сегменте. У IB это плюс 12mln$ (+3.8%) к чистой прибыли в последнем квартале. У ETFC эта цифра так подробно не расписана, но очень похоже что это значение не значительно, а у AMTD же ситуация схожа с айби и доля эгриментов 25%. Нас ждет еще два повышения феда в этом году, а ни один sell side ресерч почему то не указывал таких причин для роста этих компаний, кто знает что у них там в моделях не учтено...)

( Читать дальше )

Идеи в секторе солнечной энергетики.

- 07 мая 2018, 19:07

- |

Если взглянуть на основной ETF по солнечной энергетики – TAN, то кроме движения графика направо, вы особо ничего и не заметите, да и глобально в индустрии ничего нового за последний год не произошло. Но можно обратить внимание на пару компаний, которые делают свой бизнес лучше других и нет особых причин что бы ситуация поменялась в ближайший год.

Во-первых, сейчас хорошо растет сектор mini-grid, это локальное решение с генерацией энергии маленьких мощностей. Солнечные панели одно из них. Но что бы связать ваш телевизор с панелью, не обойтись без инвертора, который преобразует все солнце в электричество. Производством инверторов занимаются отдельные компании, Sharp делает все решения, SolarEdge(SEDG) лидер на рынке солар инверторов, плюс есть маленькие игроки, к примеру Enphase (ENPH) он делает локальные универсальные решения с собственным производством. Gross margin в этом секторе в среднем в районе 30%, у SEDG – 37.5%, ENPH обещала сделать 30% к следующему году, 20% opex, 10% operating income, эти цифры это их религия, они не устают повторять о ней на каждом конф коле. И после первых подтверждений этих цифр наконец то начался рост, с февраля акции сделали более 150%. Конечно они стали теперь дороговаты по практически по всем мультам) я же ждал цены на 2-3$ а сейчас уже 5, но сейчас такие акции переоцениваются гораздо быстрее, особенно когда бизнес наконец становятся прибыльными и размер рынка еще не определен. SEDG в 6 раз больше ENPH, но за счет универсальности своего продукта который подходит для разных рынков во всем мире и партнерстве с азиатскими крупниками по производству и доли на рынке LG, JSL, Waaree(india) делает их конкурентно способным даже с выходящим на рынок Huawei. Так что если подождать презентации продукта хуавея и цен на акции enph по 3-4$, то можно увидеть еще один такой рост на простом увеличении доли рынка, с учетом того что целевая аудитория у всех этих троих немного разная, то достаточно просто растущего рынка).

( Читать дальше )

Солнечная сторона рынка. Акция First Solar (FSLR). В поисках негатива

- 27 февраля 2018, 15:29

- |

Для верующих только в традиционные энергоносители, держите новости по солнцу и собственно саму инвест идею. Это не value идея, так как дешевой эту компанию особо не назовешь, да и техники тут никакой нет, это скорее мысли вслух с надеждой на аргументированную критику)

Для начала посмотрите на общие картинки ниже:

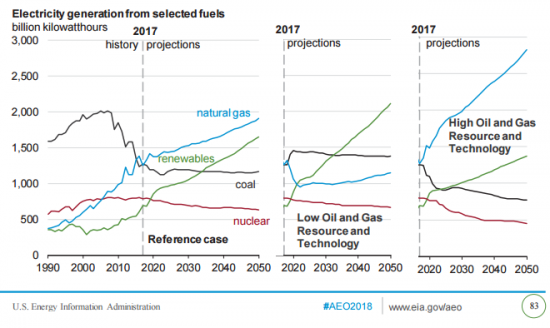

1.Прогнозируемый рост возобновляемой энергетики в США (в Китае в сравнении renewables стратегия еще в 3 раза агрессивней)

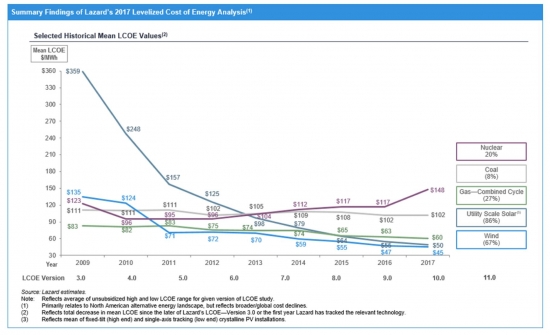

2. График LCOE показывает изменение себестоимости электроэнергии в США по источникам, который безусловно зависит от географии, но в большей степени на этот показатель влияет стоимость фондирования и субсидий. К примеру, в Европе и эмиратах дешевле, Китай то же самое, Россия без дпм сильно дороже.

( Читать дальше )

теги блога Finzilla

- Atlassian

- BIDU

- ccl

- elon musk

- enph

- ETF

- ETFC

- finex

- FinEx ETF

- First Solar

- fslr

- GME

- Google Alphabet

- IBKR

- interactive brokers

- iPhone

- IQ

- ITM POWER

- lean hogs

- nasdaq

- Nel ASA

- NYSE

- PLUG

- ptc

- rcl

- sedg

- Si

- silver

- solar

- space x

- Spotify

- spwr

- tan

- TikTok

- Tyson Foods

- wallstreetbets

- wsb

- акции

- акции США

- Белуга Групп

- блэкаут

- БРИКС

- брокера

- виэ

- вода

- водород

- возобновляемая энергетика

- все будет хорошо

- дно

- доллар

- зелёная энергетика

- коронавирус

- ломбард

- ломбарды

- Майами

- марихуана

- маск

- мобильный пост

- опционы

- оффтоп

- рост

- РТС

- рубль

- серебро

- солнечная энергетика

- Сочи

- сша

- тарифы

- торговый день

- улучшения

- цинк

- Черкизово

- Черкизово-Групп

- чума свиней

- Эбола